製品を販売している会社の場合、市場に商品を出した後であっても責任を負うことになります。日本には製造物責任法(PL法)があるため、必ずこれに従わなければいけません。

同じように、海外にもPL法が存在します。そのため海外に輸出した製品について不具合があった場合、訴訟を起こされることによって高額な賠償責任を負わなければいけないリスクがあります。

そうしたとき、海外PL保険(海外生産物賠償責任保険)を利用しましょう。海外PL保険を利用することによって、国内で製造・輸出した製品について外国で不具合があったとしても、海外PL保険によって補償してもらえるようになります。

それでは、海外PL保険はどのような内容になっているのでしょうか。対象外の製品もあるため、これらを事前に理解しなければいけません。そこで、海外生産物賠償責任保険の効果的な活用法を解説していきます。

もくじ

海外では軽微な事故で数億円の賠償金となる

日本でビジネスをしていると、突発的な事故によって高額な賠償責任を負うリスクがあります。ただ、このときの事故というのは「製品の不具合によって出火した」「提供した食品で食中毒が発生した」など、明らかにメーカーまたは販売者側に過失があるといえます。

一方で海外の場合、特にこちらに過失がないように思えたとしても、訴訟を起こされるケースがよくあります。しかも訴訟を起こされるだけでなく、意味不明な訴訟内容にも関わらず高額な慰謝料を支払わなければいけなくなることがあります。

例えば以前、「購入したコーヒーについてお客さんが自らこぼし、やけどをしたことで3億円の賠償額を命じられた」という事故があります。以下は実際のニュースです。

店側の不注意ではなく、お客さんが勝手にコーヒーをこぼしてやけどをしただけにも関わらず、企業側は3億円もの高額賠償となりました。こうした賠償支払いになるのが欧米を含めた海外での実情です。

輸出企業で必須になる海外生産物賠償責任保険

そのため、あなたの会社が直接輸出するケースに限らず、間接輸出として「他のメーカー経由で輸出をする」という場合も含めて、損害保険を利用しなければいけません。

製品流通が国内で完結するだけでなく輸出をする場合、海外が関わるトラブルではどうしても内容が複雑になりがちです。そうしたとき、海外生産物賠償責任保険(海外PL保険)に加入していれば、海外から訴状が届いたとしても補償してくれます。

国内PL保険に加入していたとしても、海外でのトラブルは対象外です。そのため、別に海外生産物賠償責任保険に入っておかなければいけません。

・海外での裁判費用も高額になる

また日本国内とは勝手が異なるので、国際裁判を含めて高度な知識をもつ国際弁護士に依頼しなければいけません。

そうなると、日本のみに対応できる弁護士に比べて何倍もの費用になってしまいます。例えばPL法に基づく裁判が盛んなアメリカでは、州によって法律が異なるため、それぞれの州に合わせて反論しなければいけません。

それだけでなく弁護士による翻訳費用など、多くの出費が必要になります。相手に対して勝訴したとしても弁護士費用が高額になるため、海外PL保険によって弁護士費用を補ってもらうことは大きな意味があるといえます。

間接輸出や外国人旅行客を含めて訴訟・和解・弁護士費用を補償

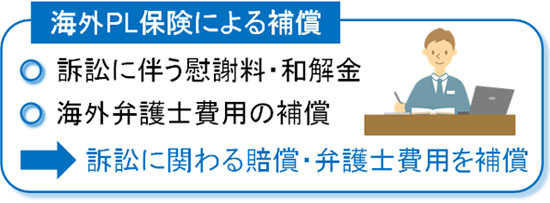

それでは、海外生産物賠償責任保険(海外PL保険)の中身はどのようになっているのでしょうか。これについて、最も重要なのは当然ながら「外国で使用された製品で不具合が起こり、訴訟が起こったとしても補償される」ことです。

- 訴訟に伴う慰謝料・和解金

- 弁護士費用

これらについて、法的な賠償責任や弁護士費用を含めてすべて海外PL保険の対象です。

また海外輸出を自ら実施している会社だけでなく、間接輸出についても補償対象になります。実際のところ、間接的に輸出に関与している会社は非常に多いです。「部品を製造しており、完成品が海外で広く使われている」「提携先の販売業者が海外で売っている」などです。

こうしたケースであっても、海外PL保険の対象です。間接輸出まで含めると、自社商品が海外で広く利用されているという会社は多いです。

また輸出している製品だけでなく、「外国人旅行客が日本国内で購入し、自国に持ち帰った後に事故を生じた」というケースも海外PL保険の対象です。このように考えると、海外生産物賠償責任保険は非常に利用範囲が広いといえます。

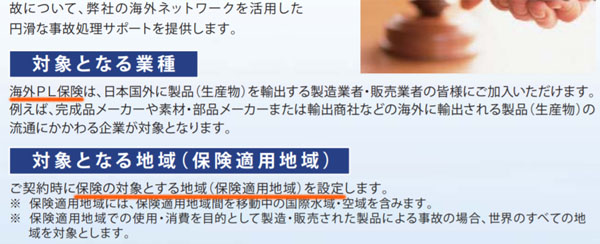

補償の対象地域は選択性または全世界

そうしたとき、補償の対象地域はどのようになるのでしょうか。もちろん対象地域は外国ですが、海外PL保険によって少し内容が変わってきます。

- 補償の対象国を選べる海外PL保険

- 元から全世界対応になっている海外PL保険

このように、若干の違いがあります。例えば以下の海外PL保険であれば、対象地域を選べるようになっています。

※出典:AIG損保

全世界の中でも販売地域が明確に決まっている場合、その国のみ補償対象に設定しましょう。全世界対応よりも、国を絞ったほうが損害保険料は安くなります。ただ販売地域を絞っておらず、不特定多数の国に対して商品を輸出する場合、全世界対応にしましょう。

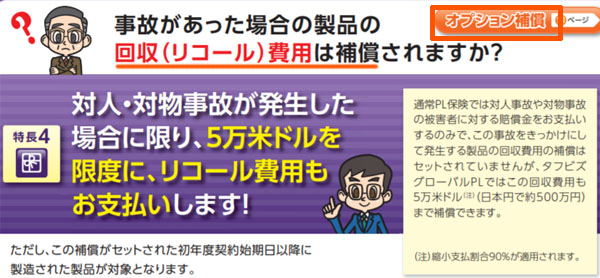

リコール費用補償特約を加え、回収費用をカバーする

また海外PL保険でより重要になるのがリコールです。製造した製品に不具合が見つかった場合、既に海外市場に出回っている製品を急いで回収しなければいけません。そうした回収費用を自費で出すとなると、莫大な費用がかかります。

日本国内の回収でさえ高額なお金になりますが、これが海外となると輸送費だけで値段は高くなります。また海外で既に出回っている製品のリコールを現地の言葉で伝え、一つずつ回収していくとなると非常に大変です。

ただ、こうしたリコール費用についても海外PL保険でカバーできるようになっています。

注意点として、回収費用についてはリコール費用補償特約としてオプションになっているケースが多いです。例えば以下の海外PL保険では、オプションとしてリコール費用補償特約を加えることによって回収費用も補償されます。

5万米ドル(約500万円)までが補償対象ですが、こうした高額な費用について負担を免れるようになります。

海外生産物賠償責任保険では、リコールに対する特約は必須です。海外PL保険に加入するとき、リコール費用補償特約についても同時に確認しましょう。

受取通貨は日本円や米ドルを選べる

なお、相手は日本国内の個人・法人ではないため、通貨について事前に考えておくようにしましょう。海外PL保険で保険金を受け取る場合、受取通貨は日本円に限らず、米ドルを選べるようになっているのは普通だからです。

そうしたとき、輸出する機会の多い会社であれば米ドル口座を持っているのは普通です。ただ間接輸出として特に米ドルでやり取りする機会がない会社であったとしても、保険金請求をするとき、米ドルにて保険金を受け取ることをおすすめします。

理由としては、アメリカに限らずアジアを含めて米ドルでお金の支払いや受け取りをするのは普通だからです。日本のように、日本円のみ取り扱う国のほうが珍しく、その国の通貨ではなく米ドルにて支払い・受け取りをするケースはよくあります。

そのため、海外の個人・法人を相手に和解金やリコール回収の費用支払いをする場合、保険金を米ドルで受け取るほうが都合がいいです。

日本で製造・加工された商品が補償の対象

それでは、海外に輸出される製品についてどのような商品であっても補償の対象かというと、そういうわけではありません。海外PL保険には対象となる製品が存在します。

これについて、第一条件として「日本で製造・加工された商品」が補償対象です。たとえ材料は中国製などであったとしても、製品の製造・加工が日本国内で行われていなければいけません。要は「完成品が日本」である必要があります。

そのため、例えば日本にあるあなたの会社が「中国で作らせた完成品をアメリカに送って利益を得た」としても、海外PL保険の対象外です。

粗悪品を製造したのは中国の製造元であり、海外で作られた粗悪品まで損害保険の対象に入れてしまうと、損害保険会社としてはリスクが非常に大きくなります。そのため、日本国内で完成された製品のみ補償対象になるのが基本です。

対象外の製品が存在する

また、たとえ日本国内で製造された商品であったとしても、対象外になってしまうケースがあるのは理解しましょう。

国内PL保険については、日本国内の事故であれば医薬品や食品、運動器具などあらゆるものが対象です。ただ海外PL保険になると、対象外の商品が存在するので事前にチェックしなければいけないのです。例えば、以下は海外生産物賠償責任保険で対象外となっている品目の例です。

どのような製品が対象外になっているのかについては、損害保険会社によって異なります。上記の海外PL保険であれば、医療用具やスポーツ用品、自動車用品については対象外です。ただ別会社の海外PL保険であれば、医療用具などの製品であっても補償対象になることがあります。

あなたがメインとするビジネスによって販売したい商品は異なります。そこで海外PL保険を利用するにしても、販売を考えている商品が対象範囲内かどうか事前に確認しておく必要があります。

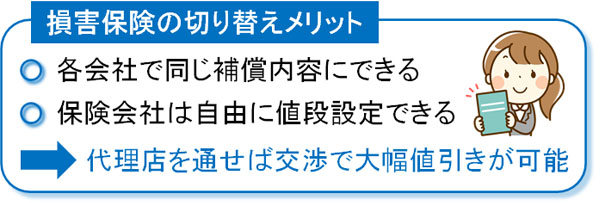

保険料を比較し、安い損害保険会社から加入する

なお、海外生産物賠償責任保険に加入するためには、当然ながら保険料を支払わなければいけません。通常は一年更新ですが、このときは複数の損害保険会社を比較して、できるだけ安い会社から加入するようにしましょう。

あらゆる海外PL保険で共通していますが、パンフレットなどに値段(保険料)の目安は記載されていません。この理由としては、金額の目安を記すのが不可能だからです。

- あなたの会社の売上規模

- 対象とする国の数

- リコール特約の有無

- 販売製品の種類

これら、多くの要素が保険料に影響します。これが事前に目安を知るのが不可能な理由であり、そもそも意味がないと考えましょう。

ただ損害保険については、あらゆる会社で「まったく同じ補償内容に設計する」ことが可能です。そうなると、後は値段との比較になります。そこで、損害保険会社と強いコネクションをもつ代理店を通すことで値段交渉しましょう。

損害保険は交渉によって大幅な値引き交渉が可能となる分野の一つです。これが海外PL保険のような賠償責任保険となると、20~50%ほどの値引きになるのは普通なので、優れた代理店を利用して積極的に保険料を比較するといいです。

国内PL保険とは異なり、特殊な賠償責任保険が海外PL保険です。ただ特殊な損害保険だからこそ、保険料の値引きを得やすくなっています。

海外生産物賠償責任保険で輸出リスクに備える

国内PL保険だけでは、生産物について補償をカバーできないケースがあります。それが、海外の個人・法人に対して商品販売をするケースです。その場合は国内PL保険ではなく、海外PL保険に加入しなければいけません。

直接的な輸出だけでなく、間接輸出などについてもカバーしてくれるのが海外生産物賠償責任保険です。特約を付ければリコール費用も補償してくれます。

弁護士費用を含めて、どうしても日本国内に比べると高額な費用になってしまうのが海外からの訴訟による賠償です。ただ海外PL保険は万能ではなく、国内PL保険とは違って補償対象が限られているケースがあるのは理解しましょう。また、どの国を対象にするのか考えるのも重要です。

これらを踏まえたうえで、各社それぞれの損害保険を比較検討して安い海外PL保険に加入しましょう。そうすれば、優れた補償内容にて海外輸出によるリスクを軽減できるようになります。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。