固定資産税を払いすぎている人は非常に多いです。そうした人の場合、固定資産税の還付申請が可能です。過払いの固定資産税を削減できるため、節税になるだけでなく、過払い金の請求まで可能になるのです。

ただ固定資産税の払い過ぎをさかのぼって請求できるとはいっても、時効があります。そのため、できるだけ早めに還付申請をしなければ損をします。

また、一般的に考えられている時効の期間よりも長い期間の還付申請が可能です。どのような法律になっており、過去の裁判での判例がどうなっているのか理解していなければ、少ない期間での還付申請をすることで少額のお金しか取り戻せなくなってしまいます。

そこで固定資産税の還付がいつまで可能なのか解説していきます。法律での時効について、何年の期間が存在するのか理解しましょう。

もくじ

地方税法(税法)での時効年数は5年

相手に過失があったとしても、時間が経過すると請求が不可能になることがよくあります。それが時効です。固定資産税の還付については、時効が存在します。

時効があるため、できるだけ早めに申請しなければ支払ったお金が返ってこなくなります。また、早めに正しい固定資産税の金額に修正しなければ、今後も高額な税金を払い続けてしまうことになってしまいます。

税法では、時効の原則は5年です。地方税法にこの内容について記されており、以下のようになっています。

| 【地方税法 第18条の3第1項(還付金の消滅時効)】 地方団体の徴収金の過誤納により生ずる地方団体に対する請求権及びこの法律の規定による還付金に係る地方団体に対する請求権は、その請求をすることができる日から5年を経過したときは、時効により消滅する。 |

地方税法に記載されているこの理由により、固定資産税の還付請求の時効は5年が原則になっています。無駄に時間が経過するほど損をするのは、時効によって本来であれば取り戻せるお金が期限切れを迎えるからです。

起算日を知り、早めに還付申請するべき

それでは、いつから考えて時効が成立するようになるのでしょうか。固定資産税の時効の起算日を理解しましょう。

地方税法にあった通り、「請求をすることができる日」から5年が経過すると期限を迎えて時効です。「請求をすることができる日」とは、最高裁の判例によると、以下のようになっています。

- 納税通知書が交付された日

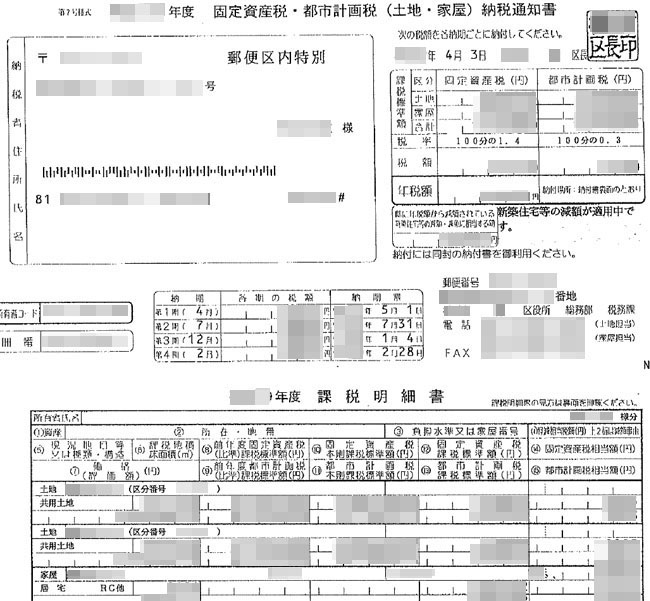

自治体によってフォーマットは異なりますが、以下のような納税通知書が交付された日が基準になります。

いつ納税通知書が納税者に送られるのかについては、その年によって異なります。そのため、起算日は毎年異なります。納税通知書が届けば、誤りがあると修正の指摘をすることができます。そのため、最高裁判所は交付日を起算日にする決定をしました。

いずれにしても、交付日(起算日)から5年が経過すると時効となります。

素早く申請するほど節税にもなる

5年の時効を避けるためにも、素早く申請することは重要です。また先に少しだけ触れましたが、大幅な節税にもなります。

役所というのは、自ら固定資産税の計算をし直すことは基本的にありません。固定資産税の過払いというのは、私たちが指摘することでようやく役所は重い腰をあげ、正しい税額に直します。

もし、固定資産税が正しいかどうかチェックせずにそのまま見過ごしていると、時効によって税金を取り戻せなくなるだけでなく、今後も高額な税金をずっと支払い続けることになります。つまり、固定資産税の払い損だといえます。

そこで固定資産税の金額を正しく修正すれば、時効が切れる前に固定資産税の過払い分を取り戻せるだけでなく、毎年の固定資産税が大きく減ります。その結果として節税にもなります。

民法の債権消滅時効で10年にさかのぼって請求する

ただ、5年の期間が過ぎてしまった場合、どうやってもそれ以上の過払い金請求はできないのでしょうか。役所のミスにも関わらず、わずか5年分の税金分しか取り戻すことができないのでしょうか。

場合によっては、固定資産税の過払い金を請求するとき5年ではなく、10年にさかのぼって請求することが可能です。

前述の通り、地方税法では時効が5年と定められています。そのため、原則として時効は5年です。ただ民法で定められている「債権の消滅時効の期間」は10年です。債権(お金を請求する権利)があると本人が知っていなかった場合、10年にさかのぼって請求できるのです。

そのため、民法の債権消滅時効に従って「固定資産税の過誤納金への支払要綱 」について、「10年にさかのぼって請求できる」としている自治体はたくさんあります。その場合、5年ではなく10年にさかのぼって請求できます。

どのように時効が10年かどうかを知るのか

重要なのは、固定資産税の時効は自治体によって異なるという事実です。地方税法に従って払いすぎた固定資産税を自治体は還付するものの、前述の通り時効は5年ではなく、10年と定められていることがあるのです。

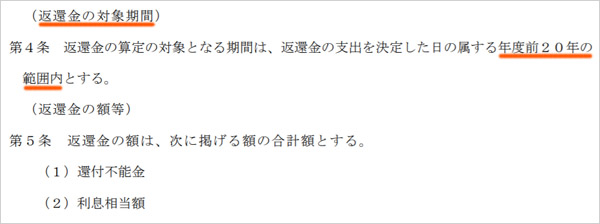

また場合によっては、10年ではなく15年や20年など、より長い期間での時効にしている自治体もあります。例えば、以下は千葉県茂原市の固定資産税に関する過誤納金への支払要綱です。

このように、過去20年分の固定資産税について還付が可能です。自治体によって10年や15年、20年と還付対象の期間は異なります。いずれにしても、支払要綱によって5年よりも長い期間の還付請求ができる可能性が高いことを理解しましょう。

固定資産税の還付申請をする場合、あなたの不動産(土地・建物)がある自治体がどのような過誤納金への支払要綱を定めているのか確認するようにしましょう。全国にある自治体のうち、約7割が独自にこのような要綱を定めているため、これらの確認は必須です。

国家賠償法で20年前の過払いを税金還付する

それでは、自治体が過誤納金への支払要綱を作っていなかったり、「10年の支払い」と定めていたりする場合、それ以上の過払い請求はできないのでしょうか。これについては、最長20年前まで遡及請求(さかのぼって請求すること)が可能です。

固定資産税の還付請求は多くの場合、役所のミスによって発生します。

「家を建て替えた」「建物の一部を取り壊した」「事務所を住宅用に変えた」など、固定資産税が変わるタイミングがあります。役所はこれらを確認する必要があり、それらを怠った結果として固定資産税の過大な徴収が発生するようになります。

このような過失がある場合、国家賠償法によって20年分の還付請求ができるように法律で定められています。

| 【国家賠償法 第1条】 国又は公共団体の公権力の行使に当る公務員が、その職務を行うについて、故意又は過失によって違法に他人に損害を加えたときは、国又は公共団体が、これを賠償する責に任ずる。 |

実際のところ、固定資産税の課税誤りは担当公務員の過失によって発生します。故意ではなかったとしても、ミス(過失)によって税金の払い過ぎが起きている以上、ほとんどのケースで20年前にさかのぼっての遡及請求が可能です。

地方税法だけをみると、5年の時効で判断しなければいけないように思います。または、自治体が独自に定めている支払要綱の期間に従わなければいけないように考えてしまいます。ただ実際には、国家賠償法によって多くのケースで20年前までの還付申請が可能であることを理解しましょう。

最高裁で20年の還付請求を認めた裁判での判例

なお、固定資産税の還付申請が国家賠償法によって20年前まで可能なのは、過去の裁判でも明らかです。最高裁が国家賠償法によって20年分の還付請求が可能という判例を出しているからです。

この裁判は冷凍会社が起こしました。冷凍倉庫について、一般用の倉庫と判断して高額な固定資産税を徴収し続けていたという案件です。そこで最高裁まで裁判をして争った結果、自治体が国家賠償法が適用されて過去20年分の還付請求が認められました(最高裁判所:2010年6月3日判決)。

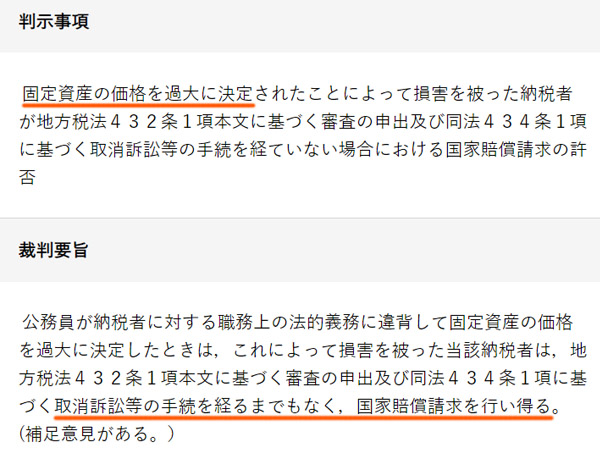

以下は最高裁判所の公式サイトに掲載されている実際の内容です。

重要なのは、地方税法の審査請求や取消訴訟を起こさなかったとしても、国家賠償法によって20年分の請求ができると判決されたことです。

この判決がされる以前では、時効5年での還付請求しか認められませんでした。しかし最高裁がこのように判決し、判例ができたことから、いまでは国家賠償法によって20年にさかのぼって固定資産税の支払い請求ができるようになっています。

法律の内容を知り、20年分の遡及請求をするべき

固定資産税は非常に高額です。土地・建物などの不動産を保有している限り、永久に支払い続けなければいけません。そこで早めに固定資産税が正しいかどうか確認し、還付請求するようにしましょう。

いつまで可能なのかというと、原則は地方税法による5年の時効です。ただここまで説明した通り、自治体によっては時効期間を10年や15年、20年と定めています。また多くの場合、公務員の過失によって税金の過払いが起きているため、国家賠償法によって20年分の遡及請求が可能です。

20年にさかのぼって税金の還付請求が可能なので、固定資産税の払い戻しを請求することにより、何百万円ものお金が返ってくるのは普通です。ただ、それでも20年という期限があるため、早めに還付請求しなければいけません。

固定資産税の確認は節税になるだけでなく、高額なお金の払い戻しが可能です。過去の裁判による判例でも20年の払い戻しが可能と明らかになっているため、これら過払いの税金を確実に取り戻すようにしましょう。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。