個人事業主や法人ではビジネスをするときに火災保険に加入するのが基本です。このとき、実際に損害保険料としてお金を支払ったり、保険金としてお金を受け取ったりすることになります。そうなると、経費処理・会計処理はどうなるのでしょうか。

また同時に問題になるのが税金です。特に火災保険金を受け取るとき、会社にお金が入金されるので法人税がどのようになるのか理解しなければいけません。

一般人とは異なり、個人事業主や法人では税金支払いが発生します。確定申告も必ず発生するため、どのように仕訳すればいいのか理解しましょう。

それでは、どのように考えて保険料の支払い経費や保険金の税金を取り扱えばいいのでしょうか。ここでは、事業をしている人が火災保険を利用するときの税金や経理処理について解説していきます。

もくじ

火災保険の支払いは全額損金・経費だが節税ではない

まず、事業者が火災保険に加入する場合は必ず保険料を支払わなければいけません。節税目的で利用する法人保険(生命保険)については、一部のみ損金にすることができます。一方で火災保険については、掛け捨ての損害保険になります。

火災保険料を支払ったとしても、生命保険のように貯蓄性があるためではなく、お金が貯まっていくことはありません。そのため、火災保険料として支払った場合は全額を損金(経費)にすることができます。個人事業主でも法人でも、事務所オフィスや店舗の保険料についてすべて経費計上すれば問題ありません。

それでは、火災保険を利用して節税できるかというと、残念ながら節税にはなりません。

利益の繰り延べをしたり、個人資産を増やしたりするのが節税です。確かに火災保険料を支払うことで法人税や消費税を減らすことはできます。ただ、これについては単にお金が手元から消えているだけであり、掛け捨てで貯蓄性はないので、火災保険で節税するのは不可能だと理解しましょう。

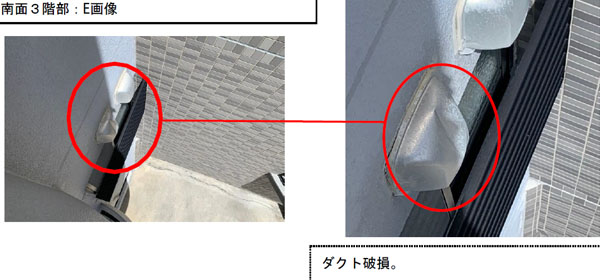

もちろん、保険金を利用することで支払ったお金のもとを取ることはできます。日本では台風被害が毎年のように起こるため、台風での一部損壊について保険金請求すれば、法人であれば200~300万円以上の保険金が下りるのは普通です。このとき、以下のような報告書を損害保険会社に提示します。

こうした報告書によって後で高額な保険金を下ろすことができるため、見方によっては「利益の繰り延べをしている」と考えることもできます。

ただ、あくまでも火災保険は火事や台風(風災や洪水)、地震などの自然災害であったり、事故による急な休業補償であったり、これら突発的なトラブルに備えるための保険です。節税とは意味合いがまったく異なると理解しましょう。

保険料を支払うときの仕訳や勘定科目

それでは、火災保険料を支払うときはどのように仕訳をすればいいのでしょうか。また、勘定科目はどのようになるのでしょうか。

貯蓄性がなく、節税商品ではないため、火災保険の経理処理は簡単です。勘定科目としては「損害保険料」を使いましょう。そのため、保険料が5万円の場合だと以下のようになります。

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 損害保険料 | 50,000 | 普通預金 | 50,000 |

なお前述の通り全額損金となりますが、法人ではなく個人事業主の場合は会計処理で注意が必要です。事務所や店舗であれば法人と同じように全額損金ですが、自宅兼事務所の場合は一部だけ経費計上しましょう。個人利用について、按分するのは基本的な会計処理の方法です。

ちなみに保険料の支払いについて、一年分を短期前払費用として先に支払うことで、経費額を大きくしてもいいです。この場合、火災保険料による経費額を大きくすることで法人税(個人事業主の場合は所得税)を減らすことができます。

火災保険金の受け取りでは雑収入で法人税を課税

一方で火災保険金を請求することによって、お金を受け取る場合はどのようになるのでしょうか。火災保険ではお金を支払うときよりも、保険金請求をすることで受け取るときのほうが当然ながら重要なので、これについて法人契約の税務処理を理解しなければいけません。

これについて、法人契約にて保険金を受け取る場合は利益となります。雑収入として会計処理する必要があり、利益なので保険金を受け取った分だけ法人税を支払わなければいけないと理解しましょう。

会社がお金を受け取った場合、どのような内容であったとしても、基本的には利益となってしまいます。

修繕費用やその他の支払いで税金支払いはゼロになる

ただ受け取る火災保険金が利益になるからといって、そのまま法人税を課せられるわけではありません。通常は税金がゼロになります。理由としては、修繕費用やその他の支払いで消えるからです。

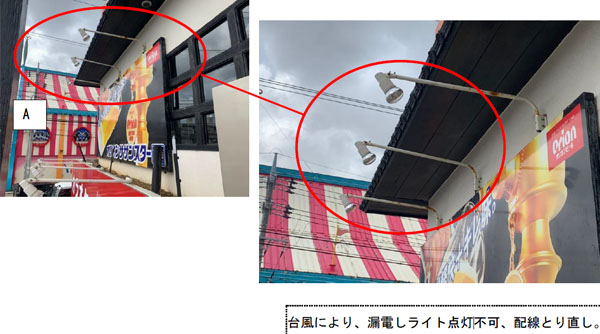

火災保険は自然災害やその他の事故に対する補償であるため、何かしら建物に破損があったり、トラブルに巻き込まれたりしたからこそ保険金が出されるようになります。例えば、以下は飲食店について「台風被害によってライトがつかなくなった事例」であり、この報告書の内容で実際に保険金が下りました。

このとき保険金は、好きな金額だけお金が出されるわけではありません。例えば台風被害による保険金請求では、実際に工事の見積もりをもらう必要があります。そして重要なのは、「修繕工事の見積費用≒保険金の金額」となることです。

たとえ保険金を受け取って利益が出たとしても、その後にライトの修繕工事をすれば、修繕工事費用で消えるので収支のプラスマイナスはゼロです(減価償却など複雑な話は抜きにします)。合計すると利益ゼロなので、法人税を支払う必要はありません。

もちろん実際には、受け取った保険金は経営者が自由に利用できるため、絶対に工事をしなければいけないわけではありません。ただ受け取った保険金について、他の支払いに使ったり節税対策をしたりすれば、全体としての利益はゼロになって法人税の支払いは特に発生しません。

保険金受取での経理処理・会計はどうなるのか

それでは、法人契約にて保険金請求を行うときはどのような経理処理になるのでしょうか。仕訳をするとき、保険金については前述の通り「雑収入」の勘定科目を利用します。

例えば保険金が100万円の場合、以下のように会計処理しましょう。

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 普通預金 | 1.000,000 | 雑収入 | 1,000,000 |

参考までに、ここから修繕費として工事費用30万円を支払ったのであれば、次のような経理処理になります。

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 修繕費 | 300,000 | 普通預金 | 300,000 |

このように会計処理することによって、正しく税務申告・確定申告できるようにしましょう。

個人事業主や個人大家は保険金が非課税

なお保険金の受け取りについて、法人という前提で話をしてきましたが、個人事業主や個人大家については話が違ってきます。個人が受け取る場合、個人事業主や個人大家を含めて保険金はすべて非課税です。つまり、納税する必要がありません。

- 法人:受け取った保険金は利益

- 個人:受け取った保険金は無税

このように理解しましょう。通常、個人は自営業や大家のようにビジネスをしておらず、経費を使うことができません。

また、火災保険は自然災害などによる損害に対して支払われるものであり、「修繕工事をすることで儲けは出ない」という前提となっています。そのため、こうした事情を考慮して個人が受け取る保険金は非課税となっているのです。

個人事業主や個人大家にとってみると、「損害保険料の支払いは経費にでき、受け取った保険金は無税」となるため、かなり都合がいいです。会計処理や確定申告では、このように法人とは取り扱いが違うことを理解しましょう。

法人契約での損金や保険金の会計処理を理解する

個人事業主や法人で必須となる火災保険ですが、損害保険の税制について最初から理解している人はいません。ただ確定申告することで税金を支払うのは義務なので、どのように会計処理をすればいいのか知っておく必要があります。

このとき、掛け捨ての損害保険なので火災保険の掛金は全損損金です。自宅兼事務所の個人事業主は仕事割合について按分する必要があるものの、それ以外はすべて経費計上すればいいです。

一方で保険金請求をしてお金を受け取るときは注意しましょう。契約者・被保険者が法人の場合、入ってくるお金は雑収入として利益になります。個人事業主や個人大家では非課税ですが、法人だと利益を放置しておくと法人税を課せられてしまいます。

こうした税制を理解して、火災保険の支払いや保険金の受け取りをしましょう。正しい勘定科目を利用し、経理処理をするといいです。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。