法人経営者で社員が海外出張するケースは多いです。従業員が海外出張を行い、現地で仕事をしてくれることによってビジネスが回るようになります。

ただ、そうしたとき必要になるのが海外旅行保険です。法人向けの海外旅行保険に加入することによって、社員が現地で病気やケガをしたときであっても補償してくれるようになります。また飛行機のトラブルについても対処できるようになります。

経営者の海外旅行保険については、クレジットカードの旅行保険を利用すればいいだけなので不要です。ただ社員向けについては、法人契約で事前に旅行保険に加入しておくべきといえます。

それでは、法人加入による海外旅行保険をどのように活用すればいいのでしょうか。法人向けの海外旅行保険について、補償内容や実際の利用方法を含めて解説していきます。

もくじ

海外出張での病気・ケガを補償する保険

海外旅行保険とは、その名の通り海外出張での補償を加えるための保険です。補償内容はさまざまですが、基本的に現地渡航先での病気やケガに備えるものと理解しましょう。

日本であれば、そこまで医療費は高くなりません。3割負担によって受診できます。また医療費が高額になったとしても、高額療養費制度によって費用負担に上限があります。日本では医療費は非常に安いといえます。

一方で海外で医療保険がない場合、全額負担になります。東南アジアでは医療費は日本とそこまで変わらないものの、それでも100%負担になるので支払額は高くなります。また高額療養費制度はありません。

これがアメリカになると、元々の医療費が非常に高額であり、救急車を呼ぶだけでも25万円以上を請求されます。盲腸の手術だけで600万円以上というのは有名な話です。

病気の我慢は絶対にさせてはいけない

このように海外の医療費は高額になりやすいため、社員が現地で病気・ケガをしてしまったとき、我慢してしまう可能性があります。

ただ、海外で病気の我慢は絶対にしてはいけません。理由は単純であり、死亡リスクが圧倒的に高くなるからです。例えば中南米であれば黄熱病が一般的ですし、東南アジアではマラリア感染が普通です。

こうした病気を我慢した結果、死亡してしまった日本人はたくさんいます。また死亡までいかなかったとしても、海外で体調不良は普通です。例えば、現地の食事で体調を崩すのはよくあります。

海外で病気やケガを我慢してしまうと、下手をすると生死に関わってしまいます。そのため、海外旅行保険が重要というわけです。

クレジットカードの海外旅行保険はダメなのか

そうしたとき、経営者によっては「クレジットカードに付帯されている海外旅行保険ではダメなのか?」と考えるケースがあります。

これについては、経営者がクレジットカード付帯の海外旅行保険を使うのはまったく問題ありません。個人カードでも法人カードでも、プラチナ以上であれば必ず旅行保険が付帯されているはずです。私であれば、個人で以下のようなプラチナカードを保有しています。

このクレジットカードは自動付帯であり、対象のクレジットカードで航空券の決済をしなくても自動で海外旅行保険が付くという性質なのです。そのため私の場合、海外出張すれば「日本を出発して3ヵ月間は自動的に旅行保険が付く」ようになります。

また私はこれまで、何度もこのクレジットカードに付いている旅行保険を利用して、現地で病院を受診したことがあります。

ただ経営者はこうしたグレードの高いクレジットカードを保有していたとしても、従業員はどうでしょうか。社員がプラチナカードを保有していないケースは多く、そうなると自動付帯ではないので海外出張で自由に病院を受診することはできません。

一人社長であったり、海外出張が役員のみであったりする場合は法人契約での海外旅行保険は不要です。ただ社員が海外出張する場合、クレジットカードの旅行保険を利用できる人は圧倒的に少ないため、福利厚生として法人向けの海外旅行保険への加入が必須というわけです。

最も利用頻度が高いのは現地での病気やケガ

それでは、どのようなときに海外旅行保険を利用するのかというと、これまで説明した通り最も使用頻度が高いのは現地での病気やケガです。

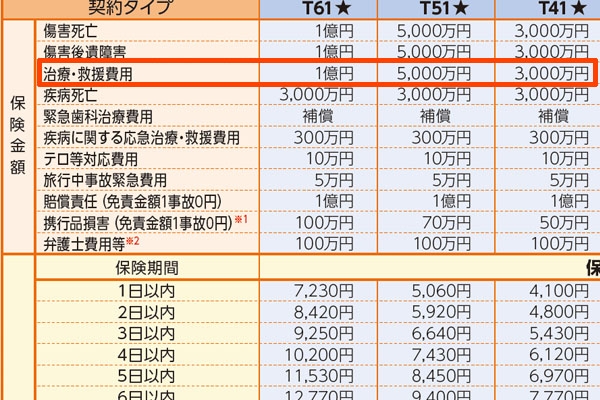

そのため法人向けの海外旅行保険で最も重視するべきなのは「治療・救援費用」の部分です。法人加入の海外旅行保険であれば、パンフレットの以下の部分が該当します。

この部分の補償額が1,000万円以上になっていれば問題ありません。よほどの大事故でない限り、治療費が1,000万円を超えることはないです。

参考までに、私が保有するプラチナカードは海外旅行保険での上限が500万円です。ただそれでも、これまで特に問題なく補償してもらっています。治療費の補償が500~1,000万円ほどあれば、海外旅行保険の内容としては十分といえます。

日本語対応のキャッシュレス受診:死亡時は保険金の受取

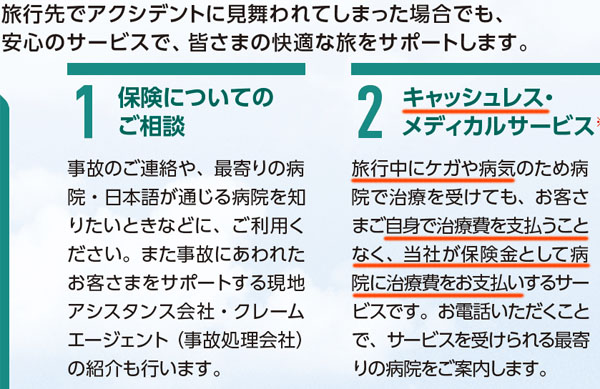

また事前に理解しておくべき海外旅行保険の内容として、キャッシュレス受診になっていることがあげられます。

キャッシュレス受診とは、現地の医療機関での支払いなしに受診できることを指します。病院でお金を支払うとなると、本来であれば現地のお金にて高額な費用を用意しなければいけません。ただ、そうした支払いをしなくてもいいというわけです。

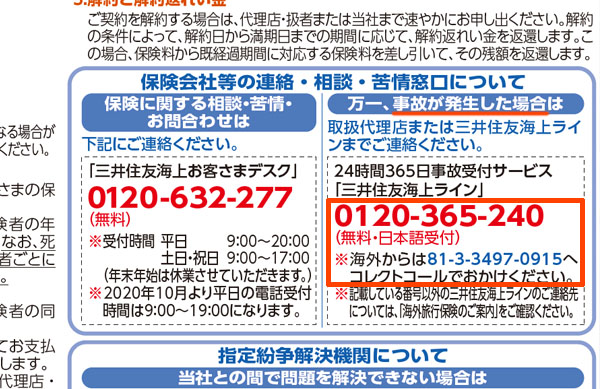

海外旅行保険でキャッシュレス受診になっている場合、以下のように記されています。

キャッシュレス受診は非常に便利であり、保険会社に電話した後に病院へ行くだけで問題ありません。特に支払いをすることなく会計を済ませることができ、保険金の受け取りなど面倒な作業は必要ありません。

お金の支払いがないため、損害保険会社に何か領収書を提示する必要もないです。そのため、非常に便利なサービスといえます。

・社員死亡時は死亡保険金を会社が受け取る

ただ残念ながら、海外出張中の事故によって対象の従業員が死亡してしまった場合については、死亡保険金を受け取ることになります。

このときの保険金は会社が受け取ります。法人契約であるため、対象社員の死亡で保険金を受け取るのは契約者である法人といえます。その後、従業員の家族に対して弔慰金として死亡保険金の全額または一部を支払うようになります。

現地での盗難による携行品損害を補償

また法人向けの海外旅行保険で補償してもらえる内容は他にもあります。最も重要なのは現地での病気やケガなのは間違いないです。ただ、海外では日本のように治安が良いわけではなく、現地で盗難の被害に遭うことは多いです。

東南アジアや欧米などであっても、日本に比べて圧倒的に治安が悪くスリなどの盗難は日常茶飯事です。これが南米やアフリカとなると強盗リスクが高くなり、外を出歩くとそこらへんに浮浪者がいます。

実際のところ、海外で盗難被害に遭うケースは非常に多いですが、バッグや財布などを盗まれたことで被害に遭った場合、海外旅行保険で補償してもらえるようになります。さすがに現金は補償してもらえませんが、盗まれた携行品の費用については保険金が下りるようになります。

海外旅行保険というと、どうしても病気やケガのイメージが強いです。ただ盗難リスクにも備えることができるというわけです。

ロストバゲージや飛行機遅延もカバーされる

それだけでなく、ロストバゲージにも対応しています。飛行機を利用する場合、空港で荷物が出てこないことがあります。これをロストバゲージと呼びます。

ロストバゲージとなると、荷物がないので当然ながら旅行先で着替える服すらなく、余計な購入費用を支払わなければいけません。また完全なるロストバゲージに限らず、荷物が他の外国の空港に到着しており、届くまで数日ほどかかるようになることも普通です。

そうしたとき法人契約の海外旅行保険ではロストバゲージに対する補償もあるため、現地での衣類の購入費用などは補償対象になります。

また急に飛行機の欠航や遅延となることはよくあります。これによって新たにホテルを取ることで、余計な出費が出てしまうこともあります。そうした飛行機の欠航や遅延についても海外旅行保険で対応できるというわけです。

ロストバゲージや飛行機の欠航など、トラブルが起こったときに保険会社へ連絡する必要はありますが、こうした小さい費用についてもカバーされるというわけです。

海外出張する社員への周知徹底は必要

なお前述の通り、法人向けの海外旅行保険は福利厚生の意味合いが強いです。本来は必要ではないものの、グレードの高いクレジットカードをもっている経営者とは異なり、社員が海外で病気やケガをすると我慢してしまいがちです。自費で治療費を出さなければいけないからです。

そこで、社員が海外出張中に病気になったり、盗難被害に遭ったりした場合であっても、海外旅行保険があれば気兼ねなく保険を利用できるようになります。

ただ当然ながら、社員が保険加入の事実を知らなければ意味がありません。そのため法人加入にて海外旅行保険を利用するのであれば、海外出張する社員に対して「旅行保険に入っているため、もし病気やケガ、盗難被害、ロストバゲージなどに遭ったら遠慮なく連絡するように」と周知徹底させる必要があります。

損害保険会社に連絡して保険を利用したとしても、特にその後の保険料が上がるわけではありません。損害保険は利用しなければ意味がないため、積極的に社員に知らせるようにしましょう。

実際に法人加入の海外旅行保険で病院を受診する手順

それでは、どのようにして病気やケガのときに現地の病院を実際に受診すればいいのでしょうか。これについて、「体調が悪くなった社員」または「連絡を受けた会社の担当者」が損害保険会社に電話で連絡するようにしましょう。

重要なのは、受診前に連絡することです。さすがに緊急入院が必要なトラブルだと事前連絡は無理ですが、それでも落ち着いた後に連絡できるはずです。要は、すべての受診や入院が終わる前に損害保険会社へ連絡しましょう。

保険のパンフレットには必ず電話番号が記されていますし、ネットから公式サイトに行って電話番号を調べてもいいです。当然、24時間365日対応となります。

こうして電話すると、「出国印のあるパスポートを病院へ持参する」ように必ずいわれます。またいまではパスポートに印を押さずに出国するのは普通なので、その場合は航空会社から送られてくる予約内容のPDFを病院側に提示するようにいわれるはずです。

その後、病院を受診しましょう。受診する病院はこっちが選んでもいいし、損害保険会社に指定してもらってもいいです。田舎の病院だとさすがに無理ですが、大きな都市であればどこも日本語対応になっています。

既に述べた通りキャッシュレス受診なので、特にお金の支払いは必要ありません。病院を受診し、薬をもらって病院を出るだけです。つまり、大まかな手順は以下のようになります。

- 病気やケガのとき、損害保険会社へ連絡する

- 病院を受診し、薬をもらう(必要なら入院)

- お金を払わずにそのまま病院を出る

パスポートの持参や出国日の証明など必要な手続きはありますが、こうした手順を踏むことによってキャッシュレス受診によって海外現地の病院を受診できるようになります。

法人向けの海外旅行保険で福利厚生を充実させる

会社で海外出張が必要になるケースがあります。このとき社長など役員のみが海外出張する場合、法人加入での海外旅行保険は不要です。クレジットカードの旅行保険を利用すればいいからです。

一方で社員が海外出張をする場合、個人的にプラチナカード以上のクレジットカードを保有しているケースは稀です。そこで、法人契約にて海外旅行保険を必ず利用するようにしましょう。

実際のところ、現地での病気やケガのリスクは高いです。これに盗難やロストバゲージまで含めるとなると、数回ほど海外出張すればわりと高い確率でトラブルに巻き込まれるようになります。

海外旅行保険は有用性が高く、キャッシュレス受診が可能など非常に便利です。そこで海外旅行保険の使い方を理解して、法人向けの損害保険を利用しましょう。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。