製造業や病院、マンションなどあらゆる場所で大型の機械を利用することになります。ただ、これらの機械の故障は頻繁に発生します。

故障してしまうと高額な修理費用が必要になり、場合によっては買い替えをしなければいけません。そうしたとき、突発的な機器類の故障リスクに備えるための損害保険として機械保険が知られています。リースであればリース会社がこの損害保険を付けているものの、購入の場合は自ら補償を加えなければいけません。

そうしたとき、機械保険の補償内容はどのようになっているのでしょうか。また、どのような場面で利用できるのでしょうか。

損害保険の内容を理解していないと、事故が起こったときに保険金を下ろすことができません。そこで機械保険の中身や特約、保険料などの保険の特性について解説していきます。

もくじ

機械の故障に広く対応する

ビジネスで機械を利用しなければいけないケースは多いです。例えば工場であれば、以下のような機械や装置がたくさん置かれています。

こうした設備がなければビジネスはできませんが、急に故障してしまうことがあります。従業員による操作ミスや物の落下など、原因はさまざまですが、いずれにしても機械が動かなくなってしまうのです。

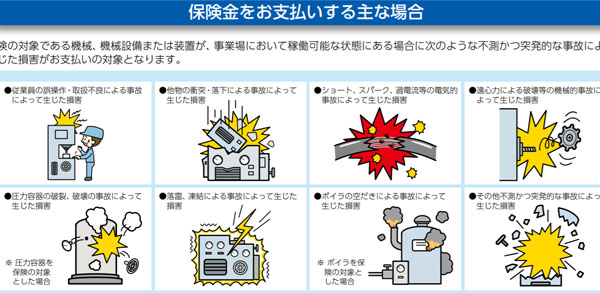

そうしたときに補償してくれるのが機械保険です。以下のように、機械保険のパンフレットではあらゆるアクシデントの場面が想定されています。

- 従業員の誤操作・取扱不良

- 落雷や凍結、ショートによる動作不良

- 物の落下や衝突、爆発による破損

出典:三井住友海上

また機械保険であるため、対象となる機器類は非常に幅広いです。機械であれば基本的にすべて対象になると考えましょう。

機械保険の対象となる機器類を一部記すと以下のようになります。

- モーター、発電機、変圧器

- 通信機器、パソコン

- エレベーター、エスカレーター、駐車場機械

- ポンプ、コンプレッサー、冷凍室、空調機・エアコン、ボイラー

- 医療用機器、試験・実験用機器

- クレーン、コンベアー、金属加工機械、印刷機械、食品加工機械

もちろん、他にも種類があります。これらを保有している会社は非常に多いですが、要は「機器類の不具合に対して広く補償してくれる保険」と理解すればいいです。

・製造業や病院、マンション大家などは必須

こうした性質のため、機械保険が必要になる業種は非常に幅広いです。工場・製造業は当然として、病院・歯科医院やマンション大家であっても必要になります。

実際のところ、飲食店であっても大型の厨房機器を利用します。そのため、ほとんどの会社で機械類を利用しているといえます。

火災保険との違いは?自然災害以外も補償

そうしたとき、気になるのが火災保険との違いです。損害を受けたとき、火災保険であれば建物や中にある物品を含めて補償してくれます。そうなると、違いとして何があるのか分かりません。

火災保険については、火事や自然災害(台風、雪など)のときに補償される保険と理解しましょう。逆にいうと、こうした自然災害以外では補償されません。従業員のミスであったり、突発的な事故であったり、火事や台風などと関係なく機械が故障した場合は基本的に火災保険を利用できないのです。

一方で機械保険であれば、機器類の故障について全般的に補償してくれます。つまり、火災保険ではカバーできない補償内容であっても、機械保険であれば利用できるのです。

例えば「物が落下して機械を破損させた」などの場合だと、自然災害による被害ではないので火災保険の対象外です。ただ機械保険であれば利用できるというわけです。

・火事や地震は補償の対象外

そのため、機械保険は「機器類の損傷や急な不具合に対して、全般的に利用できる保険」と考えるようにしましょう。

ただ注意点があります。それは、火事や地震について機械保険は補償の対象外になってしまうことがあります。以下の通りです。

そのため、機械保険にのみ加入する経営者はまずいません。機械保険は必ず火災保険(+地震保険)とセットにして加入するべきといえます。ただ火災保険と機械保険はこうした違いがあることを理解しましょう。

電気的・機械的事故特約や動産総合保険ではダメなのか

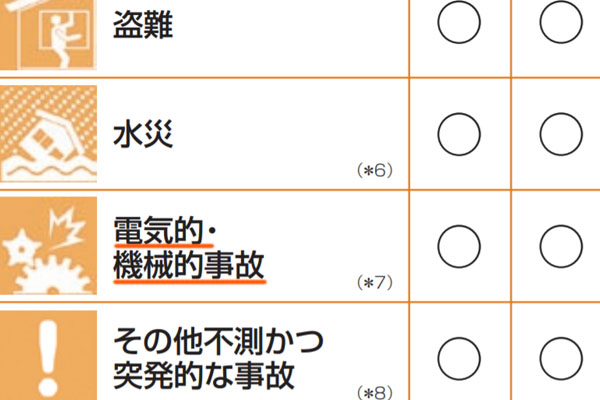

なお中には、「電気的・機械的事故特約や動産総合保険への加入はどうなのか?」と考える経営者もいます。これについてはどうなのでしょうか。まずは電気的・機械的事故特約から確認していきましょう。

火災保険の特約には、電気的・機械的事故特約があります。以下のように、どの火災保険でも電気的・機械的事故特約を加えられるようになっています。

電気的・機械的事故特約によって、機器類の急な故障を補償してくれます。そのため機械保険と内容が同じように思えてしまいます。ただ、電気的・機械的事故特約は「建物とくっついており、取り外しできないもの」に対して補償されます。

例えばエアコンやボイラー、エレベーターなどが該当します。これらは建物の中に組み込まれており、電気的・機械的事故特約によって補償されます。

ただ建物に埋め込まれていない機器類もたくさんあります。こうした機械が故障したとしても、電気的・機械的事故特約の対象ではありません。そのため電気的・機械的事故特約は機械保険と内容が重なるものの、機械保険であればすべての機械についてカバーできるようになります。

・動産総合保険は機械以外も含まれる

一方で動産総合保険という損害保険もあります。動産総合保険では、動産について広く補償してくれます。

当然ながら、動産には機械以外も含まれます。機械保険はその名の通り、機器類に対する保険です。一方で動産総合保険では、機械に限らずあらゆる動産が含まれるようになります。そのため、機械保険よりも対象が広い損害保険と認識しましょう。

当然、動産総合保険に加入している場合だと機械保険は基本的に不要です。

支払われる保険金額は復旧修理費用から免責を引く

それでは、実際に機械が急に動かなくなったり、破損したりした場合はいくらの保険金が支払われるようになるのでしょうか。これについては、復旧・修理に必要な費用が保険金として出されると考えましょう。

実際に機械が動かなくなってしまった場合、修理を依頼します。このときの修理代がいくらになるのかは不明ですが、修理業者から請求された金額がそのまま保険金の金額といえます。

もちろん実際には、もう少し複雑な計算方法となります。ただいずれにしても、損害金額が保険金の額に最も大きな影響を与えます。

それに加えて、免責金額を差し引くようになります。免責とは、要は「あなたが自己負担する金額」を意味します。例えば「被害額100万円、免責金額10万円」という場合、差額の90万円が保険金として支払われます。

免責は契約時に自由に設定できます。このとき、免責金額をゼロにしてもいいです。ただ免責があれば保険料が安くなるため、これについてはあなたの自由です(免責の設定が必須になることもあります)。

臨時費用保険金の特約を加える

なお損害保険では特約を利用することができ、その中の一つが臨時費用保険金です。

実際に事故が起こったとき、「代替品をレンタルしてビジネスをすぐ再開できるようにした」などのように、修理とは異なる費用を一時的に出費することがあります。そうした費用を補償する特約が臨時費用保険金です。

臨時費用保険金は「保険金の10%を上乗せして支払う」などのような内容になっています。出された臨時費用保険金はどのように利用してもよく、何かに支払わなくてもいいです。

要は、保険金請求をしたときに10%ほど保険金が高くなる特約が臨時費用保険金と理解しましょう。そのため保険金請求をする場面では、臨時費用保険金があるとお得になりやすいです。

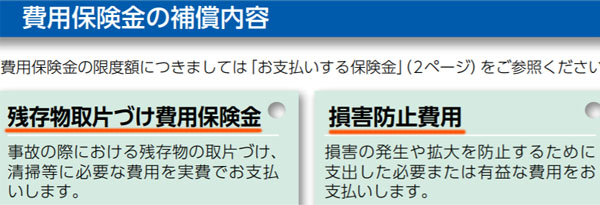

残存物取片づけ費用保険金で撤去費用を補う

また機械保険では、残存物取片づけ費用保険金も特約で付けることができます。以下のように、臨時費用保険金だけでなく残存物取片づけ費用保険金についても、特約として記されているのが基本です。

実際に事故が起こったとき、修理だけで終わる場合であればいいものの、それだけでは済まないことがあります。

例えば機械が使い物にならなくなってしまった場合、廃棄しなければいけません。当然、廃棄費用は高額になりやすいです。また機器類が爆発してしまった場合、周辺の片付けをしなければいけません。こうした費用を補償してくれるのが残存物取片づけ費用保険金です。

残存物取片づけ費用保険金の保険金は実費を請求します。実際に廃棄や片付けの作業を外注し、請求された金額について損害保険会社から支払ってもらえるようになります。

保険料の金額・値段はいくらになるのか

このよう機械の損害や故障について広く補償してくれるため、製造業や病院・歯科医院、マンション大家など、高額な機器類を多く取り扱っている法人にとってメリットが大きいといえます。

ただ同時に経営者だと気になるのが値段です。損害保険を加える場合、当然ながらその分だけ保険料を支払わなければいけません。このとき保険料の金額はいくらになるのでしょうか。

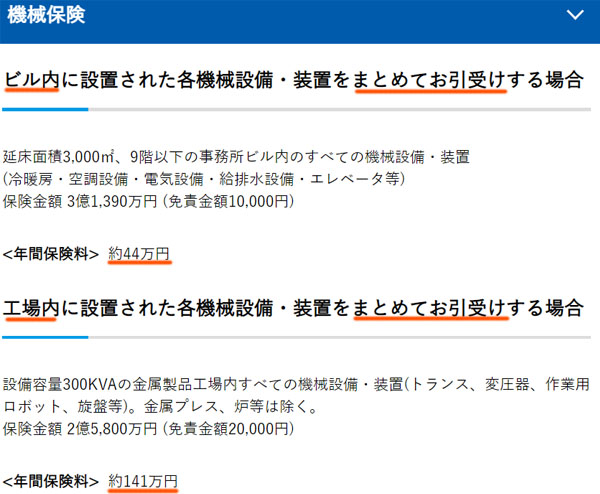

会社によって売上規模が違えば、保有する機械の種類や値段も違います。そのため、機械保険の料金を一概に記すことはできません。ただ損害保険会社のパンフレットに料金例が記載されているため、そこから推測できるようになります。

このとき機械保険では「特定の機械のみ保険を加える」「一括ですべての機械に対して保険を加える」の2つが可能です。そこで、それぞれについて確認していきましょう。

・特定の機械のみ保険を加える場合

まず、特定の機器類についてのみ機械保険を加える場合の保険料をみてみましょう。

出典:東京海上日動

ボイラーに対して、付属装置を含めて1,300万円の補償を加えたときの年間保険料は約4万円です。特定の機械に対してのみ損害保険をかける場合、そこまで高額にはなりません。

・一括ですべての機械に対して保険を加える場合

一方で法人が保有する機器類について、一括で機械保険を加える場合はどのようになるのでしょうか。

出典:東京海上日動

ビル内の9階以下の部分についてすべて機械保険を適用させる場合、このケースでは期間1年で約44万円の保険料です(補償金額3億1,390万円)。当然ではありますが、特定の機械のみ補償を加えるときよりも料金は高くなります。

これが工場など、より複雑な機器類がたくさんある場合、どうしてもビルやマンションに比べるとよりリスクが高くなります。そのため先ほどの損害保険会社の例では補償金額2億5,800万円であり、ビルの例に比べると補償金額は低いですが、年間保険料は約141万円と高額になっています。

このように、業態によってどうしても損害保険の掛け金は変化すると考えましょう。ただいずれにしても、こうした事例から保険の料金を推測できます。

すべての保険を包括契約し、交渉で安くする

なおどちらかというと、特定の機械のみに保険をかけるというより、一括で機械類に保険を加えるケースが多いです。そうなると、どうしても保険料は高くなってしまいます。先ほどの事例で示した通り、機械全体で考えると機械保険の料金は安いわけではありません。

機器類の故障リスクは高いので当然ではありますが、それでもこうした費用が加わるとなると経営者としては加入にためらってしまいます。

そこで、安い保険への加入方法を理解しましょう。補償内容は同じではあっても、大幅なコスト削減が可能になります。

最も簡単なやり方としては、包括契約にすることがあります。法人では機械保険だけでなく、火災保険や賠償責任保険にも加入するのが当然です。そこで、これらの保険を一つにまとめるのです。これによって保険の重複が減り、一本化されるので保険料が3~10%ほど安くなります。

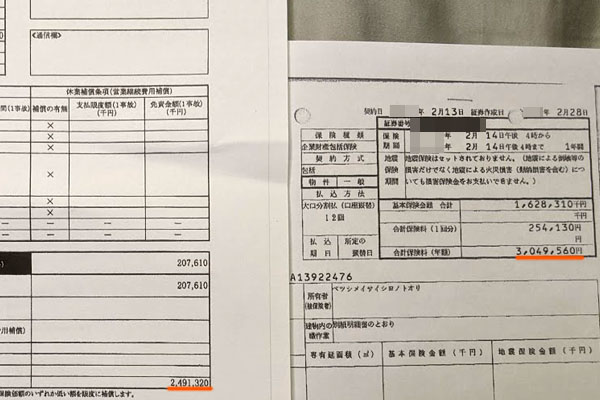

これに加えてより割引を実現したい場合、コスト削減に優れる損害保険の代理店を通すようにしましょう。損害保険会社の見直しをすることによって、一瞬にしてさらに20~50%の割引が可能になります。参考までに、以下は法人にて実際に損害保険を見直したときの結果です。

この法人であれば、以前は全体で年間304万9,560円の支払いでした。それが年249万1,320円となり、年55万8,240円の経費削減です。削減率は約18.5%であり、補償内容はまったく同じですがそれなりに固定費を削減できました。

損害保険はそれぞれの保険会社が自由に値段設定でき、さらには補償内容を同じにできます。そうなると違うのは値段だけになるため、複数の損害保険会社から見積もりをとって最安値の会社と契約するというわけです。優れた代理店を通す必要はありますが、特に労力なく大幅な価格下落が可能になります。

こうした保険料の引き下げが可能になるのであれば、機械保険を加えてもそこまで大きな痛手にはなりません。経営者によってリスクに備えるのは重要ですが、同時にこうした費用面も考慮しましょう。

法人にて機器類への故障リスクに備える

それなりに高額な機械を利用・設置してビジネスをしている人はたくさんいます。工場や病院、マンション大家とあらゆる業界で高価な機械がなければ事業をすることができません。こうした機器類を利用している場合、常に故障リスクがあります。

そこで、多くの経営者が機械保険に加入しています。軽微な修理であればいいですが、突発的な事故によって機械が利用できなくなってしまった場合、高額な損害が発生します。そうしたときに利用できるのが機械保険です。

火災保険など他の損害保険と機械保険は性質が異なります。また機械保険のみ利用する会社は存在せず、必ず他の損害保険と組み合わせる必要があります。ただ、会社内に存在する機器類を広く補償してくれるというわけです。

このとき機械の故障リスクは高いため、安い保険ではありません。そこで、支出が高額にならないように包括契約にしたり、保険会社の見直しをしたりしましょう。これによって、支出を抑えながらも最適な補償を加えられるようになります。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。