ビジネスをする人であれば、ほぼすべての人が火災保険に加入します。テナントオフィスや店舗などに賃貸で入る場合、火災保険に加入しなければ借りられないケースがほとんどです。

一方で不動産を貸す側が大家ですが、物件の保有者について火災保険加入は義務ではなく任意です。入居者とは違い、火災保険に入るかどうかは大家であるあなた自身が決めることができます。ただ大家で火災保険に入らないのは微妙であり、破産リスクが高い状態といえます。

むしろ加入が義務の借主よりも、大家のほうが火災保険は重要です。

それではなぜ、大家で火災保険に入っていない状態が危険なのでしょうか。ここでは「大家の火災保険」と「入居者の家財保険」の違いを含めて、どのように損害保険を考えればいいのか解説していきます。

もくじ

大家と入居者では火災保険の役割が異なる

快適な日常生活を送るためには、すべての人で建物などの不動産が必要であり、これは個人事業主や法人としてビジネスをする場合であっても同様です。

そうしたとき賃貸用不動産の場合は、個々の物件に対して複数の人が火災保険をかけている状態が基本です。つまり、借主と大家の両者が一つの不動産に対して火災保険をそれぞれ掛けることで、ようやく建物外や建物内について補償を得られるようになります。

このとき、以下のように考えましょう。

- 借主:建物内の家財や設備に対して火災保険をかける

- 大家:建物に対して火災保険をかける

この違いを理解すれば、なぜ大家が火災保険に入らないのが微妙なのか理解できるようになります。それぞれについて確認していきましょう。

借主は建物内の家財や設備・什器が補償対象

すべての大家は入居者に対して火災保険への加入を義務付けていると思いますが、多くは建物内の家財や設備・什器(じゅうき:日常使いする器具)が補償の対象です。

つまり、建物は補償対象ではありません。建物の所有者は大家であり、借主は関係ないのです。一方で建物内の家財や設備・什器は入居者がすべてお金を支払って購入します。そのため、入居者は家財や設備・什器類の補償を受けるために火災保険に加入するのが一般的です。

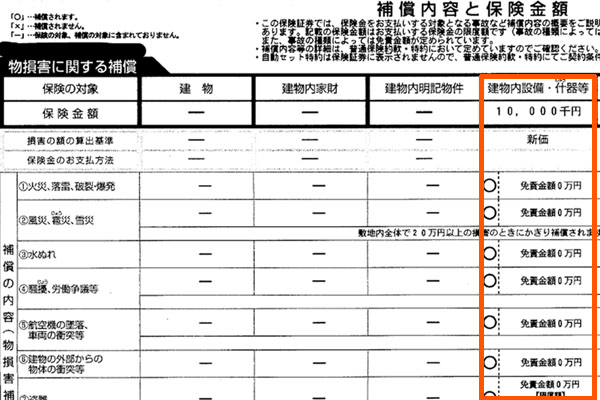

例えば以下は、実際に店舗運営(賃貸での入居)している法人での保険証券内容です。

この会社の場合は飲食店経営であり、建物内の設備・什器にのみ補償をかけています。これが一般的な借主の火災保険内容です。

またマンションやアパートではなく、賃貸オフィスなどであれば入居者は借家人賠償責任保険を加えるのが基本です。借家人賠償責任保険は大家に対する補償であり、例えば「ドアが壊れた」などのときに火災保険で補償されるようになります。

義務でないが、建物への補償を大家は作るべき

それに対して大家は建物の保有者なので、建物内の家財や設備・什器以外について責任を負うことになります。例えば台風被害によって、以下のような洪水が起こったとします。

こうした洪水は日本中どの地域に住んでいたとしても、10~20年に一度は経験します。そのため、わりと頻度は高いです。そうしたとき店内の設備や什器は借主が負担するものの、建物そのものは大家が責任を負わなければいけません。

台風や地震によって建物が使い物にならなくなったとき、すべて大家が復旧費用を負担しなければいけません。このとき火災保険に未加入であれば、不動産の修繕費用を出すことができず借金だけが残ります。義務でないにしても、すべての大家が建物を火災保険に入れるべきなのはこうした理由があるのです。

大家が火災保険に入っていないと破産リスクがあることは理解しましょう。

自然災害以外でも大家用の火災保険は重要

また、これら自然災害による被害だけが重要なのではありません。大家が火災保険に入らない場合、その他のトラブルに対処できなくなります。

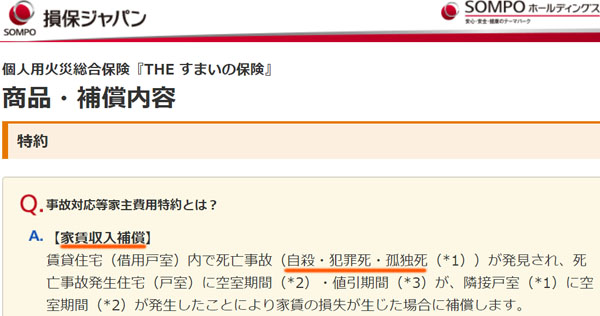

通常の火災保険に対して、大家特有の特約を付与させれば、大家向けの火災保険を作ることができます。例えば家賃費用特約を加えれば、自殺や犯罪死、孤独死による死亡事故への家賃補填や特殊清掃の費用に対する補償を付けることができます。

さすがに犯罪死などは少ないにしても、孤独死は非常に数が多いです。また保有物件の多い大家だと数年おきにこうした事故に遭遇するため、どの大家であっても起こる可能性があります。

あくまでも一例ですが、火災保険に入っていない場合はこうした事故に対応できないため、火事や台風を含めて自然災害への補償以外も重要です。

保険金請求により、修繕費を出してもらえる

なお、こうした火災保険に大家が加入するのは補償に備えるためだけではありません。将来の不動産投資利回りを大幅に改善することにも役立ちます。

火災保険であるため、掛け捨て保険料の支払いになります。なぜ損害保険に加入してお金を支払うにも関わらず、大家としての投資利回りが良くなるのでしょうか。それは、火災保険金の請求が可能だからです。

実際のところ、火災保険は元を取るのが簡単です。ほとんどの人は保険金の請求をしません。そのため火災保険は全体的な費用(保険料)が安いにも関わらず、高額な保険金を下ろせるようになっています。

特に大家の場合、中古マンション・アパートなどに投資するので不動産の規模が大きいです。そのため請求する保険金の金額も大きくなりやすいです。このとき保険金請求するとき、損害保険会社に報告書を提出する必要があります。以下はマンションでの実際の報告書の一部です。

こうした、わずかな破損であっても問題なく保険金請求できます。

また、同時に工事の見積書を提出する必要があります。テナントビルや賃貸用店舗、マンション、アパートなどでは破損個所が多くなりやすいため、結果として工事の見積金額(≒火災保険金の額)も大きくなりやすいです。

例えば以下は、マンションについて保険金請求をするため、見積もりをとったときの修繕工事の書類です。

386万9,415円の工事見積書ですが、実際にこうした保険金を下ろすことに成功しました。特にマンションは階が高いと足場を組む必要があるため、このように高額な保険金が出されます。

また下りた保険金は使い道が決められておらず、自由に利用して問題ありません。そのため建物の大規模修繕が必要になったとき、火災保険の仕組みを理解している大家であれば、積極的に保険金を下ろすことによって修繕費用に充てることを考えます。

請求しても値段は上がらず、未加入は損をする

また重要なのは、こうした火災保険を請求したとしても特に保険料は上がらず、さらには何度も請求できることです。

損害保険の保険金請求についてはマイナスのイメージをもつ人が大半です。これは、自動車保険で請求すると等級が悪くなり、保険料が大幅に上昇するからです。ただ火災保険ではそうしたことが一切なく、むしろ保険金請求しないほうが損をします。

火災保険は自然災害や突発的な事故に備えるための保険です。自然災害や突発的な事故を防ぐのは不可能なので、結果的に保険金請求しても支払う保険料は上がらず、さらには請求回数の上限が存在しないのです。

大家で火災保険の未加入だと損をするのはこうした事情があります。火災保険を利用すれば自然災害や事故への補償を得つつも、将来の大規模修繕のときに保険金請求できる権利を作ることができるのです。

入居者の家財保険や借家人賠償責任保険の特約を使うと上級者

なお大家が加入している火災保険を利用するのは当然として、さらに上級者の不動産投資家になると、借主が加入している火災保険を利用して保険金を下ろします。

火災保険で借主は家財や設備・什器に対して補償を加えるわけですが、「洪水や地震以外だと保険金を下ろすことができないのでは?」と考える人が多いです。ただ実際には、一見すると被害を受けてなさそうであっても、問題なく保険金請求できることがよくあります。

より具体的にいうと、台風などによる外部要因によって室内に被害を負ったことを報告することで保険金を下ろします。

- 雨漏りによって天井から水が落ち、その下にあった電化製品が故障した

- 強風によって室外機のモーターが逆回転し、エアコンが壊れた

例えば、このようになります。例えば以下は、「窓から水が浸入することで、その下にあったテレビが壊れた」という報告書の一部です。

ちょっと無理があるようには思いますが、これであっても問題なく保険金が下りています。

またマンションやアパートではなく、賃貸用の事務所や店舗であれば借家人賠償責任保険を使うこともできます。これを利用すれば、店内の破損について保険金を出すことができます。

借主が退去するとき、1~2ヵ月前までには必ず貸主に対して連絡しなければいけないと契約書に定めていると思います。そこで退去の連絡を受けたら、入居者の撤去前に火災保険の申請をしましょう。そうすれば、入居者にとってみれば原状回復費用が少なくなって敷金の返金額が多くなり、大家としては保険金が下りた分だけ高めの工事ができるようになります。

火災保険は利用してこそ意味があります。借主が保険未加入であることはないはずなので、入居者の保険金を下ろすことで原状回復させるようにしましょう。

未加入ではなく、むしろ大家は積極的に加入するべき

不動産投資について深く理解している大家であれば、全員が火災保険に加入しています。儲かっている大家でみんな火災保険に入っているのは、もちろん理由があります。

火災保険なので、一番の理由は火事や自然災害、死亡事故など万が一のケースに備えることです。また、大家では意外とたくさん事故に遭遇するため、火災保険は必ず利用することになります。

ただ大災害や事故が起こらない限り利用できないのかというと、そういうわけではありません。火災保険は台風による一部損壊であっても問題なく利用できるため、大規模修繕が必要になったときに火災保険で高額な修繕費用を出すことが可能です。

さらに高度なレベルを目指す場合、入居者が加入している火災保険を有効利用しましょう。これによって投資利回りは非常に良くなるため、大家が火災保険に入らないのは大きく損をしていることを理解できます。そこで、最適な火災保険に加入することで補償を付けるようにしましょう。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。