飲食店・レストランとして店舗経営している会社はたくさんあります。こうした飲食店では、ほぼすべての会社で損害保険に加入しています。

その中でも、任意にはなるものの飲食店経営で必須となるのが賠償責任保険です。カフェやラーメン、居酒屋、レストランと業態は違うものの、賠償責任保険に入っていなければビジネスでのリスクが高く、一瞬にして廃業するのは普通です。

ただ飲食店・レストランが活用するべき賠償責任保険はいくつか種類があります。そのため、どの損害保険を利用すればいいのか理解しなければいけません。

損害保険の内容は複雑になりがちです。そこで、飲食店経営者がどのように正しく事業リスクへの補償を加えればいいのか解説していきます。

もくじ

店内やテイクアウトの飲食物の提供は賠償責任保険が必須

飲食店・レストランである以上、当然ながら飲食物を提供することになります。また、このときはテイクアウトによってお客さんに食事を提供する店があるかもしれません。

ただ、いずれにしても店内で食事を提供したり、テイクアウトによって料理を楽しんでもらったりすることには変わりありません。

そうしたとき、店側の不注意によって店内でお客さんが事故に遭ったり、提供した食事によって食中毒が発生したりすることがあります。そうなると、店舗経営者は高額な賠償責任を負います。

例えば以下は、過去に発生した飲食店での賠償命令です。

食中毒による事故が発生し、会社に対して1.7億円の賠償命令が下されました。これだけの金額について賠償するとなると、中小企業であればほぼ確実に倒産してしまいます。

重要なのは、これらの事故を防ぐのは不可能という事実です。もちろんすべての飲食店が事前の対策はしていると思いますが、すべての店舗でこうした事故が発生するリスクがあります。そこで、これら第三者への被害に備えるのが賠償責任保険です。

共済ではなく、加入は必ず民間の損害保険会社

なお、飲食に関わる会社が損害保険に加入するとき、民間の損害保険会社が出している保険だけでなく、共済団体が出す損害保険も存在します。公益法人などが共済として、飲食会社向けに共済保険を出しているのです。

すべての共済保険に共通しますが、値段が安いという特徴があります。ただ、あらゆる法人で共済保険への加入は微妙です。確かに値段は安いものの、補償内容が薄いからです。

また民間の損害保険会社であれば、特約を付けることで会社に適した補償内容を加えることができます。一方で共済保険では、商品内容が一律になるのでカスタマイズが難しいです。

損害保険は加入すればいいわけではなく、実際に事故が発生したときに十分な保険金を請求できるのが重要といえます。そういう意味で共済保険は役に立たないため、必ず民間保険会社の保険商品に申し込むようにしましょう。

飲食店・レストランが利用するべき賠償責任保険の種類

それでは、飲食物を店内で提供したりテイクアウトの商品を出したりするとき、どのような種類の賠償責任保険に加入すればいいのでしょうか。

もちろん会社によって加入するべき補償内容や特約は異なりますが、以下の損害保険を加えるようにしましょう。

- 施設賠償責任保険

- 生産物賠償責任保険(PL保険)

- 店舗休業補償(店舗休業保険)

それぞれの内容がどのようになっているのか確認していきます。

施設賠償責任保険で建物や業務中の事故に備える

あらゆる飲食店・レストランで加入している損害保険が施設賠償責任保険です。施設賠償責任保険では、施設リスクと業務リスクの2つを補償します。

- 施設リスク:店舗設備に起因するお客さんへの補償

- 業務リスク:業務中に発生した第三者への補償

飲食店では不特定多数の人が出入ります。そうなると、思わぬところでトラブルに遭遇することがあります。例えば、「コップを落として割ってしまい、お客さんにケガをさせてしまった」「デリバリーの配送中に人とぶつかった」などです。

店舗設備の不備や業務中での事故について、事故を防ぐことは無理であっても、事故後の補償であれば施設賠償保険で対処できるようになります。弁護士費用や事故発生時の応急手当費用も施設賠償保険で出すことができるため、高額賠償やそれに関連する費用の心配はなくなります。

施設賠償責任保険は社員などがケガをしたときの補償ではなく、あくまでも第三者に対する補償です。ただわずかなケガであっても高額な賠償となりやすいのが第三者のケガや保有物の破損です。そこで、飲食店経営者は施設賠償責任保険を必ず活用しましょう。

生産物賠償責任保険(PL保険)で食中毒に備える

会社が生産した商品について、完成物が世の中に出回った後についても責任を負うことを定めたのが製造物責任法(PL法)です。

飲食店・レストランは製品といった何かものづくりをするわけではないものの、食事を提供します。こうした食事(完成品)によってお客さんが不利益を被った場合、高額な賠償責任を負うことになります。

特に飲食店であれば、最も重要なのは食中毒です。店内での食事でもテイクアウトでも、すべての店舗で食中毒発生の危険性があります。食中毒は何人もの被害者が現れますし、死亡する人もいるので賠償額が高額になりやすいです。

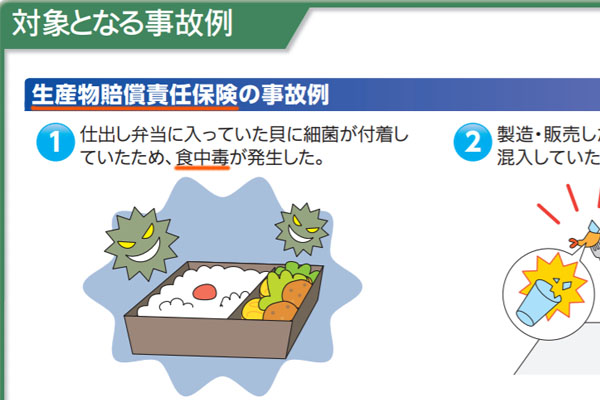

たとえ業務中に提供した飲食物であっても、施設賠償責任保険は食中毒の対象外です。そこで、生産物賠償責任保険(PL保険)に加入しましょう。PL保険であれば、以下のように食中毒での被害をカバーできます。

出典:損保ジャパン

日本では毎年必ず食中毒による事故が発生します。夏は病原性大腸菌(O-157)やサルモネラ、カンピロバクターなどの細菌がメインであり、冬はノロウイルスによる食中毒が頻繁に発生します。

飲食店にとって「生産物賠償責任保険(PL保険)=食中毒への補償」ともいえるほど重要なので、事前に補償を加えるようにしましょう。

店舗休業保険や特約を加えると安心

これら2つの賠償責任保険に加えて、飲食店・レストランは店舗休業補償も加えるようにしましょう。賠償責任保険とは少し内容の異なる損害保険ですが、セットで加入するのが基本です。

施設の不具合によってお客さんにケガを負わせてしまった場合、修理工事をしなければいけません。また食中毒が発生した場合、数日は店を閉めて調査を受けることになります。この間、店を開くことができないので売上はゼロになります。

しかし家賃支払いなどは必要になるため、営業できなければ経営状況が大幅に悪化します。そこで、店舗休業保険が重要になります。店舗休業保険であれば、店舗の粗利分が保険金として下ります。

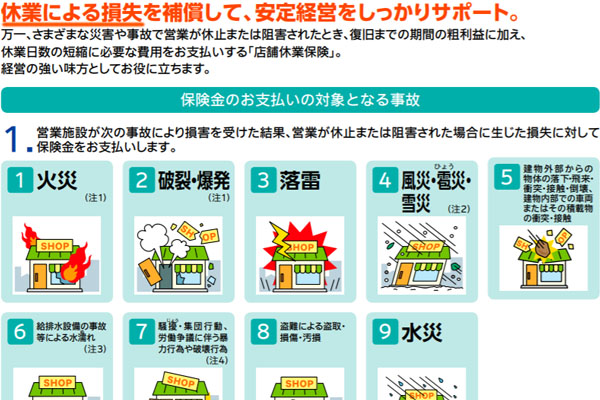

なお、一般的に店舗休業保険は火事や台風被害を含め、自然災害による休業補償を対象にしています。以下は店舗休業保険の一部ですが、自然災害がメインです。

ただこうした自然災害だけでなく、休業補償には食中毒などによる店舗休業についても自動的に加わるようになっています。

または生産物賠償責任保険(PL保険)について、食中毒・特定感染症利益補償特約を加えることもできます。この特約では、食中毒が発生したときに店を休業すると、休業補償として保険金が出るようになります。

もちろん店舗休業保険については、自然災害と食中毒の両方について補償を得られている状態が望ましいです。いずれにしても、飲食店で想定されるトラブルについて補償を得られているかどうか確認しなければいけません。

損害保険(賠償責任保険)を見比べ、保険料を安くするべき

これらが、飲食物を店内またはテイクアウトによって提供する店舗が加入するべき賠償責任保険の内容です。

ただ実際には、賠償責任保険だけでなく火災保険など他の損害保険へ加入するのは経営をするうえで当然です。そうなると、一つの店舗がいくつもの損害保険に入ることになります。また、店舗数の多い法人では店舗ごとに損害保険に加入するので管理が煩雑になります。

そこで、損害保険は一つにまとめるようにしましょう。損害保険は施設賠償責任保険や生産物賠償責任保険(PL保険)、店舗休業保険、火災保険など、包括契約としてすべてまとめることができます。もちろん、複数店舗をもっていて店の場所が遠く離れていたとしても問題ありません。

こうしてまとめれば損害保険の管理が簡単になるだけでなく、保険が一本化されるので保険料の値引きによって全体の値段が安くなります。飲食店ではどの店も複数の損害保険に加入しているのが普通なので、少しでもコスト削減するために一本化しましょう。

また、賠償責任保険など損害保険の内容を見直すのであれば、同時に優れた代理店を通すことで値段を安くするといいです。賠償責任保険は簡単に値下げが可能であり、交渉力のある代理店であれば20~50%ほどの値下げが可能です。

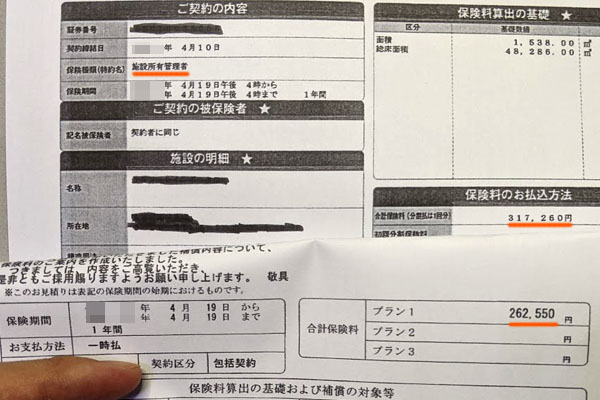

例えば以下は、実際に賠償責任保険の見直しをしたときの結果です。

この店舗の場合、年間の賠償責任保険料は31万7,260円でした。そこで会社の切り替えをした結果、年26万2,550円へと下落に成功しました。削減率は17%以上であり、年間では5万4,710円のコスト削減です。

もちろん、補償内容はまったく同じであっても、こうした値下げが可能です。飲食店・レストランを含め、賠償責任保険は補償や特約の見直しだけでなく、保険会社の切り替えによる固定費削減も同時に考えましょう。

飲食店経営者で必須となる賠償責任保険

経営を正しく理解している人であれば、損害保険なしに飲食店経営をする人はいません。飲食物を提供する場合、避けられないリスクがあるためです。

特に飲食店の場合、必ずお客さんを相手にするビジネスなので、事故によってケガをさせたり健康被害を与えたりするリスクがあります。そうしたとき賠償責任保険に入っていなければ、賠償責任を負ったとき一瞬にして資金ショートして倒産します。

安心して経営を行うためには、賠償責任保険に加入している必要があります。そこで、施設賠償責任保険やPL保険、店舗休業保険などを活用してリスクに備えるようにしましょう。

それと同時に損害保険を一本化し、保険内容の見直しをすると効果的です。保険料を大幅に下落させることでの経費削減も可能なので、飲食店経営者は安い保険料にて最適な補償を得る方法を実践するといいです。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。