固定資産税の計算間違いによって、本来よりも高額な税金を支払い続けているケースはよくあります。その一つが道路です。

道路にはさまざまな種類があります。その中でも、私道を有していることは多いです。単なる道路に見えたとしても、実は私道のことが頻繁にあるのです。またセットバックと呼ばれることをする必要があり、それによって私道に関する固定資産税の計算間違いが起こっていることもよくあります。

これらの間違いが起こることによって、払いすぎている税金を還付することができます。また5年ではなく、最長20年分の還付申請が可能です。

どのようなとき、道路での固定資産税の還付が可能なのでしょうか。また方法を間違えると、還付できないこともあるため、事前に注意点を理解しなければいけません。そこで、道路(私道、セットバック)でどのように税金還付の申請をすればいいのか解説していきます。

もくじ

私道は非課税になり、固定資産税がない

通常であれば、土地を保有していると高額な固定資産税が毎年課せられます。ただ土地によっては、非課税になるケースがあります。その一つが私道です。

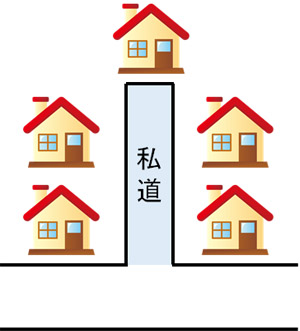

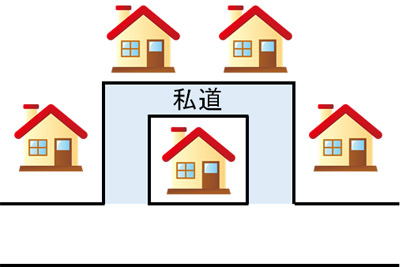

実際のところ、以下のような道路はたくさんあります。

私道の場合、どのような人であっても利用することができます。一人の人間だけが自由に利用できるわけではありません。またマンションや駐車場のように、私道からお金を生み出すこともできません。このように公共性の高い道路が私道です。

私道を保有している場合、固定資産税は非課税です。つまり、私道の土地に対して税金が課せられることはないと理解しましょう。

公共の用に供する道路となる基準を理解する

こうしたその他大勢の人が利用できる道路を「公共の用に供する道路」といいます。私道であれば無条件で無税になるわけではなく、公共の用に供する道路である必要があります。それでは、こうした公共の用に供する道路にはどのような私道があるのでしょうか。

私道の中でも、公共の用に供する道路には以下の3種類があります。

・通り抜けできる私道

公道に対して、誰でも通り抜けできる私道は公共の用に供する道路といえます。

・行き止まりのある道路

行き止まりがある道路についても、来客を含めて不特定多数の人がランダムで利用できます。そのため、公共の用に供する道路です。

・コの字型の道路

コの字型の道路についても、不特定多数の人が利用できる公共の用に供する道路です。

みなし道路(2項道路)でのセットバックも私道となり非課税

これらの私道については、非常に理解しやすいです。ただ非課税になる、先ほど解説した道路は公共の用に供する道路だけではありません。みなし道路(2項道路)でのセットバックについても非課税になります。

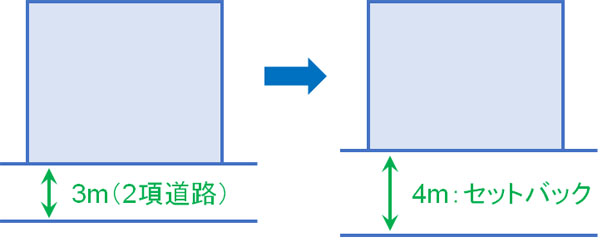

建物を建てるとき、敷地は必ず道路に設置していなければいけません。具体的には、「4m以上の幅がある道路に接地する必要がある」とされています。

ただ昔に作られた道路については、幅が4m未満のケースがあります。これをみなし道路(2項道路)といいます。みなし道路の場合、そのままでは建築できません。そこで、道路の幅を4m以上になるように直す必要があります。これをセットバックといいます。

いまはセットバックしていなかったとしても、将来は必ず必要になるのがセットバックです。建て直しなどでセットバックが必要になるからです。

セットバックした部分については、不特定多数の人が利用できるので私道と同じです。そのため、セットバック済みの部分については非課税になります。

隅切り(すみ切り)の建築制限も無税になる

なおセットバックと似ているものとして、隅切り(すみ切り)があります。自治体によって対応は異なりますが、2つの道路が交差する場合、以下のように土地の角の一部を道路にすることがあります。

土地の保有者にとっては、土地を道路として差し出さなければいけません。また、土地の形が悪くなります。そのためデメリットしかありませんが、自治体による指導によって隅切り(すみ切り)を実施していることはよくあります。

このような隅切りについても、誰でも利用できる道路として土地を提供しているため、当然ながら無税となり、固定資産税はかかりません。

私道への課税で固定資産税が高くなる

ただ実際のところ、公共性の高い私道であるにも関わらず、役所のミスによって税金をずっと課せられていることはよくあります。本来であれば無税にならなければいけないにも関わらず、高額な固定資産税を請求され、お金を払い続けているのです。

その場合、通常よりも高い固定資産税を払い続けているため、税金の還付が可能です。還付申請をすることによって、過払い金が戻ってくるのです。

- 敷地内に私道がある

- 土地の前の道路の幅が狭い

- 保有する土地に隅切りがある

こうした場合、非常に高い確率で固定資産税の払い過ぎが起きています。そのため無駄な固定資産税を削減し、さらには素早く税金還付を受けるためにも、役所の課税ミスを指摘しなければいけません。

過去20年にさかのぼって還付申請できる

なお地方税法によると、税金還付の時効は5年です。そのため還付申請することで、過去5年分については確実に取り戻すことができます。

ただ自治体の計算ミスにも関わらず、わずか5年分の税金しか取り戻せないのは微妙です。そうしたとき、国家賠償法というほかの法律が重要になります。この法律では、公務員の過失(ミス)によって過大に課税されている場合、過去20年にさかのぼって還付申請できるようになっています。

これについては過去の判例があり、最高裁が「20年にさかのぼって申請できる」と判決を下しています。そのため道路(私道やセットバックなど)の間違いで税金の過払いが起きている場合、過去20年分の税金を取り戻せると理解しましょう。

車を駐車しているなど、公共性がないと否認される

それでは、上記の条件を満たしている私道であり、非課税での計算になっていない場合、絶対に払いすぎた税金を返してもらえるのでしょうか。これについては、どのような場合であっても還付が可能なわけではありません。

正しい方法を理解していなければ、還付申請してもお金が返ってこない可能性があります。事実、本来であれば高額な還付金を受け取れたにも関わらず、過払いの税金を取り戻せなかったケースがあります。

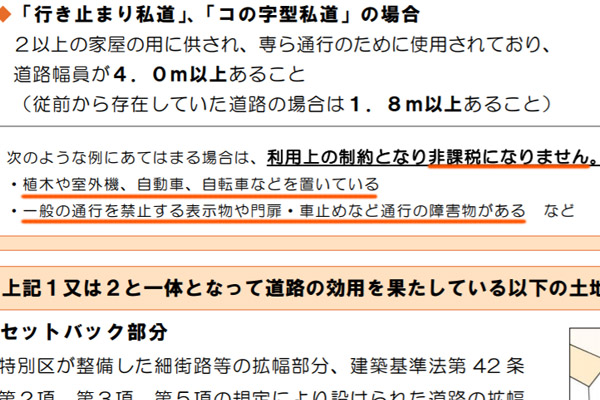

なぜ、そのような事態に陥るのでしょうか。それは、「公共の用に供する道路」とはいえない状況であった場合に拒否されます。より具体的にいうと、以下のように不特定多数の人が利用できない状況だと否認されます。

- 道路上に車や自転車、室外機などがある

- 通行を禁止するマークが置かれている

- 門扉、車止めなどの障害物がある

例えば以下の道路は行き止まりになっています。

しかし、道路上に車が止められているため、この状態では否認されます。つまり、不特定多数の人が利用できる私道ではなく、土地の所有者であるあなたが優先的に利用しており、誰もが利用できる状態ではないからです。

もちろん第三者がたまたま駐車しているのであれば問題ありません。ただ、あなたの車を継続的に止めている場合、否認されます。

バレる理由は単純です。役所の人が実際にその場を確認して様子を調べるからです。そのため還付申請をするのであれば、少なくとも還付金を受け取るまでの間、道路上に個人的な物品や車を置かないように気を付けなければいけません。

障害物や通行禁止マークがあると否認される

たとえ私道であったとしても、道路上に障害物や通行禁止マークなどがあると否認されるのは、公にアナウンスされています。例えば、以下は東京都主税局が公開している文章です。

過去には、自分の私道に車を駐車しており、自治体の調査員が何度も現場を確認して証拠写真を残された結果、否認されて裁判でも負けた事例があります。

私道やセットバックの条件に当てはまっているからといって、絶対に税金還付が可能なわけではありません。不特定多数の人が自由に利用できる状態でなければ、固定資産税の還付申請をしたとしても否認されることを理解しましょう。

また否認された場合、その後は保有している道路(私道)が非課税になることはなく、高額な税金がかかり続けるようになります。つまり還付ができないだけでなく、その後の固定資産税が無税になりません。

その結果、ダブルで無駄な税金を支払うことになります。そのため還付申請すると同時に、道路上に障害物がない状態を作るようにしましょう。

私道・セットバックの非課税制度で還付する

道路を個人が有していることがあります。そうした公共性の高い私道は無税であり、固定資産税を課せられることはありません。

ただ実際には、自治体のミスによって固定資産税を課せられており、無駄な税金を支払い続けていることが頻繁にあります。これが個人ではなく、大家や法人などで大きな土地を有している場合だと、より固定資産税の金額は高くなります。

そこで、これら私道やセットバック部分、隅切りの部分について専門家と相談しながら、正しい課税額になっているかどうか確認しましょう。それと同時に、過去20年にさかのぼって還付金請求をするといいです。

固定資産税の計算間違いについて、還付金を請求でき、さらには今後の無駄な税金を削減できる節税の意味もあります。そこで敷地内に道路がある場合、税金の払い過ぎが起きていないかどうか、いますぐチェックしましょう。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。