ビジネスで小売業や卸売業、サービス業を営んでいる経営者はたくさんいます。こうしたビジネスでは損害賠償に関するリスクがあり、そのために賠償責任保険に加入するのが基本です。

法人が損害保険に加入しているからこそ、業務中や販売後商品による事故について補償を得られるようになります。こうした損害保険としては、施設賠償責任保険や生産物賠償責任保険(PL保険)が知られています。

ただ、ビジネス経営者の中でどのように損害保険を利用すればいいのか理解している人は少ないです。賠償責任保険とはいっても種類があるため、正しく補償を加えなければいけません。

そうはいっても、小売業や卸売業、サービス業で必要になる賠償責任保険はどれも共通しています。そこで、こうした業態で重要になる損害保険の内容について解説していきます。

もくじ

サービス提供によって訴えられるリスクは高い

何か商品販売をしたり、サービスを提供したりする場合、突然のトラブルによって訴訟を起こされるなどして、高額な賠償責任を負わなければいけないことがあります。

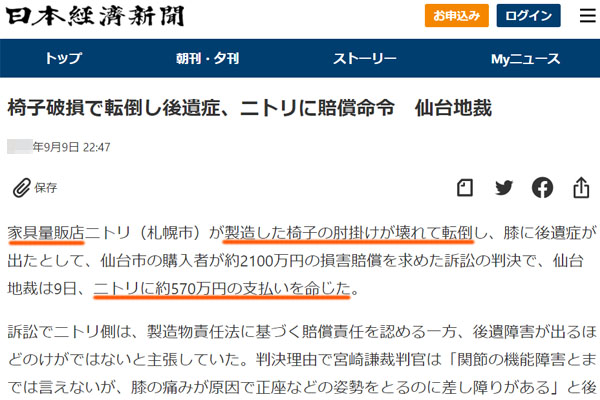

こうした事故は全国各地で毎日発生しており、大きな会社による事故によってニュースになるケースであっても、毎月のように発表されています。例えば、以下のようなニュースです。

この内容について、「家具の製造販売をしている会社のイスについて、肘掛けが壊れたために転倒し、後遺症が残った」というものです。これについて、約570万円の支払いを命じられました。

実際のところ、イスはいつか壊れます。それによって転倒する人は日本全国に腐るほどいますし、今回の事件についても「単なる転倒が原因で本当に後遺症が残ったのか? 元からではないのか?」など、真相は不明です。ただそうした言いがかりとも解釈できる訴えであったとしても、販売側はこのような高額賠償になるリスクがあります。

小売業や卸売業、サービス業であれば、同じような判決理由によって賠償責任を負う可能性が常にあります。そのため、損害保険が必要というわけです。

社員・アルバイトのミスは法人の責任

また小売業や卸売業、サービス業であれば、中小企業であったとしても複数の社員を雇っているのは普通です。そのため、従業員のミスによってお客さん・得意先に被害を与えてしまい、慰謝料や和解金の支払いが必要になることがあります。

そうしたとき、たとえ従業員のミスによってサービス提供後にお客さんの身体の具合が悪くなったり、製造した製品に欠陥が出たりしても、すべての責任は法人が負わなければいけません。

社員が働くことによって、会社は利益を作ることができます。つまり会社は従業員・アルバイトに対する使用者責任があります。

監督する責任がある以上、社員がしたミスは監督者(法人)が負わなければいけないのは当然といえます。そのため、小売業や卸売業、サービス業をしている会社が賠償責任を負わなければいけません。

どの種類の損害保険が最適なのか

それでは、小売業や卸売業、サービス業はどのような損害保険に加入すればいいのでしょうか。こうした業態で必要な損害保険は前述の通り共通しています。

具体的には、以下の損害保険によってビジネスリスクに備えましょう。

- 施設賠償責任保険

- 生産物賠償責任保険(PL保険)

- 店舗休業保険

賠償責任保険にはいくつか種類があります。その中でも、これらの損害保険を利用するように考えるといいです。

施設賠償責任保険で施設や業務のリスクに備える

小売業や卸売業、サービス業としてビジネスをしている場合、すべての法人で店舗や倉庫などの施設を有しているはずです。ネット系のサービス業は例外として、そうでない場合は店舗・倉庫があるからこそお客さんに対して優れた商品やサービスを提供できます。

そうなると、店舗や倉庫などの施設が原因で第三者がケガをする可能性があります。また、同時に業務中にお客さんに対して損害を与えてしまうかもしれません。

- 施設内のイスが壊れ、お客さんがケガをした

- お客さんへの施術で健康状態が悪化した

- 倉庫内でお客さんの荷物を移動中に破損させた

こうしたトラブルは多いです。そうしたとき、施設や業務中に関わる損害は施設賠償責任保険で補償されます。

店舗や倉庫などの施設を利用してビジネスをする場合、すべての法人で必要な損害保険が施設賠償責任保険です。そのため特別な理由がない限り、あらゆる会社で加入しなければいけない損害保険になっています。

生産物賠償責任保険(PL保険)で販売後の製品トラブルを補償

また、同時にほとんどの小売業や卸売業、サービス業で加入しなければいけない損害保険が生産物賠償責任保険(PL保険)です。

施設や業務中のトラブルではなく、PL保険では商品販売後の補償が対象になります。先ほど、家具販売店の商品が壊れ、転倒したことによって高額な賠償責任を負った事例を紹介しました。こうした事態に備えるのが生産物賠償責任保険(PL保険)です。

日本には製造物責任法(PL法)が存在します。これに従う必要があり、製品出荷後についても責任を負わなければいけません。

- 販売した製品に不具合があって利用者がケガをした

- 提供した料理で食中毒が発生した

こうした販売後のトラブルについて、広く補償されます。

重要なのは、PL法は製造したメーカーだけでなく、販売者についても責任を負わなければいけないことです。もちろん商品販売に関わる小売店や卸売業だけでなく、サービス業で何か商品・料理を提供する場合であってもPL法の対象です。またPL法に基づき、販売店が慰謝料支払いを命じられた事例はいくつもあります。

そのため小売業や卸売業、サービス業では、生産物賠償責任保険へ加入するのが普通です。

店舗休業保険で急な休みに備える

また賠償責任保険と性質は異なりますが、これら小売業や卸売業、サービス業にとって他にも必要な損害保険として店舗休業保険があります。

例えば台風や地震などの天災によって、店舗や倉庫が使い物にならなくなるかもしれません。または、卸売業で食品の配送に不備があり、細菌が混じることで食中毒発生の原因になるかもしれません。

そうなると店舗・倉庫の修繕であったり、一時的な業務停止命令だったりなどにより、ビジネスをすることができなくなります。そうした事態に備えるのが店舗休業保険です。

特に販売後の商品に不具合がある場合、一時的にビジネスを止めなければいけない場合がよくあります。そのためPL保険と店舗休業保険はセットで加入するべき内容になります。

なお、店舗休業保険では粗利分について補償してくれます。店舗や倉庫機能を一時的に閉めたとしても、社員への給料や家賃の支払いなどは同じように発生します。そうしたとき、休業補償の保険・特約があると優れています。

法人包括契約で火災保険を含めて一本化する

このように考えると、小売業や卸売業、サービス業ではいくつもの損害保険に加入しなければいけないことが分かります。またこれら店舗や倉庫を利用するビジネスの場合、火災保険についても加入するのが基本です。

そうしたとき、おすすめなのは一つの損害保険にまとめることです。これを法人包括契約といいます。

法人向けの施設賠償責任保険やPL保険、店舗休業保険、火災保険は一本化できます。これによって損害保険の管理コストが低くなるだけでなく、一つの損害保険になるので保険料の値引きが可能です。

特にデメリットが存在しない損害保険の活用法なので、一つにまとめることで損害保険を効率よく利用しましょう。

損害保険は交渉で保険料が安くなる

また、同時に小売業や卸売業、サービス業は安い損害保険を利用することを考えましょう。損害保険については、それぞれの保険会社の商品で補償内容をまったく同じに設計できます。そうなると、違いは値段だけです。

損害保険会社は大手が多く、きちんとした会社から加入すれば対応はそこまで変わりません。そのため補償内容が同じなのであれば、保険料が安いほど優れているといえます。特に賠償責任保険は保有する店舗や倉庫の面積が大きくなるほど値段が高くなりやすいので、経営の面を考えてコスト削減しなければいけません。

そうしたとき、損害保険会社との交渉に優れた代理店を通すことで、安い保険料にて加入できるようになります。既存の損害保険会社のままでは無理ですが、乗り換えであれば各社を比較することで最安値にて契約できます。

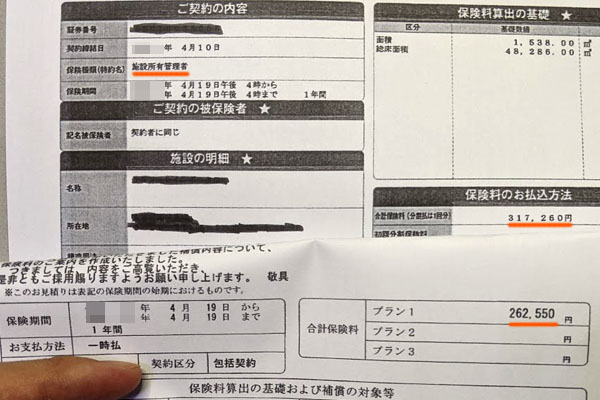

例えば以下は、賠償責任保険について見直しをしたときの最終結果です。

この会社の場合、以前の年間保険料は31万7,260円でした。これを見直すことで、年間で5万4,710円のコスト削減となりました。削減率は約17%です。

もちろん、あなたの会社の売上規模やビジネスをしている不動産の敷地面積などによって損害保険料は異なります。ただ重要なのは、小売業や卸売業、サービス業を含め、ビジネス形態に関わらず大幅な損害保険料の値引きが可能という事実です。

優れた代理店を通さなければいけないという注意点はありますが、このような代理店さえ見つけることができれば、有利な保険料にて損害保険を利用できます。

小売業や卸売業、サービス業で重要な損害保険の活用

あらゆるビジネスで損害保険が重要になります。特に商品を販売したり、サービスを提供したりする場面では、急なトラブルによって何百万円もの賠償責任を負わなければいけないケースが発生します。

そこで、賠償責任保険をうまく活用しましょう。特に小売業や卸売業、サービス業の場合、利用するべき賠償責任保険は決まっており、施設賠償責任保険や生産物賠償責任保険(PL保険)に加入するのが基本になります。

またこうしたビジネス形態では、賠償責任保険だけでなく他にもさまざまな損害保険に加入しましょう。例えば店舗休業保険や火災保険などです。同時に、これらの損害保険を一つにまとめるといいです。

さらに代理店を通して値引き交渉すれば、より安い保険料にて損害保険に加入できます。そこで金額面まで考えながら、ビジネスでのリスクに備えるために賠償責任保険を有効利用しましょう。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。