会社経営していると、社員のために社宅制度を用意しようと考えるケースは多いです。福利厚生として借り上げ社宅制度があれば、それだけ社員の満足度は向上します。

ただ、このとき気になるのが火災保険です。社宅の火災保険について、会社名義による法人負担がいいのでしょうか。それとも、個人名義で従業員負担にしたほうがいいのでしょうか。

社宅の火災保険については、正しい加入方法があります。この考え方を理解していないため、実際に火災保険金を請求するにしても給与課税されるなど、税金面でのリスクが大きくなります。特に法人名義にて補助している場合は注意が必要です。

それでは、どのように考えて借り上げ社宅の火災保険を考えればいいのでしょうか。ここでは、社宅の火災保険の取り扱い方を解説していきます。

もくじ

会社負担の経費は福利厚生費で全額損金

福利厚生で借り上げ社宅を用意する場合、必ず法人契約でなければいけません。会社が大家または管理会社と賃貸契約を結び、会社から貸主側に家賃を支払わなければいけません。その後、給与天引きなどによって社員に家賃の一部を負担してもらいます。

これによって、福利厚生の制度を利用しながら社員の満足度を高めることができます。もちろん、会社が負担した費用は全額経費になり、その分だけ節税になります。

それでは火災保険はどうかというと、これについても同じです。法人名義で社宅の火災保険に加入し、全額を負担してあげるのは特に問題ありません。福利厚生の範囲であり、このとき支払う経費は福利厚生費として全額損金です。

さすがに水道光熱費は個人負担でなければいけません。ただ火災保険については、法人契約にすることができます。

通常は社員個人が火災保険を負担する

ただ社宅の火災保険を肩代わりしてあげるときは注意点があります。それは、「本当に法人契約でなければいけないのか?」という疑問です。

借り上げ社宅については福利厚生として用意して問題ありません。ただ、火災保険のお金まで会社負担にする意味はあるでしょうか。

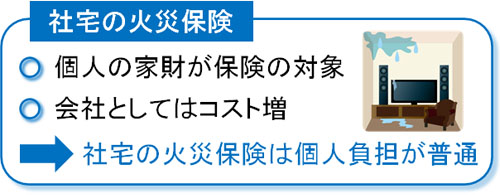

社宅の中にある家財については、すべて社員が個人的に購入したものになります。賃貸契約の場合、火災保険は建物ではなく家財に対する補償がメインになります。賃貸契約では火災保険への加入が義務とはいえ、結果的に従業員の個人的な家具・家電製品に対して補償を付けることになります。

それなら、火災保険は法人契約ではなく個人契約で問題ないはずです。

火災保険のお金(保険料)を福利厚生で全額損金にできるとはいっても、これは節税ではありません。どちらかというと、無駄遣いの側面が強いです。

節税というのは、利益の繰り延べによって会社が自由に使える簿外資産を増やしたり、経営者個人の資産を増やしたりする対策を指します。ただ火災保険料を負担したとしても、確かに法人税は減るものの、それ以上に保険料支払いとして現金が消えていってしまいます。

こうした無駄遣いは節税ではないため、むしろコスト削減の観点から積極的に減らさなければいけません。そのため借り上げ社宅の火災保険は通常、従業員負担にするのが基本です。

保険金への税金は給与課税されるなど面倒

また法人名義で火災保険契約を行い、経費にするとさらに面倒なことが起こります。これには、実際に社宅でトラブルが起こって火災保険を請求する場面が該当します。

火災保険の家財補償を利用して保険金請求するにしても、火災保険は法人契約です。そのため、保険金は会社に支払われます。社員個人に保険金が下りることはありません。

そうなると、家財への被害を補償するために会社から社員に保険金分を支払うことになります。会社に保険金が下りる場合は法人税を課税されますが、社員に保険金と同額のお金を支払うため、プラスマイナスはゼロとなって特に法人が支払う税金はありません。

一方で社員としては給与課税されるのが基本です。

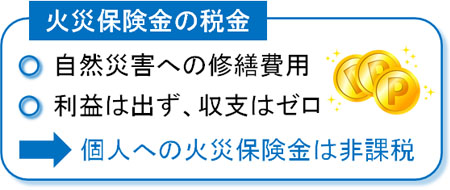

すべて個人契約(個人負担)であり、従業員個人に対して保険金が直接支払われるのであれば、保険金は非課税です。法人への保険金支払いとは異なり、個人に支払われる火災保険金は非課税というルールがあるからです。

「自然災害による修繕費用で受け取った保険金は相殺されるのが基本なため、利益は出ず収支ゼロとなる」と考えるのが火災保険です。そのため個人への課税はゼロです。

ただ、これは個人契約によって個人へ保険金が支払われるケースになります。法人契約であれば前述の通り会社に保険金が支払われ、その後に会社から個人へ同額のお金を流す必要があります。

こうなると、会社としては「保険金として特別に給料を社員に支払った」と考えることができます。そのため従業員としては給与課税され、会社から支払われた保険金の分だけ所得税や住民税の支払い義務が発生します。

このように保険金請求を実際に行う場面を考えると、法人契約では非常に手続きが面倒です。会社の税負担はないとはいっても面倒な経理処理をしなければいけませんし、社員の特別給与(保険金の支払い)に対する税金計算もしなければいけません。

最初から従業員の個人負担にするのが最も賢い

こうした実情があるため、実際のところほとんどの会社では火災保険の掛金は従業員個人が負担するようにさせています。

- 節税になっていない(単なる無駄遣い)

- 保険金請求のお金の流れが面倒

- 保険金受取の場面では社員が給与課税され、経理処理が大変

社宅の火災保険を法人名義にすると、こうした多くの問題が発生するようになります。借り上げ社宅制度を導入するのは特に問題ないものの、火災保険を会社負担にすると面倒な処理がたくさん発生してしまいます。

また無駄な経費削減の観点からも、火災保険は会社負担ではなく個人負担にしましょう。たとえ、いま法人契約にしている場合であっても、個人負担になるようにアナウンスして切り替えするといいです。

会社負担なら包括契約で全社宅を対象にする

なお、それでも社員の負担を増やしたくないと考え、法人契約を続けたいと考える経営者がいるかもしれません。

この場合、借り上げ物件それぞれの火災保険について単独で契約するのはやめましょう。火災保険の契約数が増える場合、社員の数が多くなるほど管理するのが大変になります。管理コストだけでも高額になってしまうため、コスト削減を考えて火災保険を一本化しましょう。

法人の場合、包括契約が可能です。包括契約では、たとえ補償対象の不動産の場所が遠く離れていたとしても、すべての不動産について一括で火災保険契約できるようになっています。そのため、借り上げ社宅ごとの面倒な管理がなくなります。

またこうした法人包括保険での契約だと割引を受けることができます。また新たに借り上げ社宅が増えたり減ったりしたとしても、そのつど必ず新規契約や更新をしなければいけないわけではなく、経理処理が簡単になります。

火災保険について通常は個人負担が最適であるものの、法人契約によって社員の費用負担を軽減したい場合、こうした包括契約を利用しましょう。

役員社宅のみだと、火災保険は全額損金が無理

ここまで、社員を対象にした借り上げ社宅について解説してきました。一方で役員社宅についてはどうなのでしょうか。

役員社宅については、むしろ積極的に会社がお金を負担しなければいけません。その分だけ節税になり、社長個人としてはお金の支払いがなくなります。役員社宅で賃料を法人負担にすれば法人税を減らし、個人の所得税を減らすことができ、ダブルで節税が可能になります。

これは火災保険も同様であり、従業員は個人負担が基本であるものの、役員社宅の場合は積極的に法人契約によって会社の経費額を増やし、個人負担を減らすることで節税しましょう。

・役員社宅の火災保険は一部を個人負担する

ただ役員の場合、役員社宅の火災保険を全額経費にするのは微妙です。そうではなく、役員社宅の個人利用分と仕事利用分に応じて案分しましょう。通常は半分ずつ負担すれば、特に税務調査などで指摘はされません。

なお、保険金請求するときに会計処理が複雑になるのは共通しています。例えば半分を個人負担にしている場合、「保険金の半分は非課税だが、残り半分は給与課税として社長が税金を支払う」などのようになります。

ただ実際のところ、個人が住む賃貸物件で保険金請求をすることはよほどの大災害でない限り起こりません。そのため、役員社宅の場合は火災保険を法人契約にしている経営者が多いです。

社員用の社宅で火災保険の取り扱いを学ぶ

多くの会社が借り上げ社宅を用意し、福利厚生として社員満足度を上げる努力をしています。このとき、賃貸マンション・アパートを法人契約するときは必ず火災保険への加入が義務付けられています。

ただ火災保険について、法人契約がいいのか、それとも個人契約にするべきなのか経営者は悩みやすいです。これについては、ここまで述べた通り従業員の負担にして、個人契約させるのが一般的です。コスト削減にもなり、このほうが会社の経営としては優れます。

ただ、中には「社員の個人負担を会社が肩代わりしてあげたい」と考える経営者がいるかもしれません。この場合、法人包括契約によってすべての借り上げ社宅の火災保険を一括で管理するといいです。

借り上げ社宅の制度は多くの会社で取り入れられています。このとき火災保険には必ず加入することになるため、どのように取り扱えばいいのか事前に理解しましょう。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。