法人でビジネスをしていると、火災保険に入る機会が高頻度であります。通常、法人ではすべて法人契約にて火災保険の契約をします。

ただ中には、火災保険の名義変更をしたいと考える人がいます。個人事業主が法人成りする場合であれば、個人から法人へ変えます。また場合によっては、法人から個人へ変えたいと考えるかもしれません。法人の代表者変更のときについても、「名義変更するのか?」と悩む人がいます。

火災保険の名義人変更については、正しい考え方があります。名義変更をしても意味ないことがあるため、契約者と被保険者(不動産の保有者)がどのような関係になっているのか学ばなければいけません。

そこで法人経営者について、火災保険を契約している名義変更についてどう考えればいいのかについて解説していきます。

もくじ

個人所有や法人所有への変更は可能

名義人の変更については、あらゆる保険で可能です。例えば生命保険や医療保険については、節税目的で法人から個人名義に変えることがよくあります。

これは火災保険も同様であり、「個人所有から法人名義に変える」「法人から個人の名義に変える」ことが可能です。火災保険で節税するのは無理であるものの、名義変更自体は特に問題なく可能になるのです。

ただ、火災保険の名義変更をするときは損害保険会社に連絡するだけでなく、年払いの場合は会計上の処理が必要になります。

火災保険は掛け捨てで全額経費にできるため、毎月払いであれば特に注意する点はありません。ただ「2年分を前払い」などのようにしている場合、名義変更のときに税金処理や仕訳をきちんとしなければいけません。個人同士の名義変更とは異なり、法人と個人では行うべきことがあるのです。

個人から法人名義への変更:代表者変更の場合は不要

まず、個人から法人名義に変更するときについて考えていきましょう。法人成りをした場合など、会社を立ち上げたら法人名義で賃貸事務所を契約したり、不動産を購入したりします。その場合、火災保険も法人名義にするのが基本です。

賃貸物件や携帯電話など、それまで個人契約だった内容を法人契約に変更することで、大幅な節税が可能です。火災保険については前述の通り節税は無理であるものの、あらゆる損害保険を法人契約に変える必要があるのです。

そうしたとき、火災保険を法人へ譲渡する場合は「その時点での価値」に相当するお金を法人からもらうようにしましょう。要は、法人に対して「個人的に保有している火災保険を売る」とイメージすればいいです。

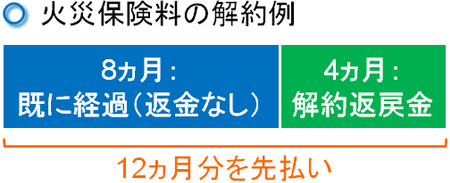

その時点での価値とは、解約返戻金が該当します。火災保険は掛け捨てではあるものの、年間払いなどによってお金を前払いしている場合、途中解約によって残りの期間分のお金が戻ってきます。

例えば保険料12万円(1年分を先払い)の火災保険に加入しており、8か月が経過した後に解約する場合、4ヵ月分(4万円)の解約返戻金となります。

そこで、名義変更のときは「あなたの会社から社長個人に対して4万円を支払い、社長個人から火災保険を買い取る」ようにしましょう。これによって、個人から法人への名義変更ができます。

・法人契約で代表者変更の場合は特に何も変わらない

ちなみに既に法人契約している場合であれば、代表者変更があったとしても特に何か手続きをする必要はありません。

法人契約であれば、契約者は法人です。会社の代表者が契約者ではありません。代表者変更があったとしても、会社に何か変化があるわけではないのです。そのため、法人契約で代表者変更をしたとしても特に何か手続きをする必要はないと理解しましょう。

法人から個人(個人受取)に変更するときの手順

一方で法人から個人へ変更するときはどのようにすればいいのでしょうか。経営者によっては会社を潰すことがあれば、法人はあるものの火災保険を個人所有にしたいと考えるケースもあります。

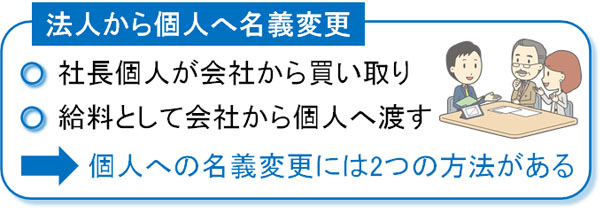

もちろん法人契約から個人に変えることは可能です。このときについても、先ほど同じように「法人から社長個人に火災保険を売る(または渡す)」ようにしましょう。

法人から個人に年払いなどの火災保険を売り、名義変更する場合であれば、解約返戻金に相当する額を個人から会社に送金すればいいです。

または「給料として火災保険を渡した」として、会社から個人に保険を渡しても問題ありません。所得税は支払う必要があるものの、会社と個人で特にお金のやり取りは発生しません。

このようにして、損害保険を個人受取に変更できます。毎月払いなら関係ないですが、先払いしているケースは正しい経理処理をしましょう。

個人名義と法人名義はどちらが優れる?

そうしたとき、個人名義と法人名義ではどちらが優れるのでしょうか。個人事業主であれば、個人名義のみ可能です。そのため選択肢はないですが、法人をもっている経営者の場合、個人名義と法人名義を選ぶことができます。

これについて、どちらが優れるというのはないですが、それぞれメリットとデメリットがあります。

個人名義の場合、支払った保険料は損金にすることができません。法人とのビジネスとは関係なく、このときは個人的に支払ったお金として考えます。つまり、社長個人のポケットマネーから出すと考えましょう(個人事業主の場合は経費にできます)。

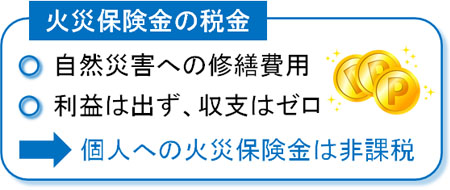

その代わり、災害や事故が起こって保険金請求する場合、特に税金は課せられません。火災保険の掛金を経費にできないデメリットはあるものの、受け取ったお金に税金を課せられないメリットがあります。

火災保険は自然災害などの被害に対する補償なので、受け取った保険金は工事費用として支出され、特に儲けはないと考えるのが基本です。そのため個人が火災保険金を受け取ったとしても、非課税となっています。

一方の法人名義であれば、火災保険料の支払いはすべて経費です。これについてはメリットですが、受け取った保険金には法人税を課せられます。

もちろん保険金を受け取ったとしても、その後に修繕工事などをしてお金を支払えばプラスマイナスはゼロとなり、法人税の支払いはありません。ただ保険金を受け取り、そのまま何もせず放置していると税金を課せられるというわけです。

原則、所有者(賃貸契約者)に火災保険金が支払われる

このような違いはありますが、法人を保有してビジネスをするにしても、あなたの自由に個人名義や法人名義を選ぶのは好ましくありません。

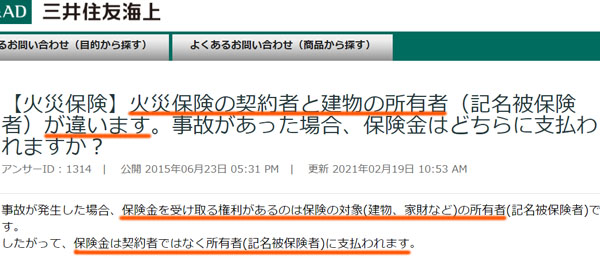

理由としては、原則として保険金が支払われる人は決まっているからです。このときは不動産の所有者に火災保険金が支払われます。また賃貸契約での火災保険であれば、賃貸契約者に保険金が支払われます。

場合によっては、火災保険の契約者(お金を支払っている人)と不動産の保有者が違うケースがあります。例えば、例えば「親が不動産の保有者(被保険者)であるものの、その家には子供が住んでいて、子供が契約者になっている」などのケースです。

この場合、確かにお金の支払いは子供(契約者)であるものの、原則として保険金の支払いは不動産の保有者(被保険者:親)となります。つまり、火災保険料の支払人と保険金の個人受取人が異なるのです。

以下のように、これについては損害保険会社の公式サイトでも明記されています。

これについては、当然ながら法人についても同様です。「賃貸のテナントや店舗を法人で契約している」「法人が保有するマンション」というケースについては、個人契約してもいいですが、保険金が支払われるのは会社です。そのため個人契約に変更する意味はなく、火災保険は法人名義にするのが正しいです。

一方で個人保有の不動産なのであれば、法人名義ではなく個人名義にて契約するのが基本です。個人的な不動産に火災保険を掛ける場合、法人ではなく個人名義にて契約しましょう。

・所有者が変わるときに名義変更するべき

このように考えると、所有者や契約人が変わるときは火災保険についても名義変更しなければいけません。

例えば法人成りする場合、前述の通り個人名義を法人名義に変更するのが普通です。このとき、「個人から法人名義の賃貸契約に変える」「個人所有のマンションを法人名義に移す」などの場合であれば、火災保険も同時に個人から法人名義に変更しましょう。

その反対に法人所有の不動産を個人名義に変更する場合であれば、同時に火災保険も個人所有に変えるといいです。

支払先の変更は損害保険会社によって可能だが注意

なお、先ほど原則として不動産の所有者や賃貸契約者に保険金が支払われると解説しました。ただ損害保険会社によっては、支払先を変更することが可能になっています。

保険会社によっては名義人の許可があれば、支払先の口座を変更することができます。例えば法人名義で契約しているが、社長が個人受取することも可能です。

ただ、この場合は注意が必要です。会社ではなく個人が受け取りのため、非課税のように考えてしまいます。確かに、この場合では法人税は課税されません。ただ、給与課税(実質的に給料を支払ったのと同じ)と判定され、所得税や住民税の支払いが必要になる可能性があります。

個人で火災保険の掛金を支払っているのであれば何も問題ありません。ただお金(保険料)の支払いが法人であり、さらには経費計上しているのであれば、保険金を個人が非課税で受け取っているのはおかしいといえます。

また、社長個人は火災保険料を支払っていないため、総合的に判断すると「会社から火災保険金として給料を支払った」と認定される可能性があるのです。

確かに、損害保険会社によっては支払先の変更が可能になるケースがあります。ただ、支払先の変更は個人同士のみ有効です(保険金の個人間の贈与は非課税)。法人名義の火災保険について、個人受取に変更するのは意味がないどころか、むしろ税金負担が増えるケースがあるのでやめたほうがいいです。

それよりも、いまの不動産の契約者や保有者が誰になっているのかを確認し、そこから個人契約にすればいいのか、それとも法人契約がいいのか見極めるようにしましょう。

火災保険の名義変更を正しく行う

誰の名義によって火災保険に加入するのかは非常に重要です。契約者はお金の支払人となるため、ビジネスでの経費にできるかどうかに関与しているからです。

このとき個人と法人の間で名義変更する場合、会計処理の方法を理解しましょう。月払いなら単に名義変更するだけでいいです。ただ保険料の先払いをしている場合、解約返戻金に相当する保険料について正しく経理処理しなければいけません。

また保険金の受取人については、基本的に不動産の保有者(または賃貸の契約者)になります。そのため、特別な理由がない限りビジネスでは「火災保険の契約者=不動産の保有者(または賃貸契約者)」になるようにしましょう。そうしなければ、給与課税などによってむしろ損する可能性があるからです。

火災保険の契約では、個人名義にすればいいのか法人名義がいいのか、不動産の保有者(または賃貸契約者)によって異なります。これを理解したうえで、正しい名義人となるように保険契約したり、名義変更したりするようにしましょう。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。