会社経営をしていると、必ず意識しなければいけないのが税金です。特に支払ったお金について経費がどうなるのか、また法人税をどう取り扱えばいいのか事前に理解しなければいけません。

それと同時に、どう仕訳をすればいいのか考える必要があります。どの勘定科目を使うのか理解すれば、会計処理のときに悩む必要がありません。

賠償責任保険を含め損害保険の内容はどうしても複雑になりがちです。ただ、税務処理についてはそこまで複雑なわけではありません。法人として正しく損金算入することによって無駄な法人税を省き、会社経営できるようになります。

それでは、具体的にどう賠償責任保険を会計処理すればいいのでしょうか。ここでは、賠償責任保険への保険料支払いや保険金受取時の仕訳、勘定科目、損金計上のやり方を解説していきます。

もくじ

賠償責任保険の保険料支払いは全額が経費

会社で支払う保険としては、主に生命保険と損害保険があります。生命保険の場合、保険料支払いのうちいくらを損金算入できるのかは非常に複雑です。1割損金や4割損金など、支払期間や商品内容によっても違ってきます。

一方で損害保険は単純です。損害保険は貯蓄性がありません。保険料を支払ったとしても、基本的に解約返戻金はなく掛け捨ての保険になります。

こうした損害保険では、全額を経費にできます。個人でも法人でも、賠償責任保険への支払保険料はすべて損金計上できると考えましょう。

参考までに、損害保険であれば賠償責任保険に限らず、火災保険や休業保険を含めてすべての支払いは経費にできます。損害保険で節税するのは無理ですが、支払ったお金が無条件で全額経費になることは理解しましょう。

賠償責任保険の保険料を支払ったときの仕訳・勘定科目

それでは、実際に賠償責任保険の保険料を支払ったときはどのように仕訳をすればいいのでしょうか。勘定科目を含めて、会計処理の方法を理解しなければいけません。

前述の通り支払った保険料は全額を損金算入できますが、勘定科目は「損害保険料」を利用しましょう。または「支払保険料」を利用してもいいです。例えば5万円の損害保険料を支払った場合、以下のような仕訳になります。

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 損害保険料 | 50,000 | 普通預金 | 50,000 |

ビジネスで発生した他人に対する賠償責任を補償する保険が賠償責任保険です。つまり、ビジネス目的以外に利用することはありません。

そのため法人が全額損金にできるのは当然として、個人事業主であっても無条件ですべてを経費にできます。個人事業主では「個人の利用割合と案分する」などを考えなければいけない場面があるものの、事業でしか利用されない損害保険なので、法人だけでなく個人事業主であってもすべて経費にできます。

受け取った保険料で利益が出れば税金・法人税

ただ、損害保険で重要なのはお金を支払うときではありません。実際に大きな事故に遭い、賠償責任を負ったときに保険金請求する場面が最も重要といえます。そうしたとき、受け取った保険金について法人税はどのように考えればいいのでしょうか。

これについては、法人税を課せられるようになります。

法人の場合、会社内に入ってきたお金によって利益が出た場合、どのようなケースであっても法人税を課せられるようになっています。

法人税は約30%です。そのため賠償責任保険で保険金請求を行い、受け取った保険金で利益が出たのであれば、その部分について法人税を課せられます。

通常、支払いと相殺されて利益は出ない

ただ、一般的に賠償責任保険を利用して保険金請求をしたとしても、特に優れた利益が出ることはありません。

火災保険であれば、災害を受けた家屋などの修繕工事を特に実施しなかったとしても「保険金を受け取るためだけ」のために台風被害の請求をすることが可能です。一方で賠償責任保険については、実際に第三者がケガをしたり、物が壊れて賠償責任を負ったりしたときに利用します。

つまり賠償責任保険では、「保険金だけ受け取り、特に何かの支出のために利用しない」のは不可能です。保険金が入ってきたとしても、ほぼ同額のお金が賠償支払いのために消えることになります。

確かに法人で利益が出れば、必ず法人税を支払わなければいけません。ただ賠償責任保険という性質上、保険金と同額の支払いが必要であるため法人税を支払うことはありません。第三者への支払いよりも多めの保険金を受け取るケースはあるかもしれませんが、それでも利益はわずかといえます。

もちろん損害保険の中には例外もあります。それが店舗休業保険です。何らかのトラブルによって会社の業務を止めなければいけなくなった場合、休業補償として粗利分が保険で補償されるようになります。

店舗休業保険は賠償責任保険とは違いますが、セットで加入している経営者は多いはずです。

店舗の粗利分が支払われるため、この場合については例外的にそれなりの利益が出るようになります。儲けるためにビジネスをしているため粗利分が入り続けると利益が出るのは当然ではありますが、店舗休業保険を利用すれば粗利の補填によってプラスになった分だけ法人税の支払いが必要になります。

ただ、それ以外の「施設内でお客さんがケガをした」「食中毒が発生し、賠償責任を負った」「リコールをすることになり、製品回収をした」などのケースでは、特に利益が出ることはほぼないため、結果として税金の支払いが増えることがないというわけです。

保険金受取時の仕訳・会計処理

それでは、保険金を受け取ったときはどのように経理処理をすればいいのでしょうか。損害保険を利用して受け取った保険金について、仕訳をするとき「雑収入」の勘定科目を利用します。

例えば保険金請求によって100万円が会社に支払われた場合、以下のようになります。

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 普通預金 | 1,000,000 | 雑収入 | 1,000,000 |

なお、こうした保険金が振り込まれたとしても、実際には賠償請求や弁護士費用などの支払いが必要になります。そこで、支払った内容に応じて仕訳をしましょう。

例えば弁護士費用を支払ったのであれば、「支払手数料」の勘定科目を利用します。損害賠償として慰謝料を支払ったのであれば、勘定科目は「雑損失」になります。例えば100万円の賠償金を支払った場合の経理処理は以下のようになります。

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 雑損失 | 1,000,000 | 普通預金 | 1,000,000 |

このように会計処理することによって、正しく仕訳作業をするようにしましょう。

会社役員賠償責任保険の支払いも経費計上できるのか?

なお、賠償責任保険にはいくつか種類があります。そうしたとき、経費にしてもいいのかどうか迷ってしまう内容があります。

既に説明した通り、損害保険については全額を経費にできます。ただ会社役員賠償責任保険については、役員として活動するときの補償になります。この中には、以下の賠償責任も関与しています。

- 株主からの訴訟

- 社員からの訴訟

株主や社員から訴えられるというのは、自分の会社から訴えられるのと意味が似ています。そうしたとき、「株主や社員からの訴訟に備える保険にも関わらず、会社のお金で損害保険のお金を支払い、経費に落としても問題ないのか?」と悩む人は多いです。

社長個人を守るための損害保険なので、会社のお金から出すと「実質的に給料として肩代わりしているのと同じ」と判断され、給与課税されるように考えてしまうのです。

ただ会社役員賠償責任保険について、問題なく全額経費にして問題ありません。先ほど解説した仕訳によって会計処理しましょう。

国税庁が経費にできると公式に発表

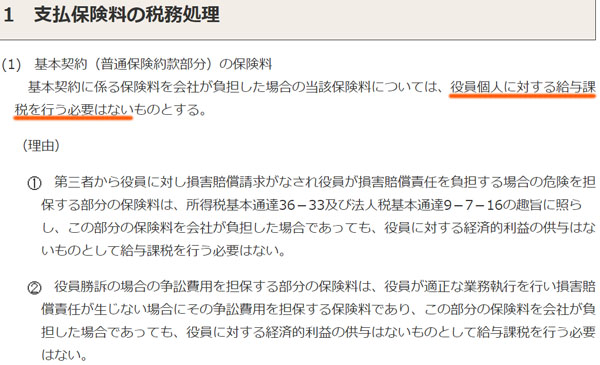

会社役員賠償責任保険が法人経費にしても問題ない理由としては、国税庁が公式に「経費にしても問題ない」と発表しているからです。

国税庁の「会社役員賠償責任保険の保険料の税務上の取扱いについて」のページには、以下のように支払った保険料について、会社が負担したとしても、役員個人に対する給与課税を行う必要はないと明記されています。

出典:国税庁

こうしたことからも、賠償責任保険については役員に対する訴訟リスク補償を含めて損金算入できることを理解しましょう。

賠償責任保険の税金の考え方を学ぶ

損害保険の保険料を支払う場合、事前に税金をどのようにすればいいのか理解しなければいけません。そこで、仕訳の方法を学びましょう。

損害保険については、掛け捨てになるのであらゆる支払いが全額損金となります。会社役員賠償責任保険のように、経営者個人に対する損害保険であっても給与課税されないため、支払ったお金はすべて経費にしましょう。

また、損害保険で最も重要なのはお金を受け取るときです。実際に賠償責任を負ったとき、受け取った保険金をどのように会計処理すればいいのか知っておく必要があります。これについて保険金受取での益金は法人税を課せられるものの、通常は賠償支払いによって相殺されて税金支払いはゼロになります。

これらが賠償責任保険で事前に理解するべき税務処理の内容です。正しく賠償責任保険を利用して、経営リスクに備えるようにしましょう。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。