法人経営者で車を保有していることは多く、社用車として車をビジネスで利用します。そうしたとき、自動車保険に必ず加入します。

それでは民間の損害保険会社で自動車保険に加入するとき、法人では加入条件があるのでしょうか。また、年齢条件としては何を考えなければいけないのでしょうか。

個人と法人では、自動車保険(車両保険)の内容が大きく異なります。そこで法人にて自動車保険の契約をする場合、どのような契約条件になるのか事前に把握しておく必要があります。また、個人と法人での違いやメリット・デメリットについて理解しなければいけません。

会社をもつ経営者が、保有する車の自動車保険を法人名義にすることはメリットが非常に大きいです。ただ、具体的に個人名義とどのような違いがあるのか理解している人は少ないため、どのように考えて法人契約での自動車保険・車両保険を活用すればいいのか解説していきます。

もくじ

最大のメリットは全額を経費・損金して節税できること

自動車保険について個人と法人で違うものとしては、何があるのでしょうか。これについて、法人経営者にとって最も重要なのは自動車保険の内容というよりも、節税面といえます。

法人向けの保険商品はどれも共通しますが、個人向けに比べて保険料が高いです。それにも関わらず、なぜ個人契約ではなく法人契約を利用する会社が大多数なのかというと、その分だけ節税できるからです。もっというと、法人名義であれば全額損金になります。

個人名義で自動車保険に加入している場合、一般的には保険料として支払ったお金の半分を経費にできます。個人ではプライベート利用とビジネス利用を案分する必要があり、一般的には半分ほどであれば特に税務調査で指摘されないといわれています。

一方で法人契約の場合、全額を損金計上できます。そのようなルールになっており、法人名義であれば自動車保険に限らず、火災保険や携帯電話代を含めて全額経費です。

個人のお金で支払うよりも、会社のお金で支払ったほうが圧倒的に無駄な税金を減らすことができます。こうした節税メリットを考えて、ほとんどの経営者は法人契約にて自動車保険料を支払います。

もちろん、トラックなどビジネス以外では利用しないことが明らかな場合、個人事業主であっても全額経費にできます。ただ普通車の場合、プライベート利用できるので、個人ですべて損金計上するのは無理です。

社長が個人的に利用するのは問題ない

なお、法人で全額経費に落とせるとはいっても、「必ず事業のみで車を利用しなければいけない」というルールはありません。経営者がプライベートの場面で積極的に利用しても問題ないです。

個人事業主であれば、前述の通り個人契約なので利用割合に応じて個人と会社で保険料を負担します(一般的には半分負担)。

ただ法人契約である以上、全額を会社が経費負担するのは当然です。また社長がプライベート利用するとはいっても、経営者は休日であっても仕事をするのは普通であり、たとえプライベートのように見えたとしても、情報収集のためにドライブすることはよくあります。

法人契約の自動車保険は全額経費が認められており、たとえ大部分がプライベート利用であったとしても、月に数回ほどビジネスのために利用しているのであれば問題なく全額経費です。

法人であれば1台の社用車でも条件なしに加入可能

それでは、自動車保険の契約内容について個人と法人で違いはあるのでしょうか。加入条件については特に違いはありません。どのような個人であっても個人契約できるように、どのような法人であったとしても法人契約にて加入できるようになっています。もちろん、1台の営業車を保有するケースであっても法人契約にて加入できます。

ただ注意点として、ネット上の一括見積もりを利用しても優れた保険会社と契約することはできません。法人契約について、ほとんどの損害保険会社はネットからの申し込みを受け付けていないからです。法人では細かい条件設定が必要であり、ネット上からの申し込みでは契約内容が不十分になりやすいのです。

そのため法人契約の場合、ネット申し込みをしてもいいですが、非常に少ない数の中から選ぶ必要があり、結果として大きく損をします。

そこで、必ず専門の代理店に依頼して法人の自動車保険を契約するようにしましょう。個人とは違い、法人では代理店経由でなければ確実に損する仕組みになっています。

業務用の使用目的にて、被保険者は法人となる

一方で利用者の範囲については個人と法人で大きな違いがあります。個人の場合、利用範囲(被保険者)を決めることができます。自動車保険の被保険者とは、要は運転する人のことであり、個人契約では「本人のみ」「夫婦のみ」「家族のみ」「誰でも可」などのように幅広く決めることが可能です。

また個人では車の使用目的を決めます。このときは「通勤・通学使用」、「日常・レジャー使用」「業務使用」があります。

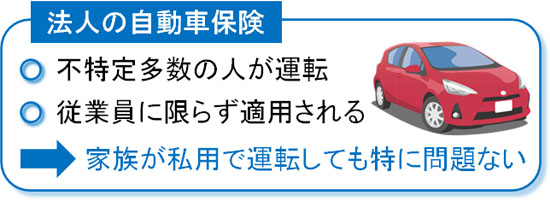

一方で法人の場合、こうした区分はありません。使用目的については、会社である以上は当然ながら業務用以外にありません。また被保険者は法人となり、社用車では不特定多数の人が利用できます。

営業車を利用するのは経営者や営業マンだけではありません。例えば、普段オフィスで働いている事務員が役所へ書類を提出するために社用車を使うかもしれません。あらゆる人の利用を想定しているため、社用車は必然的に「誰でも利用可」となります。

もっといえば、休日などに経営者の家族が私用で営業車をプライベート利用したとしても問題ありません。

被保険者は法人なので、誰であっても利用できます。そのような取り決めになっているからです。個人のように、使用目的や利用範囲を選ぶことはできず、最初からあらゆる人が利用対象になっています。

年齢だけ設定する必要がある

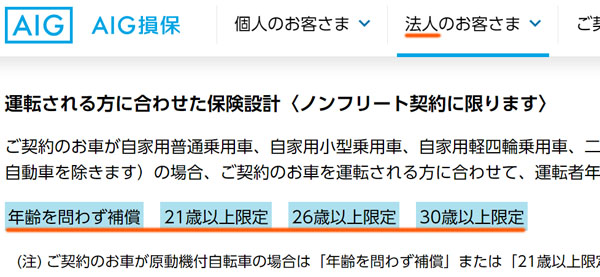

ただ利用条件をまったく設定できないわけではありません。個人では利用対象の人を年齢で設定できますが、法人営業車の場合についても年齢設定が可能です。以下のような年齢設定となります。

- 年齢を問わず補償

- 21歳以上補償

- 26歳以上補償

- 30歳以上補償

複数の社員を抱えている会社の場合、年齢を問わず補償するといいです。また一人社長なのであれば、あなたの年齢または家族の年齢を考慮して年齢設定を設けるといいです。会社の状況に合わせて運転年齢を考えるのが基本です。

割引がなくなり、料金が高くなるデメリット

ここまでの内容を考えると、個人に比べて法人契約ではメリットが大きいです。一番のメリットは前述の通り節税できることであり、そのためにほとんどの経営者が法人契約にしています。

ただ、個人名義と比較してすべてがメリットというわけではありません。デメリットも存在します。その一つが保険料としての料金です。

個人契約に比べて、法人契約は損害保険会社にとってリスクが高いです。不特定多数の人が利用しますし、使用目的が事業なので利用時間も必然的に長くなります。そうなると大きな事故を起こすリスクが高く、保険料が高額になるのは当然だといえます。

また法人では、個人のようなセカンドカー割引がありません。1~9台の社用車をもつ法人については、個人とは違い複数台保有の割引はないと考えましょう。

そうはいっても、節税メリットを考慮すると大きな問題ではありません。確かに個人に比べると値段が高くなるデメリットはあるものの、個人負担のお金がなくなり全額が法人の損金になるため、結果として大きくお金を残せるようになります。

車の台数が多い場合はフリート契約

それでは、法人で割引などが全くないかというと、そういうわけではありません。個人事業主を含め、個人では車を保有するにしても1~2台で留まるのが一般的です。多くても3~4台の営業車です。

あらゆる自動車保険で共通しますが、この場合はノンフリート契約になります。1~9台の営業車を保有する場合、必ずノンフリート契約でなければいけません。

一方で法人の場合、10台以上の社用車を有することがあります。こうした会社ではフリート契約を選択できます。10台以上を保有する場合に契約できる内容がフリート契約です。

| フリート契約 | ノンフリート契約 | |

| 車の台数 | 10台以上 | 1~9台 |

| 契約方法 | 事業者で一つ | それぞれの車ごと |

個人事業主で車10台以上を保有するのはあまり考えられないので、やはり法人でフリート契約するようになります。フリート契約であれば、一つの事業者で一つの自動車保険に加入することになります。それぞれの車ごとに保険加入する必要はありません。

またフリート契約であれば、5%などの割引を適用することができます。法人名義だと自動車保険は安くなりにくいですが、個人契約では利用されないフリート契約によって値引きを受けることができます。また自動車保険が一本化されるため、管理も楽になります。

・1台の事故がすべてに影響するデメリット

なおフリート契約は割引があるメリットがあるものの、事業者ごとの契約になります。そのため、「1台の事故であっても、保険金請求するとすべてに影響する」ことは理解しましょう。

ノンフリート契約のように車ごとの契約であれば、保険金請求したとしても、等級が下がるのは事故を起こした1台だけです。ただフリート契約では、その他の車で事故がなかったとしても、1台だけ事故があれば等級が悪くなってしまうのです。

そのためフリート契約では、軽い事故であればむしろ保険金請求しないほうが安上がりになるケースが多いです。これについてはデメリットですが、割引があるので通常はフリート契約にします。

法人契約ではカーリースも検討するべき

また会社の場合、カーリースを検討しても問題ありません。個人契約でカーリースをすることはまずありません。100%の確率で損をすると分かっているからです。

ただ法人で20~30台以上の車を保有している場合、例外的にカーリースが役に立ちます。車一台だけを管理するならいいですが、台数が多くなると管理のために社員を割く必要があり、大きな管理コストが発生するからです。社用車を保有する場合、以下のようなメンテナンスをしなければいけません。

- 自動車保険(車両保険)

- 重量税、自動車税

- 車検・点検

- 消耗品(タイヤ、パッドなど)

そこでカーリースにすれば、これらをすべて外注化できます。確かに車に関する総額費用は高くなるものの、それ以外の管理コストまで含めると大幅にコスト削減できるようになります。

カーリースまで視野に入れられるのは法人ならではといえます。個人事業主でカーリースの契約はほぼないものの、法人であればリース契約は普通です。

営業車・社用車の自動車保険(車両保険)を法人で利用する

このように確認していくと、自動車保険・車両保険について個人と法人では内容が大きく異なることが分かります。

法人名義にする一番のメリットは節税です。保険料を全額損金にできるため、この理由のためにほとんどの経営者が法人にて契約しています。また、営業車を社長個人や家族がプライベート利用してもすべて経費にできます。

一方でデメリットもあり、法人名義では自動車保険の値段が高くなります。損害保険会社にとって、法人は事故のリスクが高いのでこれについては仕方ありません。

ただそれでも節税メリットが上回りますし、法人では他にも「フリート契約」「カーリース」など個人では行わない契約方法についても検討可能です。これら個人と法人での自動車保険・車両保険の違いを理解して、ビジネスで営業車を利用するようにしましょう。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。