製薬会社や医療機器メーカーの場合、販売する商品について事前に治験・承認申請を実施しなければいけません。このとき、臨床試験の過程で被験者に健康問題を生じる可能があります。

また承認後は市場で広く利用されるようになりますが、このとき製品の不具合が起こると賠償責任を負わなければいけないことがあります。

そのため、製薬会社や医療機器メーカーは事前に損害保険に加入しなければいけません。特に第三者に対する賠償の補償は重要であり、そのために必要な損害保険が臨床研究保険とPL保険(生産物賠償責任保険)です。

ただ製薬会社や医療機器メーカーでなぜこれらの損害保険が重要なのか理解している人は少ないです。そこで、これらの損害保険をどのように利用してビジネスでのリスクに備えればいいのか解説していきます。

もくじ

医薬品や医療機器の治験は臨床研究保険が重要

製薬会社や医療機器メーカーであれば、新たな医薬品や医療機器を開発・製造するのが当然です。その場合、市場に商品を出すために臨床試験をしなければいけません。

ただ治験をする場合、事前に副作用や起こる不具合を想定するのは不可能に近いです。ただそれでも、日本国内で実施した臨床研究で被験者に何かしら不具合があり、健康被害が起こってしまった場合、賠償責任が発生するようになります。

もちろん、元々の健康上の問題で発生した事象ではなく、治験で用いた医薬品や医療機器によって発生した副作用や身体障害が賠償の対象になります。

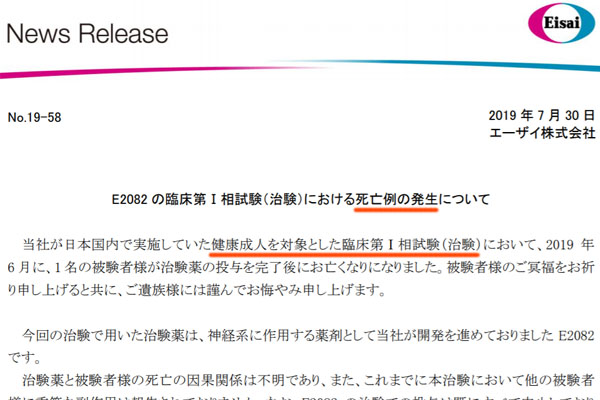

軽度な副作用であればいいですが、予期せぬ重大な副作用や身体障害が発生することは実際にあります。例えば、以下のような内容です。

健康成人を対象にした抗てんかん薬の治験ですが、薬の投与によって亡くなったという事故です。因果関係は不明であるものの、病気をもっていない健康成人で起こりました。

このような死亡例とまではいかなくても、治療が必要になる事例であればこうした事故はたくさん起こります。医療用医薬品に限らず、医療機器でも治験によってこうした事故が起こるのは普通です。そのため、予期せぬ副作用や後遺症による賠償責任に備えて、臨床研究保険が必要というわけです。

※抗がん剤や免疫抑制剤など、医薬品副作用被害救済制度の対象外医薬品は通常、臨床研究保険を用いても補償の対象外になります。

医師による医療ミスは補償の対象外

なお臨床研究保険は治験に関わるトラブルについて補償してくれます。そのためミスがない場合での健康被害は当然として、以下の事例が原因による被害についても補償対象になります。

- 研究実施計画書に不備があった

- 治験薬や医療機器に欠陥があった

- 治験薬を提供する場面でミスがあった

ただ場合によっては、治験を実施する医師側に問題があって医療事故に発展することもあります。ただこの場合、製薬会社や医療機器メーカーは関係なく病院・クリニック側のミスといえます。

そのためこの場合、臨床研究保険では補償対象になりません。そうではなく、病院賠償責任保険(医師賠償責任保険)でのカバーとなります。

臨床研究保険は製薬会社や医療機器メーカーが加入します。一方で病院賠償責任保険は病院・クリニック側が加入します。診察ミスなどによる障害の発生は病院側に責任があるため、病院が独自に加入している賠償責任保険を利用するというわけです。

このように企業の賠償責任保険とはいっても、どの部分でミスが起きたのかによって、利用する損害保険が違ってきます。

販売後の欠陥はPL保険で補償できる

ベンチャーを含めてすべての製薬会社や医療機器メーカーは、新たな医薬品や医療機器を開発・製造する際に臨床試験・承認申請を実施するはずなので、こうした臨床研究保険への加入は必須です。

それでは、治験についてのみ損害保険を加えればいいのかというと、当然ながらそういうわけではありません。販売後の商品についても、製薬会社や医療機器メーカーは責任を負うことになります。製造物責任法(PL法)の存在がその理由です。

もちろん医薬品ですべての副作用を予測するのは不可能ですし、医療機器で完ぺきな動作を常に実現させることもできません。そのためこうした医療業界では、「薬機法を守ってさえいれば、商品販売後に何か不具合が起こったとしても問題ない」と考えている人が多いです。

ただ実際はそうではなく、承認申請にパスして市場に商品が広く出回った後であっても、商品の欠陥があればPL法によって賠償責任を問われるようになります。これは医療機器は当然として、医療用医薬品やOTCについても同様です。

そこで、販売後の製品について補償してくれる賠償責任保険としてPL保険(生産物賠償責任保険)が知られています。

医薬品や医療機器による事故が起こること自体を防ぐことはできません。ただ市場に製品が出た後に高額な賠償責任を負ったとしても、生産物賠償責任保険でカバーできるようになります。

過去の薬害事件はPL法が適用された

なお当然ながら、過去には重大な事件でPL法が適用された事例があります。それがイレッサによる薬害事件です。

肺がん治療薬であるイレッサが発売されて多くの患者さんに投与された結果、間質性肺炎による副作用によって多くの人が死亡した薬害事件は有名です。このとき、大阪地裁は「添付文書の指示について不備があり、安全性情報を正しく医師へ伝えられていない」と判断し、PL法上の欠陥があると認定しました。

このように薬機法に従っており、治験にパスしたとしても、その後の副作用によってPL法への不備を問われることがあるのです。

もちろん医療用医薬品のような超厳格な審査とはなりにくいOTCや医療機器についても、当然ながらPL法が重要になります。製薬会社や医療機器メーカーでPL保険(生産物賠償責任保険)への加入が必須なのは、こうした理由があるからなのです。

重大な過失はPL保険の対象外

ただ、こうした生産物賠償責任保険に加入していたとしても、補償の対象外になることがあります。どのようなケースかというと、法令違反や虚偽表示など重大な過失があったケースが該当します。

中小企業に限らず、規模の大きな会社であっても過去には論文捏造や隠ぺいなどによって大きな問題になったことがあります。当然、これに起因した事故については損害保険を利用していたとしても補償の対象外です。

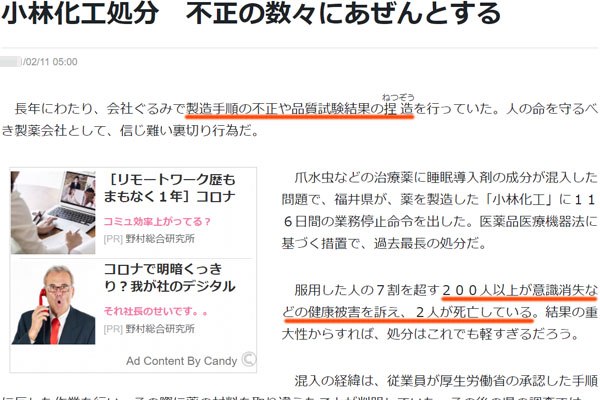

例えば以下は、過去に発生した重大な過失に関する事件の一つのです。

抗真菌薬に睡眠導入剤の成分が混じっており、これによって2人が死亡したというニュースです。この会社は組織ぐるみで品質試験の結果をねつぞうしており、このような隠ぺい体質がずっと続いていました。

この場合だと、損害保険を利用できません。ただこうした事例ではなく、一般的なミスや予想できない事故であればPL保険を利用して補償が下りるというわけです。

包括契約を利用し、低コストを実現する

このようにして、人の命に関わる医薬品や医療機器を製造する会社は必ず臨床研究保険とPL保険(生産物賠償責任保険)の2つを利用しましょう。これらの損害保険については、民間の大手保険会社から販売されています。

ただメーカーとして活動する以上、損害保険に加入すると同時に、無駄な経費削減を考えなければいけません。特に製薬会社や医療機器メーカーであれば、複数のセールス拠点や製造工場を有しており、企業規模が大きくなりがちです。

そうなると臨床研究保険やPL保険に限らず、火災保険などその他の損害保険にも加入するのが基本です。また製品に不具合があると回収しなければならず、リコール保険に入るのも普通です。当然、加入数が多くなる分だけ損害保険で支払う保険料は高額になります。

そこで損害保険について、一つの保険契約にまとめましょう。これを包括契約といいます。

あらゆる損害保険会社について、一つの保険契約の中に賠償責任保険や火災保険、リコール保険などをまとめて入れ、集約できるようになっています。これであれば損害保険の管理コストが減り、保険料の割引が適用されます。また複数拠点があったとしても一つの保険にできるため、デメリットがありません。

保険会社の切り替えによってさらにコストを圧縮する

ここからさらに、保険会社の切り替えによってコスト削減を進めていきましょう。それぞれの損害保険会社について、保険内容を完全同一に設計することが可能です。そうなると、後は値段だけの比較になります。

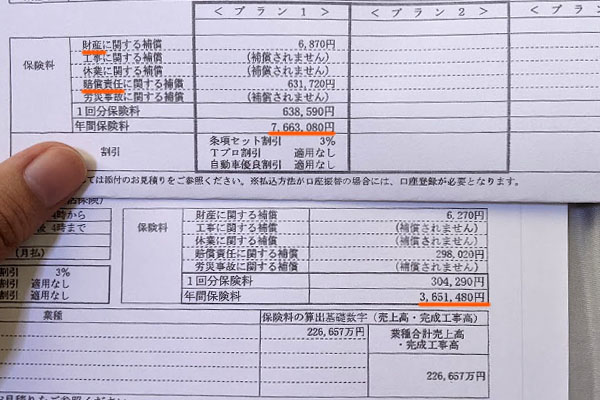

そこで損害保険会社の切り替えをすれば、一瞬にしていまよりも20~50%ほど損害保険料が安くなります。例えば以下は、医療業界の会社ではないものの「火災保険と賠償責任保険の両方を見直した実際の事例」です。

以前では、この会社は年766万3,080円の支払いでした。そこで損害保険会社の見直しを行い、補償内容はまったく同じですが年400万円以上の経費削減となりました。削減率は約52.3%なので、非常に高額なコスト削減です。

どうしても規模が大きくなりがちなのが製薬会社や医療機器メーカーです。そのため損害保険を利用して補償を加えるだけでなく、どのようにすれば「ビジネスでのリスクに備えながら、安い保険に入れるのか」を理解しましょう。

この方法を行うには、優れた損害保険の代理店に依頼するのが必須です。ただそうしたコスト削減に優れた代理店に頼むだけで、特に労力なくこうした大幅な固定費削減が可能になります。

製薬会社や医療機器メーカーは損害保険が重要

古くからある会社やバイオベンチャーを含めて、医療業界で活躍している会社はそれなりにたくさんあります。ただ、健康に関わる分野なので医薬品や医療機器の開発では治験をしなければいけません。ただ、この過程で被験者の健康状態に不具合を生じるリスクがあります。

また同時に、承認申請にパスした後に市場に製品が出た後、トラブルが発生する事例も多いです。そうした事態に備えて、臨床研究保険とPL保険を利用しましょう。

法令違反など重大な過失があると、これらの損害保険が無効化されます。ただそうでない場合、ミスを含めて補償対象になるため、賠償責任での高額支払いを避けるために損害保険の存在は重要です。

それと同時に、同じ補償内容ではあっても「より安い契約は可能なのか」まで視野に入れるといいです。損害保険では契約会社によって同一の補償内容であっても値段がまったく違います。そこで可能な限り資金繰りを良くして利益を残すためにも、無駄な経費は省きつつ最適な補償を加えるようにしましょう。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。