会社組織にとって、営業車を保有する場合は必ず自動車保険に加入します。そうしたとき、経営者で気になるのは「自動車保険の対象や適用範囲はどのようになるのか」といえます。

自動車保険を利用すれば、対人補償や対物補償を付けられるのは分かります。ただ、他にも特約によってさまざまな内容の補償を加えることができます。

しかし、何でもいいから補償を加えればいいわけではありません。自動車保険は損害保険の中でも非常に保険料が高額であるため、無駄な補償内容を付ける意味はありません。また、賠償責任保険など他の損害保険商品と内容が重なることはよくあります。

そこで法人向けの自動車保険がどのような対象範囲になっているのか確認し、どう特約を付ければいいのか解説していきます。

もくじ

被保険者は法人で全員が対象範囲

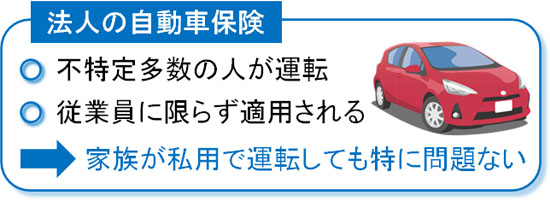

まず、自動車保険の法人契約でどのような人が対象範囲になるのか理解しなければいけません。これについて、法人契約ではあらゆる人が運転したとしても補償されるようになります。

自動車保険を法人契約する場合、必然的に被保険者(補償の対象者)は法人になります。個人とは異なり、法人営業車は誰が運転するのか特定できません。例えば営業マンではなく、書類を出すために普段はオフィスワークの事務員が車に乗るかもしれません。

このように社用車では、不特定多数の人の利用が想定されています。そのため法人が被保険者の場合、誰が運転したとしても保険の対象範囲になるというわけです。

例えば経営者の家族(社員ではない)がプライベートで社用車を運転し、事故を起こしたとしても補償対象です。

被保険者が法人である以上、すべての人が対象範囲になると考えましょう。

法人向け自動車保険の基本的な中身:基本補償

それでは、補償範囲はどのようになるのでしょうか。車の事故に関するものについて、すべてが適用範囲というわけではありません。元から備えられている補償があれば、特約をつけることで補償される事故もあります。

このとき法人向けの自動車保険について、基本補償については一般向けと同じです。あらゆる法人契約について、以下は補償範囲に含まれています。

- 対人賠償責任

- 対物賠償責任

- 人身傷害保険(搭乗者傷害保険)

- 車両保険

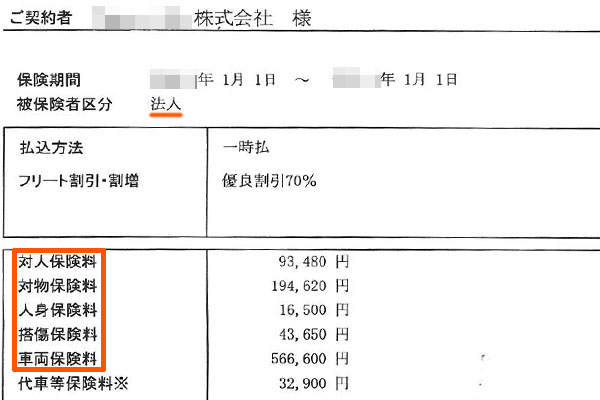

これらは基本的にセットになっています。補償金額の上限については契約内容によって異なりますが、こうした内容が補償として入るようになります。参考までに、以下は実際の法人自動車保険の内容になります。

このように、対人保険や対物保険、人身保険、車両保険などの言葉があります。これらは法人自動車保険の基本補償であり、自動車保険で契約するとすべてで付与されると理解しましょう。

対人賠償責任は無制限が基本

そうしたとき、自動車保険で最も重要になるのが対人賠償責任です。交通事故によって相手にケガをさせたり、死亡させたりしたときの賠償責任に対して補償してくれるのが対人補償です。

通常、対人賠償責任については無制限で補償を付けるのが一般的です。人に対する賠償金については、異常なほど高額になるのが普通だからです。

例えば自動車事故によって重度の障害を負わせてしまった場合、何千万円もの賠償金になるのは普通です。もちろん、相手への治療費を含めて支払わなければいけません。これが死亡事故だと、数億円の賠償金になります。

業務中の事故であれば、当然ながら会社が支払い義務を負うことになります。支払えない場合は倒産なので、こうしたリスクに備えるために無制限での対人補償を加えるのが一般的です。

対物賠償責任で無制限にて補償を設定する

また交通事故が起こったとき、被害に遭うのは人だけではありません。物の破損も起こります。相手の車を壊してしまったり、何かに衝突して破壊してしまったりした場合、損害賠償責任を負うことになります。

そこで相手の車の修理代や代車費用、破損した建物の修理代などを含めて補償してもらうのが対物賠償責任です。

対人補償のように、対物であれば何千万円・何億円もの補償費用になることは稀です。そのため対物補償であれば、任意の補償額を設定してもいいです。

ただ一般的には、対物についても無制限に設定するのが普通です。対人補償のように何億円の賠償になるケースは少ないものの、稀に超高額な対物での賠償責任を負うことがあるからです。例えば相手がバスなど非常に高額な乗り物であったり、玉突き事故などで何台もの車を被害に遭わせたりしたケースが該当します。

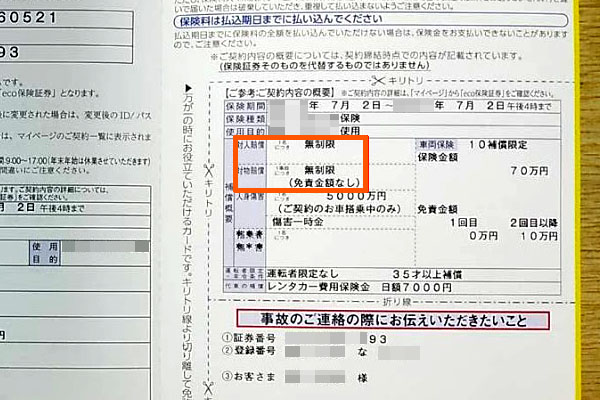

そのため、以下のように対人と対物について無制限になっているか確認しましょう。

対物での高額補償はレアケースかもしれません。ただ、実際にそうした事故が起こると、無制限でない場合はその瞬間に倒産するため、対物は無制限にするといいです。

人身傷害保険(搭乗者傷害保険)で運転手や同乗者を補償する

また自動車事故が起こると、人にケガを負わせたり物を壊したりするだけではありません。あなた自身もケガをすることがよくあります。そうしたとき、人身傷害保険(搭乗者傷害保険)を利用しましょう。

交通事故によって運転手や同乗者がケガをしたとき、補償してくれるのが人身傷害保険(搭乗者傷害保険)です。

社用車の場合、事故が起こるのは業務中といえます。こうした業務中の事故によるケガについては、労災によって補償されるようになります。

ただ政府の労災補償などでは足りないケースがあります。そうしたときの補償や治療費、慰謝料については、法人自動車保険の人身傷害保険(搭乗者傷害保険)を利用することになります。

車両保険で営業車の修理代を支払う

また交通事故が発生すると、契約している営業車が破損します。こうしたとき、相手や運転手など人への補償だけでなく、営業車の修理をしなければいけません。そうしたときの補償が車両保険です。

なお車両保険の範囲は非常に広いです。一般的には交通事故での修理で利用されますが、火災や盗難などその他の事故で車が破損した場合であっても保険金を請求できます。

例えば火災保険に加入していれば、火事や台風などの被害を補償してもらえます。ただ台風による飛来物で車が破損した場合、火災保険の対象外です。火災保険は建物や庭など対象範囲は多いですが、車については対象外になっています。

車の破損は車両保険の対象です。たとえ、自然災害など避けられない被害であったとしても、火災保険ではなく車両保険で何とかしなければいけません。そのため車両保険というのは、自動車事故に限らず自然災害や盗難など、あらゆる事故に対応しています。

弁護士費用特約が自動で加わる

なお、これに加えて基本的に自動で加わる特約が存在します。これについてはいくつかありますが、その中で最も重要なのが弁護士費用特約です。

なお弁護士費用については、こちらに過失があるときというよりも、むしろ過失が存在しないもらい事故で弁護士への依頼が発生しやすいです。事故を起こした側であれば損害保険会社がすべて対応してくれるものの、もらい事故の場合は自分で何とかしなければいけないからです。

そうしたとき弁護士費用は非常に高額になりやすいです。初期費用だけでなく、成果報酬費用が発生するのは普通です。

こうした費用を会社費用で負担する場合、成果報酬まで含めると100万円以上のお金がすぐに消えていくこともあります。ただ法人向けの自動車保険では、弁護士費用特約が自動で加わるのが基本です。そのため通常であれば、法人契約だと自動車事故による弁護士費用を心配しなくてもいいです。

なお、中には弁護士特約がオプションとなっている法人自動車保険もあります。もし法人自動車保険で弁護士費用特約がオプション(任意)だった場合、必ず加入するようにしましょう。

法人特有の特約で補償範囲を選べる

これら自動車保険の基本的な適用範囲を理解しておきましょう。実際に交通事故が発生したとき、どのような対象が適用範囲なのか理解しておくことで、正しく法人自動車保険を利用できるようになります。

これに加えて、法人用の特約が存在します。ただ実際のところ、法人向けの自動車保険の特約は意味のないケースが多いです。その他の特約を付けてもいいですが利用場面が少なく、無駄に保険料が高くなるだけなので付けないほうがいいことはよくあります。

例えば法人の自動車保険では、法人他車運転特約があります。例えば取引先の車を運転したときに事故した場合であっても、法人他車運転特約を付けていれば補償してもらえます。

ただ現実的に考えて、自社の営業車以外を運転することはレンタカーを除いてほぼないはずです。業務でそうした場面が日常的に発生する業態であれば問題ないですが、そうでない場合は無駄なので省かなければいけません。

賠償責任保険と重複する内容は省く

そうした目線によって、法人の自動車保険で無駄な特約かどうか確認しましょう。例えば、受託貨物責任賠償特約がこれに該当します。運送業などであれば、交通事故を起こすとトラック内の荷物が破損します。そうしたとき、荷主に対する補償を受託貨物責任賠償特約でカバーできます。

ただ、こうした法人ではほとんどのケースで賠償責任保険に加入しています。これらの補償は賠償責任保険でカバーしているはずであり、自動車保険で特約を付ける意味はありません。

自動車保険で最も重要なのは、対人補償や対物補償、車両保険など基本的な内容です。

火災保険や賠償責任保険などの損害保険では、どのような特約を付けるのかが重要です。ただ自動車保険については、実は特約はそこまで重要ではなく、賠償責任保険と重複する内容が多いので不要な特約は積極的に省くようにしましょう。

車内手荷物等特約・車内携行品補償特約で社内の高価な物を補償する

ただすべて特約が不要なわけではありません。会社によっては、特約を付けたほうがいいケースもあります。

そうした特約としては、車内手荷物等特約・車内携行品補償特約があります。「車内やトランク内に存在する動産について、事故などによって損害が発生した場合、損害額や修理費用に応じて補償される」というものです。

個人であれば利用価値はないですが、法人であれば業種によって加入する価値があります。車の中に高価な会社購入の機器を載せている場合などであれば、事故によって故障したときに特約で補償してもらえます。

ロードサービス(ロードアシスト)の内容は確認必須

他には、法人自動車保険でロードサービス(ロードアシスト)に対する補償がどのようになっているのか確認しましょう。

大きな事故によって車が大破したり、パンク・ガス欠などによって走行不能になったりした場合、ロードサービスを依頼することになります。そうしたとき、車をレッカー移動するとなると高額な費用になりやすいです。

ただ法人向けの自動車保険については一部の損害保険会社の場合、ロードサービスが使えなくなっているケースがあります。通常だと個人契約と同じようなロードサービスが自動で加えられますが、そうでないケースがあるのです。または、特約として拡張しなければいけないケースもあります。

その場合は契約する自動車保険を乗り換えたり、特約を拡張させたりして対応しなければいけません。自動車保険でロードサービスへの補償は必須ですが、ロードサービスが補償範囲に入っているかどうか確認するようにしましょう。

会社の自動車保険で対人や対物、特約の対象範囲を把握する

営業車を活用してビジネスをする場合、どうしても個人に比べて事故が起こりやすくなります。そうしたとき、法人向けの自動車保険でどのような適用範囲になるのか理解することは重要です。

運転手については、あらゆる人が運転しても補償対象になります。法人契約では、被保険者が法人になります。そのため社用車を誰が運転しても補償されます。

一方で適用範囲については、すべての自動車保険で対人補償や対物補償が存在します。これについて無制限で補償される内容にしましょう。また、人身傷害保険や車両保険、弁護士費用特約が加わるのも当然です。

ただその他の特約については、必要かどうか見極めるようにしましょう。会社ごとに状況は異なるため、補償範囲に含めるかどうか考えたうえで加入を検討するといいです。

法人コスト削減法の中でも、損害保険(自動車保険、賠責・工事保険、取引信用保険、火災保険)の削減を考えるのは重要です。そこで、専門業者を利用することで損害保険の一括見積をしましょう。

新規加入は当然として、既に法人用の損害保険に加入している場合であっても、こうした見積もりによって大幅に損害保険の金額を下落できます。

もちろん、法人によって加入している保険や必要な保険は異なります。そこで必要な損害保険の値下げを考えましょう。損害保険は内容を同じにしつつ、さらなる値下げが可能であるため、いますぐ大幅なコスト削減が可能です。

【自動車保険】

車を法人所有している場合、法人自動車保険の契約・乗り換えをしましょう。自動車保険は高額であるため、コスト削減の威力は大きいです。

【火災保険】

店舗経営者やオフィスを利用している法人であれば、ほとんどの人で火災保険に加入しています。そこで一括見積をすれば、一瞬で保険料の減額が可能です。

【賠償責任保険・工事保険・労災上乗せ保険】

賠償責任保険や工事保険、労災上乗せ保険など、損害賠償に備えるための保険は多くの会社で必須です。ただ賠償額が大きいと保険金額も高くなります。そこで、これら賠償責任保険や工事保険、労災上乗せ保険の見直しをして無駄な経費を抑えましょう。

【貨物保険】

貨物自動車の運送事業者について、お客さんから預かった荷物が輸送中に破損してしまうリスクがあります。そこで、物流に関わる事業をしている会社にとって貨物保険は必須です。

【取引信用保険】

法人経営でよくあるリスクが取引先の倒産や一定期間の支払遅延などの債務不履行です。これによって連鎖倒産してしまいますが、取引信用保険を利用すれば貸倒損失リスクを軽減できます。特に売掛金が多い場合、取引信用保険を活用しましょう。