決算前になると多くの社長が節税を考えるようになります。黒字企業であると、節税をしなければ多額の法人税支払いが発生するようになります。

このとき、誰でも簡単に行える節税対策の一つに固定資産の廃棄処分や買い替えがあります。つまり、必要ない固定資産を捨てるのです。

使っていない固定資産を捨てれば、その分だけ節税になります。もちろん、すべての場合で節税できるわけではないですが、正しい方法を実施することによって法人税の額を大幅に削減できるのです。しかも、ほぼお金が出ていかない節税対策になります。

そこで、どのように考えて固定資産を捨てることで節税すればいいのかについて解説していきます。

もくじ

固定資産の除却損を出し、減価償却分を減らす

一般的な買い物で経費を使う場合、購入した時点で全額を損金計上します。ただ、機器類やソフトウェアを含め大きな買い物をする場合、一括損金として経費にすることはできません。

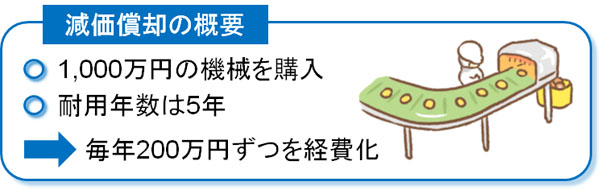

こうした高額な製品だと何年も活用するのが基本です。そのため、「支払いを済ませたお金のうち、何年かに分割して経費計上しなければいけない」となっています。これを、減価償却といいます。例えば、1,000万円の機器類を購入して耐用年数5年だと、毎年200万円ずつ経費にしていきます(定額法の場合)。

高い設備投資というのは、長い目で見ながら損金計上できると考えましょう。

このとき、減価償却がすべて終わった状態だと、最終的に固定資産の価値は1円になります。先ほどの1,000万円の機器であれば、5年が経過した時点で残存価額1円と判断するのです。

残存価額1円の固定資産を廃棄しても節税にはなりません。ただ、法人経営していると「減価償却の期間がまだ終わっていないものの、既に使うことのない固定資産」が大量に存在するのは普通です。そこで、多くの黒字が出ている場合はこうした必要ない固定資産を廃棄・買い替えするといいです。

除却損で法人税を減らし、キャッシュフローを改善するメリット

1年でどれだけ減価償却できるのかについては、計算式があって明確に決められています。高額な資産である以上、勝手に損金の額(1年で減価償却をする額)を決めることはできません。

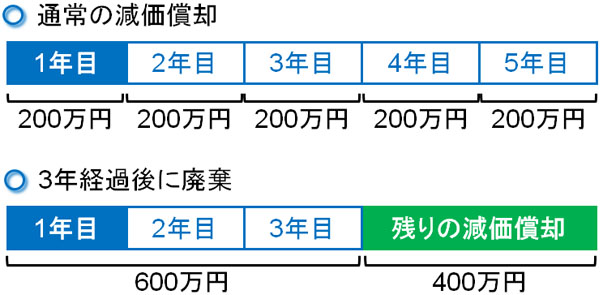

ただ、廃棄処分をすれば確実に残っている減価償却分を含めて全額を経費化できます。例えば、以下のような固定資産を購入し、廃棄したとします。

- 購入金額1,000万円

- 耐用年数5年

- 3年経過後に廃棄

この状態だと、3年が経ったときに合計600万円を減価償却していることになります。購入金額が1,000万円のため、3年経過後の固定資産の価値は400万円になっています。

- 1,000万円(購入金額) - 600万円(3年合計の減価償却) = 400万円

通常だと、4年目も同じように200万円(減価償却の分)しか経費にできません。ただ、ここで廃棄処分をすれば除却損(固定資産除却損)として400万円の全額を損金化できます。

必要ない固定資産を部屋に眠らせてもいいですが、それだけでは無駄が多いです。固定資産に価値が残っているのであれば、早めに捨てるようにして素早く損金化しましょう。そうすれば、その分だけ経費にできる金額が増え、納める税金の額が少なくなります。

節税には「お金が出ていく節税」と「お金が出ていかない節税」があります。このうち、固定資産の除却損による節税対策はお金が出ていかない節税になります。

もちろん廃棄処分費用が必要になることはありますが、ほぼ費用なしで法人税を減らすことができます。法人税が減れば、それだけ会社のキャッシュフローが改善するためメリットは大きいです。

廃棄証明を行えば、ソフトウェアなど無形の製品も除却できる

なお、除却損による節税スキームは脱税に使われることもあります。実際には廃棄していないのに、捨てたことにして除却損を出すのです。これは違法なので絶対に行わないようにしましょう。また、実際に除却したときは税務調査に備えて廃棄証明できるようにしておくといいです。

具体的には、以下のものを保管しておくようにしましょう。

- 廃棄時の費用や引き取り価格が分かる請求書・領収書

- 廃棄証明書

- 廃棄した固定資産の写真

固定資産の写真まで撮るのは面倒であっても、他の書類については必須です。請求書や領収書がないのはあり得ないですし、具体的にどのような固定資産を廃棄処分したのか明記された紙(廃棄証明書など)を相手業者に発行してもらうのは当然です。

客観的にみて、廃棄したことが分かるようにしなければ税務調査のときに困るようになります。

また、固定資産にはソフトウェアなどの無形のものが存在します。当然、ソフトウェアの場合は機器類などのように物理的に処分することはできません。

また、実際にソフトウェアを使っていなかったとしてもパソコンの中にインストールされたままのケースは多いです。これだと、除却の事実を証明するのが困難です。ただ、これについても問題なく除却可能になっています。

| 【研究開発費及びソフトウェアの会計処理に関するQ&A】 ソフトウェアの機能が陳腐化した等の理由で事業の用に供しないこととなった場合には、資産としての価値が失われたことになりますので、速やかに損失として計上することが必要です。 出典:日本公認会計士協会 |

ソフトウェアは開発が激しいため、新しい技術が開発されてアップデートされ、数年で使えなくなることは多いです。そうした理由がある場合、問題なく除却損を計上できます。他には、ソフトウェアのデータ処理に関わる業務を今後、行わなくなったときも除却できます。

何の根拠もなしに除却すると、当然ながら脱税を疑われます。しかし、明確な根拠を説明できるのであれば、無形のソフトウェアであっても除却できるようになっています。

固定資産台帳に固定資産と残存価額が記載されている

ただ、決算前に必要ない固定資産の除却損を出してキャッシュフローを良くするとはいっても、「自分の会社にどれだけの固定資産が眠っており、残存価額がどうなっているのか」について、どこを確認すればいいのか分かりません。ただ、これについては決算書を見れば分かります。

決算書には固定資産台帳があります。固定資産台帳には、保有している固定資産やそれぞれの残存価額が明確に記されています。そこで、直近の決算書を確認して固定資産台帳を確認してみましょう。

固定資産台帳では、以下のようになっているはずです。

| 資産名 | 取得金額 | …… | 期末帳簿価格 |

| ソフトウェア | 1,000万円 | …… | 400万円 |

| コピー機 | 100万円 | …… | 1円 |

| エアコン | 90万円 | …… | 30万円 |

| 看板 | 200万円 | …… | 80万円 |

固定資産を捨てれば、「期末帳簿価格」で記載されている金額分だけ損金計上できるようになります。そこで、固定資産台帳に記されている項目の中で必要のないものをピックアップし、積極的に除却損を出していくようにしましょう。

決算が近くなってきたら、忘れずに固定資産台帳を見るといいです。そこには、廃棄処分することによって法人税を減らせる項目がたくさん掲載されています。

廃棄処分の費用は経費にできる

なお、実際に廃棄処分するときは業者に依頼することが多いです。ソフトウェアなどであれば関係ないですが、高額な固定資産の多くは物理的にも大きな製品であることが多いです。こうしたものを捨てるとき、お金が必要になることがあります。

そうしたとき、廃棄処分の費用は全額を経費にすることができます。

たとえ廃棄に費用が必要だったとしても、使わない固定資産があると無駄に社内のスペースを取ることになります。さらに減価償却がまだ完了していない固定資産であれば、大きな除却損まで損金計上できます。

そのため、たとえ廃棄費用が必要だったとしても積極的に廃棄処分したほうがいいです。

有姿除却や減損処理での節税効果

しかし、中には廃棄処分に要する費用を出したくなかったり、そもそも捨てるのが面倒だったりする人もいます。また、捨てることはしないものの「投資したお金を回収する見込みがなくなった」という固定資産も存在します。

そうしたとき、廃棄処分はしないものの固定資産を実質的に除却する有姿除却を実施したり、いまある固定資産の価値を大幅に下げて計算する減損処理をしたりするといいです。

・有姿除却で除却損を計上する

捨てるのが面倒なので廃棄処分することはないものの、廃棄したことにして残っている減価償却費の全額を経費計上する処理を有姿除却といいます。固定資産の姿かたちは存在するものの、固定資産除却損として損金処理できるのです。

当然ながら、有姿除却は完全に利用しないことが条件です。有姿除却したことにして、実際には陰でこっそりと稼働させるのは脱税なのでやめましょう。当然、税務調査などでバレた場合は有姿除却した全額を否認されます。

なお、再使用が絶対にないことを証明するために「そうした状況に陥った経緯や資料」を残しておくといいです。

・投資した金額を回収できない場合は減損処理

また場合によっては、現状通り稼働させるものの、設備投資にお金を投じた金額分を回収できないことが後になって判明することがあります。

- 強力な競合他社が進出してきた

- アップデートされた新製品を購入したため、そちらをメインで使う

- 店舗(固定資産)を建てたが、客が少なく収益性が悪い

ビジネスで確実なことはないため、思い通りの収益を生まないことが後になって判明するケースはよくあります。そうしたとき、そのまま放っておくのではなく減損処理を実施するようにしましょう。

投資の失敗なので好ましいことではないですが、減損損失を出せば早めに減価償却費を計上できるようになります。それだけ利益の圧縮になり、法人税の支払いが少なくなるので減損処理による節税効果は大きいです。

売却や下取りによる固定資産除却損・除却益

ただ、廃棄処分するときは業者に依頼して捨てるだけとは限りません。多くの場合、中古品として売却したり、買い替え時に下取りで出せたりするケースが多いです。

特に減価償却がまだ済んでいない製品の場合、少しメンテナンスをすれば問題なくフル稼働することがほとんどです。そのため中古品としての価値は高く、廃棄処分するよりも売却を考えるといいです。そうすれば、法人税の節税対策になるどころかお金が増えます。

売却・下取りによって中古品の買取をしてもらう場合、差額を経費計上することになります。例えば、以下のようなケースだったとします。

- 残りの減価償却合計(残存価額):100万円

- 売却価格:70万円

この場合、70万円で買取をしてもらっていることから、残りの減価償却費(100万円)の差額である30万円を固定資産除却損として計上します。

ただ、場合によっては残存価額よりも高い金額で買取してもらうこともあります。例えば、以下のようなケースです。

- 残りの減価償却合計(残存価額):100万円

- 売却価格:150万円

こうした場合だと、固定資産に残っている価値(100万円)よりも、150万円と高い金額で買取をしてもらうことになります。そのため、差額である50万円の固定資産売却益を生じるようになります。

買い替えで値引きを行い、税金を減らす節税対策

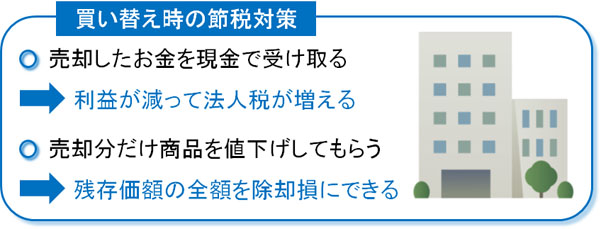

しかし、中古品の買取をしてもらうときにお金を受け取る場合、固定資産除却損として計上するときの数字が低くなってしまいます。これが固定資産除却益として、残存価額よりも高い買取値になってしまった場合、むしろ利益額が増えてしまって法人税の金額が増えます。

中古品として売却することによって現金が増え、キャッシュフローが改善することは優れています。ただ、下取りをしてもらって現金を得た分だけ利益が増えてしまい、法人税をうまく減らせられないのはデメリットです。

そこで商品の買い替えを検討している場合、中古品を売却したときはそのまま現金で受け取るのではなく、新製品の値引きをしてもらうようにしましょう。単に廃棄処分するだけだと無理ですが、買い替えであれば新製品の値引きをすることができます。

業者にとってみれば、中古品を買い取った後に現金で渡すのも、新製品の値引きをするのも結果は同じです。そのため、問題なく受け入れてくれます。

売却時に現金で受け取らなければ、除却損として残っている減価償却費の全額を損金化できます。当然、除却益のことなども考える必要はありません。

買い替えをする側とすれば、中古品の売却価格の分だけ製品購入時の値段を下げることができます。また、除却損の数値が多くなるので法人税を最大限に減額できます。

節税では手元のお金を増やしてキャッシュフローを良くすることまで考えなければいけません。そのため買い替えのときに固定資産を売る場合は現金で受け取らず、必ず値引きをしてもらうようにしましょう。

忘れずに法人が固定資産を除却すれば、節税効果は大きい

ビジネスを動かしている会社経営者であれば、設備投資をする機会が何度もあります。その結果、いろんな減価償却が発生するようになります。

ただ、中には既に不要になった固定資産が必ず存在しているはずです。そうした固定資産を忘れずに廃棄し、除却損を出せばそれだけ法人税が減ってキャッシュフローが改善されます。

それどころか、中古品として売却すれば現金が入ってくるようになります。さらに買い替えのときであれば、売却額を新製品の値下げに転用してもらうことで、除却損による法人税減額のメリットをすべて受け取りながらも出ていくお金を少なくできます。

不必要な固定資産を処分することによる節税効果は大きいです。特に帳簿上の残存価額が多く残っている場合、利益が出ているときは税金を減らすために積極的に除却して節税対策を行うようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。