日本人が海外移住によって節税することを考えるとき、ヨーロッパやカリブ海に住むことを選択する人はほぼいません。そうではなく、アジアでの海外移住節税を考えます。

一般的にタックスヘイブンというと、香港やシンガポールが有名です。これらの国はタックスヘイブン(オフショア:税金がほとんどかからない地域)として有名です。ただ、日本人にとって馴染みは非常に薄いものの、有名なタックスヘイブンにドバイがあります。

税金が低いため、ドバイで法人設立することで節税できないのか考える人は多いです。実際に海外移住する前は、どの国への移住が最適なのか調べるのは当然です。

ただアラブ首長国連邦(ドバイ)で海外移住節税する場合、法人税率9%とそれなりに高いです。また超高額な生活費となるため、これらを認識する必要があります。そこで、どのようにドバイで海外移住節税することになるのか解説していきます。

もくじ

中東のタックスヘイブンがアラブ首長国連邦(UAE)

アジアの中東といえば、石油を思い浮かべる人が多いです。ただ中東のすべての国で石油が出るとは限りません。オイルマネーの恩恵を受けられない国もあります。その一つがドバイです。

アラブ首長国連邦(UAE)はいくつかの首長国(アメリカでいう州のようなもの)が組み合わさってできている国であり、首長国の一つがドバイです。

オフショア地域の国の多くは国土が小さかったり、他国に誇れる資源がなかったりします。そのために自国をタックスヘイブンにすることで、海外から多くの投資マネーを集めようとします。

これはドバイも同じです。ドバイでは石油がほぼ出ません。アラブ首長国連邦はオイルマネーが潤沢であることが知られているものの、これは他の首長国であるアブダビで石油が取れるからです。ドバイには資源がありません。

そこで、ドバイは自国をタックスヘイブン化しました。香港やシンガポールなど他国の仕組みを真似することにより、自国をタックスヘイブンにすることで投資マネーを集めるようにしたのです。その結果、アラブ首長国連邦の中でもドバイは中東の金融大国になっています。

参考までに、ドバイ人口の8割以上は外国人です。つまりオフショア地域の恩恵を受けるため、住んでいる人は金持ちの外国人ばかりになっており、これによって成功している国がドバイというわけです。

フリーゾーン(経済特区)で法人税率9%

なお以前、ドバイにてフリーゾーン法人を設立すれば法人税は完全ゼロでした。ドバイ法人の維持費は高額であり、生活費も圧倒的に高いものの、利益額の大きい人ではそれでも問題ありませんでした。ただ、いまはフリーゾーン法人であっても法人税が存在します。

なおドバイで会社を作るとき、いくつか法人の種類があり、主に以下の2種類となります。

- フリーゾーン法人

- ローカル法人

アラブ首長国連邦(UAE)には、いくつもの経済特区が存在します。この経済特区をフリーゾーンといいます。アラブ首長国連邦(UAE)へ移住し、節税するときはフリーゾーンにて法人を作ると考えましょう。

フリーゾーン法人を作ることで、法人税率は9%になります。そのため、日本に比べて低税率に抑えることができます。

適格フリーゾーン法人とその他のフリーゾーン法人

なおドバイでフリーゾーン法人を作るとき、適格フリーゾーン法人(Qualifying Free Zone Person)とそれ以外のフリーゾーン法人(Non-Qualifying Free Zone Person)を選ぶことができます。

・その他のフリーゾーン法人(Non-Qualifying Free Zone Person)

適格フリーゾーン法人ではない場合、法人税を課せられるようになります。具体的には以下のようになります。

| 375,000AED以下 | 375,000AED超 | |

| 適格フリーゾーン法人以外 | 0% | 9% |

「1AED=30~40円」で考えると、約1125~1500万円を超えた分は法人税9%を課せられます。なお日本人が節税目的で設立するフリーゾーン法人というのは、ほとんどこの法人になると考えましょう。

・適格フリーゾーン法人(Qualifying Free Zone Person)

一方で適格フリーゾーン法人については、以下の税率になっています。

| 適格所得 | 非適格所得 | |

| 適格フリーゾーン法人 | 0% | 9% |

適格フリーゾーン法人を選択する場合、適格所得を得る場合のみ法人税率0%が適用されるようになります。なお、適格フリーゾーン法人は以下の要件をすべて満たしている必要があります。

- 経済実態がある:主にフリーゾーンで活動している、活動に十分な資産があり、社員を配置している、など

- 適格所得を得ている

- 法人税率9%の対象を選んでいない

- 独立企業間価格と移転価格ルールを守っている

- 監査済みの財務諸表を作成している

- 非適格所得の売上について、全体の5%または5百万AUDを超えない

一つでも条件を満たしていない場合、適格フリーゾーン法人ではなくなります。

適格所得と非適格所得の中身は何か

それでは、適格フリーゾーン法人での適格所得と非適格所得とは何なのでしょうか。これについて、以下のように公表されています。

【適格活動のリスト(List of Qualifying Activities)】

- Manufacturing and processing of goods or materials:商品・材料の製造や加工

- Holding of shares and other securities:株式やその他の有価証券の保有

- Ownership and operation of ships:船舶の所有と運航

- Regulated reinsurance and fund /wealth management:再保険サービスとファンドマネジメント

- Headquarter and financing services to related parties:関連当事者に対する本社および財務サービス

- Financing and leasing of Aircraft, including engines and rotable components:エンジンや回転部品を含む航空機の融資およびリース

- The distribution of goods in or from a designated zone subject to certain conditions:一定の条件に従い、指定区域内または指定区域から商品を流通させる

ここから、ほとんどの売上で適格所得に該当しないとわかります。一方で除外活動(非適格所得)は以下が含まれます。

【除外活動のリスト(List of Excluded Activities)】

- Transactions with natural persons:自然人との取引(船や飛行機の所有、投資管理などの例外は除く)

- Regulated banking, finance, leasing and insurance activities:銀行業務、金融、リース業務、保険業務

- Ownership or exploitation of intellectual property asset:不動産の所有(他のフリーゾーン法人で取引を行うフリーゾーン内の商業不動産を除く)

この中で最も重要なのは「Transactions with natural persons:自然人との取引」です。Natural Person(自然人)とは以下を指します。

- フリーランサー

- 個人事業主

- 民間企業

つまり、ドバイ法人を利用して取引をする人はほとんどのケースで売上が非適格所得となります。なお、自然人がドバイのフリーゾーン内でビジネスをしていたとしても、UAE税法では非適格所得とみなされます。

先ほど、ドバイでの海外移住節税ではほとんどの人が適格フリーゾーン法人ではなく、それ以外のフリーゾーン法人を利用すると解説しました。これは、ほとんどの人で非適格所得を生み出すことになるからです。また、これがドバイ法人で法人税率9%になる理由です。

ドバイで納税すれば日本への納税義務はない

なおオフショア地域への海外移住節税に共通しますが、必ず現地の国へ移住しなければいけません。ドバイでフリーゾーン法人を設立する場合、ドバイで実際に住む必要があります。

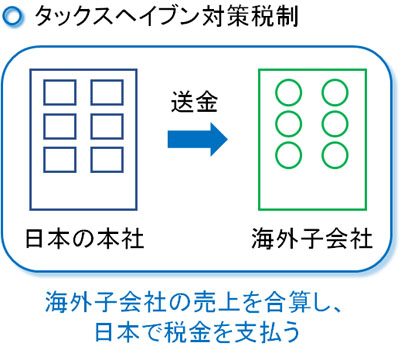

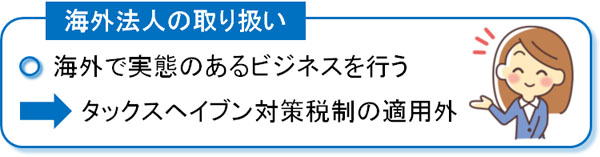

日本にはタックスヘイブン対策税制が存在します。アラブ首長国連邦などのタックスヘイブンに会社を作って送金したとしても、日本に継続して住んでいる場合、実際のビジネスの拠点は日本に存在するとみなされます。その結果、海外法人の利益を含めて日本で納税義務が発生します。

一方でフリーゾーン法人を作り、実際にドバイに住み、ドバイで納税するのであれば、日本での納税義務はありません。

アラブ首長国連邦(UAE)では法人税率が低いです。ただ法人維持に必要な更新料は高額ですし、日本ほどではないにしても法人税率9%も存在します。そのためドバイへ海外移住したとしても、それなりに高額な納税額となります。

ただドバイに住んでおり、ドバイで納税している以上、日本の税制は関係ありません。その結果、法人税率9%で済むのです。

個人のキャピタルゲイン税、贈与税・相続税はゼロ

なおドバイで法人を設立する場合、キャピタルゲイン税が存在しないため、株やFXなどの投資利益に対して特に課税されることはありません。法人から個人へ配当を出す場合も無税です。

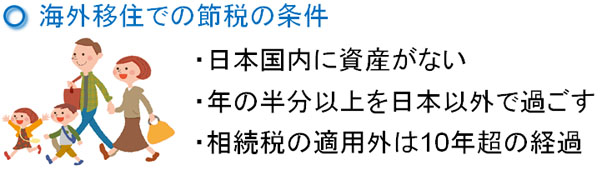

また贈与税や相続税もドバイではゼロです。日本から海外へ移住して10年以上が経過すれば、海外資産に対する贈与税・相続税について、日本の税制は関係ありません。日本ではなく、現地(ドバイ)の税制に従うことになります。

「死亡する人(または贈与する人)」「資産を受け取る人」の両方とも日本を出国して10年以上が経過している必要はあるものの、この場合は贈与税・相続税も削減できます。

年間ライセンス料の維持費は150万円以上

ちなみに法人税率9%のみかというと、前述の通りそういうわけではありません。フリーゾーン法人を維持するためには年間のライセンス更新料が必要です。

またライセンス料に加えて、法人登記するためのバーチャルオフィス賃料などの支払いが発生します。これら年間のライセンス更新料やバーチャルオフィス賃料などトータルで含めると、1年目の維持費は150万円以上です。

ちなみに、2年目以降は安くなりますが年間100万円以上ほどの維持費が必要になります。つまり、年間で100~150万円以上のコストがかかります。

・法人の設立費用は200万円超

ちなみに法人設立費用については、他のオフショア法人に比べると高いです。通常は安い金額でオフショア法人を作れるものの、ドバイの場合はフリーゾーン法人を作るときに200万円超の初期費用が必要です。これに加えて資本金を出すなど、ある程度の費用が出ることは理解しましょう。

物価が異常に高額なのがデメリット

アジアのタックスヘイブンを利用する場合、実際のところ香港とシンガポールはビザの許可が下りにくく、不可能といえるほど難易度が高いです。そのため実際には「タイやフィリピンなどに住み、オフショア法人(法人税0%)を利用する」、または「ドバイのフリーゾーン法人を作る」のが海外移住節税の基本です。

ただタイやフィリピンなどに住み、オフショア法人(法人税率0%)を活用する場合に比べると、ドバイ法人は「法人税率9%であり、財務諸表の作成が必要であり、維持費も高額」なので非常に不利です。

そのため実際のところ、日本人がタックスヘイブンの仕組みを利用するときは「タイやフィリピンへ移住し、法人税率0%のオフショア法人を設立するケース」がほとんどであり、ドバイのフリーゾーン法人を作る人は圧倒的少数です。

さらには、ドバイでは物価が異常なほど高騰しているという問題点があり、生活費だけでも圧倒的なスピードでお金が消えていきます。香港やシンガポール並みに物価が高く、生活費が高額になってしまうため、節税以上に支出が増えてしまうのです。

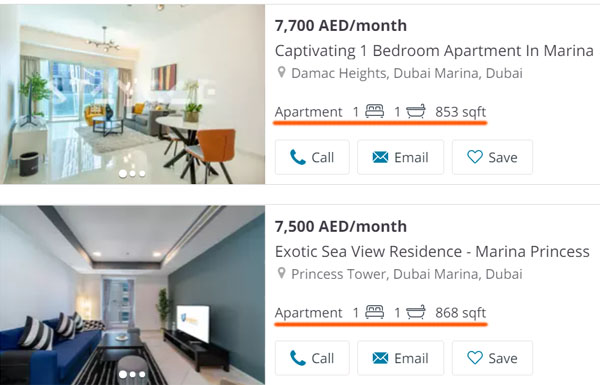

ドバイに住む場合、利便性の悪い場所の最安値のワンルームマンションであっても、月15万円ほどの費用になります。

もちろんタックスヘイブンへの移住を考えている人だと、そのような部屋に好んで住む人はいません。ある程度の利便性を確保しつつ、せめて1LDK以上の部屋に住むことを考えます。例えば、以下のアパートは1ベッドルーム、1シャワールームの典型的な一人用の賃貸マンションです。

1AEDを30~40円で考えると、一人用の賃貸マンションで月に約23~35万円の費用になります。2LDKや3LDKなど、家族用のマンションでは倍の金額になるため、月50~70万円ほどの賃料になる現実を理解しましょう。

またドバイの高級住宅街に住みたい場合、先ほどの賃料が3倍ほどになります。前述の通り、ドバイに住んでいる人の8割以上が外国人です。金持ちの外国人ばかり住んでいるため、このように不動産価格が高騰しています。

もちろん、住むには不動産だけでなく他にもお金がかかります。そのためこれらの生活コストを考えたとき、アラブ首長国連邦(UAE)への移住を避ける日本人が多くなるというわけです。

距離の問題で中東に好んで住む日本人は少ない

また日本人でオフショア移住を考える人だと、何かしら日本と関わるビジネスをしている人がほとんどです。

私についても当サイトを運営していることから分かる通り、インターネットビジネスがメイン事業です。またオフショア法人を利用し、大幅な節税を実現しています。日本に住まなくても、何も問題なくビジネスを継続することができるからです。

ただ、それでも年に何回かはビジネスのため日本に帰ることがあります。また私の場合、家族で移住しているのでお盆や年末には帰国します。帰国することを考えたとき、中東と日本では距離が遠いです。

タイやフィリピンであれば気軽に日本へ帰ることができます。一方でドバイ-東京間は片道で約12時間です。当然、航空券代も高く気軽に帰るわけにはいきません。

そのためドバイへの移住が可能な人としては、以下すべての条件に当てはまる人に限られます。

- 法人税率9%が問題ない

- フリーゾーン法人の維持費を支払える

- 月に30万円以上(家族移住なら月60万円以上)の家賃に耐えられる

- 日本にほとんど帰国しなくて問題ない

超高額な物価を考慮すると、オフショア法人で年間1億円以上の利益を継続的に生み出すことができ、法人税率9%が問題ないなら、ドバイへ住むことを検討してもいいです。独身でも生活費で年1000万円以上が消え、家族移住だと年1500~2000万円以上の出費が普通なので、そうした居住費に耐える必要があるためです。

少なくとも「ビジネスで年3000~5000万円ほどの利益しか出せない」「仮想通貨で2~3億円ほどの利益を一回だけ出した」という人はドバイに住むべきではありません。いくら日本より税率が低くても、それ以上に支出が多くなると、海外移住節税の意味がないからです。

ドバイの法人節税メリットは限定的

低税率にてタックスヘイブンのメリットを得られる国がアラブ首長国連邦(UAE)です。自国をタックスヘイブン化することで大成功し、外資を集めることに成功した首長国がドバイです。

ただ、低税率という言葉だけ聞くと優れているものの、法人維持費が年間100~150万円ほど必要なのに加えて、物価が異常なほど高額であり、さらには法人税率9%であることを理解しましょう。日本の法人と同様に財務諸表の作成&会計監査も必須です。そのため、ドバイに住んで節税をする外国人は本当の意味での超富裕層のみです。

また日本から距離が離れていることもあり、中東ドバイにてフリーゾーン法人を作りたい経営者は限定されます。タイやフィリピンでオフショア法人を利用する場合、法人税率0%であり、法人維持費は安く、さらには生活費も格安だからです。

ドバイ法人を設立する人というのは、こうした圧倒的なデメリットを理解して、「年1億円以上の利益を稼いでおり、法人税率9%を考慮してもドバイに住みたい」という人に限定されます。これらの条件を認識したうえで、ドバイにて海外移住節税するのが最適かどうか確認しましょう。

海外移住に加えて、オフショア法人を利用すれば、完全合法にて無税になります。オフショア法人なしに移住し、どこにも納税しないと脱税であるものの、適切な手順を踏めばどこにも税金を納める必要がありません。

なお海外移住節税では、「ネットや電話だけでビジネスが完結する」「外注先のみで仕事が回る(社員がいない)」などの条件は必要です。ただ、これを満たす場合は無税にできます。また年の半分以上を特定の国で過ごせば問題なく、日本が恋しいならもう半分を日本で生活するのも可能です。

このとき、仮に個人事業主をしているとして、年600万円以上の利益であればオフショア法人を利用して海外移住するメリットが大きいです。具体的な移住先の候補はフィリピンやマレーシア、ドバイ、ジョージアなどがメインです。

日本は異常なほど税金が高いです。そこで海外移住&オフショア法人により、合法的にビジネスや投資(仮想通貨など)の利益を無税にしましょう。