起業家や投資家で節税のために海外移住を考える人は多いです。海外に住めば日本への納税義務がなくなり、合法的に完全無税にできます。

ただ株式(上場株式や非上場株式)を保有する人は海外脱出をするときに注意しなければいけません。事前の節税対策なしに海外移住すると、超高額な納税義務を生じるリスクがあるからです。これには出国税(国外転出時課税制度)が関係しています。

日本には、海外移住のときに「保有する株をすべて売却したと仮定して課税する」という凶悪な制度があります。そのため事前の税金対策が必須になるというわけです。

それでは、どのように出国税を考えて海外移住節税をすればいいのでしょうか。出国税の対象者や節税方法を解説していきます。

もくじ

オフショア法人利用で無税だが出国税が存在

日本に住んでいる人であっても、海外に住めば日本への納税義務がなくなります。このときタイやフィリピン、マレーシア、ジョージアなどの国に住む場合、オフショア法人の設立によって完全無税が可能です。

オフショア法人がない場合は脱税になりますし、ベトナムやインドネシアなど「日本と同じように全世界課税の国」では移住節税になりません。ただ適切な国に住み、法人税ゼロのオフショア法人を利用することで完全無税が可能なのです。

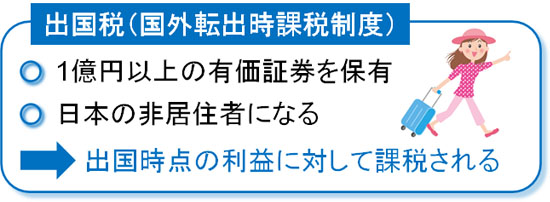

ただ富裕層の海外移住節税では出国税が存在します。具体的には、以下の2つの条件を満たすときに出国税(国外転出時課税制度)を課せられます。

- 国外転出のとき、保有している有価証券の合計額が1億円以上

- 海外移住する日の前10年以内について、日本の居住期間が5年以上

要は、「それまで日本に住んでおり、株などの資産が1億円以上の人は出国税の対象」と理解しましょう。

なお厳密には、株や投資信託などの有価証券だけでなく、以下が資産の対象です。

- 有価証券(株式・投資信託など)

- 匿名組合契約の出資持分

- 未決済のデリバティブ取引(先物取引、オプション取引など)

ただ未決済の先物取引などはほとんどの人にとって関係ないため、重要なのは株式や投資信託などの有価証券と考えましょう。なお、株式は上場株式だけでなく未上場株式も出国税の対象です。

事前の対策なしだと破産リスクがある

なぜ海外移住節税で出国税を考慮する必要があるかというと、人によっては出国税によって超高額な納税が発生してしまい、破産リスクがあるからです。

国外転出時課税制度では、実際に株式を売却していないにしても、「株をすべて売却して利益を得たと仮定して課税する」ことになります。つまり、含み益に対して課税する最悪な制度の一つが出国税です。

そのため上場株式へ投資して含み益があったり、日本で会社経営して資産が大きくなっていたりする場合、高額な納税義務を生じます。例えば含み益が5000万円の場合、1000万円ほどの納税が必要になります。

- 5000万円 × 約20%(税率) = 1000万円

株での儲けに対する税率は一律で約20%ですが、こうした税金支払いが必要になります。株を売却しておらず、手元に現金がないにも関わらず高額納税が必要となるため、事前の対策をしていないと破産リスクがあるのです。

上場株式で資産をもつ人の対策

それでは、出国税(国外転出時課税制度)についての対策を確認していきましょう。まず、上場株式で1億円以上の株式をもつ人について、以下を検討しましょう。

- 含み益のある株を売却&約20%の税金を納める

- 海外渡航後、再び株を購入する

これにより、渡航前に投資で増えた分の利益について納税できます。この場合、少なくとも破産リスクはゼロです。

渡航後に出国税を支払う場合、利益確定していないにも関わらず納税義務を生じるため、例えば「渡航後に株価が暴落した」などの場合、高額な税金は発生するものの、現金化できるお金は少ないです。個別株だと株価が一気に半分ほどになるのは普通なので、こうしたリスクを避けるためには事前に納税しておくのです。

つまり上場株式については、節税することができません。ただ納税のタイミングを渡航前に前倒しすることで、少なくともトラブルは起こりません。

なお大量の現金を保有しており、一時的であっても株を売却したくない場合、例外的に出国税を支払っても問題ありません。出国税を現金で問題なく支払えるのであれば、何も考えずに海外渡航する戦略も可能です。

法人経営者(未上場株式)の出国税への節税

なお出国税で最も問題になりやすい人が法人経営者です。会社であれば、いまはあまり儲かっていなくても過去から積み重ねにより、株価(会社の資産価値)が大きく上昇しているのは普通だからです。

判断基準としては、会社の純資産が1億円以上かどうかで考えます。言い換えると、「会社がもつ現金や不動産に対して、借金を引いた後に残ったお金が1億円以上かどうか」が基準です。これに引っかかる場合、会社経営によって増えた株式の価値の分だけ高額な納税義務を生じるようになります。

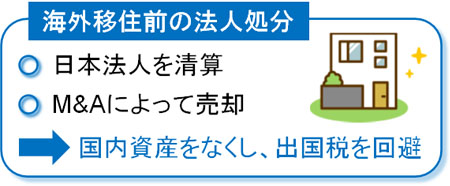

そこで、基本的には以下の二択を考えましょう。

- 法人を清算する:役員報酬&退職金

- M&Aを行う

特にパソコン一台で仕事が完結する人の場合、日本国内に会社をもつ意味はゼロです。この場合、日本国内の法人を持たずオフショア法人のみにします。清算またはM&Aによって日本の法人を手放せば、保有する国内の非上場株式はないので出国税は関係ありません。

なお会社を清算する場合、高額な役員報酬によって会社の内部留保を減らした後、退職金を出すことで会社を清算させましょう。会社の価値(純資産)が1億円に満たない場合は関係ないものの、会社の価値が高い場合、出国税を避けるために清算またはM&Aを見据える必要があります。

国内法人を残して渡航し、内部留保が大きいとどうする?

ただ中には、国内に法人を残して渡航しなければいけない人もいます。社員がいなければビジネスをすることができなかったり、日本国内でなければ仕事を受注できなかったりする場合、法人を清算すると無収入になるため、この場合は例外的に法人を残して海外渡航します。

ただ日本に会社が存在し、さらには内部留保の現金や会社保有の不動産が多い場合、出国税が大きくなってしまいます。会社の株を売るのは不可能にも関わらず高額な納税義務を生じるため、何も対策しない場合は破産してしまいます。

この状態は避けなければいけませんが、役員報酬を高めに設定したり、含み益のある不動産を売却したりして、可能な限り会社の資産価値を減らしましょう。要は、相続税対策と同様に株価対策をするのです。

役員報酬として現金を会社から排出したり、一時的に会社で大きな赤字を作ったりすることで、出国時の会社価値を下落させるのです。

こうした対策によって未上場株式の価値が1億円未満になれば出国税は不要ですし、たとえ出国税が必要であっても納税額を大幅に圧縮できます。いずれにしても、株価対策は必要というわけです。

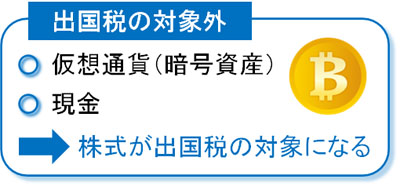

現金や仮想通貨は国外転出時課税制度の対象外

ここまで、有価証券(株式や投資信託)は出国税の対象であると解説しました。一方、出国税の対象ではない資産も存在します。主な資産は以下になります。

- 仮想通貨

- 現金

仮想通貨(暗号資産)でどれだけ資産額が大きくても、含み益があっても、出国税の対象ではありません。将来は不明ですが、少なくともいまは投資額に関係なく自由に海外移住することができます。

また、現金についても出国税とは関係がありません。現金で数百億円を日本の銀行に預けていても、日本の非居住者になることで納税義務を生じることはありません。

出国税というのは、あくまでも「株の含み益に対する納税」と考えましょう。以前、株に含み益がある状態で富裕層が海外移住し、その後に利益確定する事例が頻発したため、これを防ぐ目的で作られたのが国外転出時課税制度というわけです。

海外へ渡航した後、日本への納税義務がなくなる

こうして海外渡航後、日本の非居住者になったのであれば、日本への納税義務はなくなります。ビジネスで得たお金や投資利益について、日本で確定申告しなくてもいいです(日本での不動産収益など、必ず日本で納税義務を生じる収益は存在します)。

ただ海外移住によって完全に無税になるかどうかは、移住先の国に依存します。日本への納税義務はなくなるものの、現地の国で納税義務を生じるからです。

例えばタイやフィリピン、マレーシア、ジョージアなどの国であれば、オフショア法人をもつことにより、前述の通りビジネス収益も投資収益も無税です。一方、同じ東南アジアでもベトナムやインドネシアは日本と同じ全世界課税であり、結局は現地で納税義務を生じるというわけです。

「海外移住=無税」ではなく、移住先の国の法律が重要になります。そのため海外移住節税で無税を考える場合、出国税を考慮したうえで適切な国に移住し、オフショア法人を利用して完全合法にて無税にしましょう。

日本の非居住者になるとき、出国税は重要

サラリーマンであれば関係ないものの、富裕層であれば海外移住のときに出国税が大きな問題となります。何も対策をしていないと破産の危機になるからです。

上場株式がメインの資産である場合、大きな問題ではありません。事前に利益確定し、納税すればいいからです。また起業家について、会社清算またはM&Aを検討しましょう。

なお面倒なのは、日本国内に法人を残して海外移住節税&オフショア法人設立をしたい経営者です。この場合、国内会社の純資産が1億円以上だと出国税の対象になり、しかも株の売却ができません。そこで「内部留保を減らす」「含み益のある資産を売る」「大きな赤字を一時的に出す」などの節税対策をしましょう。

一方、仮想通貨や現金など出国税の対象外となる資産もあります。日本の非居住者になるとき、出国税の性質や節税方法を学んで事前に対策しましょう。

海外移住に加えて、オフショア法人を利用すれば、完全合法にて無税になります。オフショア法人なしに移住し、どこにも納税しないと脱税であるものの、適切な手順を踏めばどこにも税金を納める必要がありません。

なお海外移住節税では、「ネットや電話だけでビジネスが完結する」「外注先のみで仕事が回る(社員がいない)」などの条件は必要です。ただ、これを満たす場合は無税にできます。また年の半分以上を特定の国で過ごせば問題なく、日本が恋しいならもう半分を日本で生活するのも可能です。

このとき、仮に個人事業主をしているとして、年600万円以上の利益であればオフショア法人を利用して海外移住するメリットが大きいです。具体的な移住先の候補はフィリピンやマレーシア、ドバイ、ジョージアなどがメインです。

日本は異常なほど税金が高いです。そこで海外移住&オフショア法人により、合法的にビジネスや投資(仮想通貨など)の利益を無税にしましょう。