ある程度、儲かっている企業の経営者であれば「ステータスが上位のランクを味わいたい」と考えるようになるのが普通です。そうしたとき、一般人では手にできないものとしてリゾート会員権が存在します。

100万円以下のお手頃なものがあれば、数千万円するようなリゾート会員権まで存在します。こうしたものを個人で支払うのではなく、法人として保有できないか考えるのです。

それでは、こうした高級リゾート会員権を取得するときの費用は経費計上しても問題ないのでしょうか。法人会員として利用する場合、購入前はどのようなケースで損金化が可能になるのか事前に考えなければいけません。

そこで「リゾート会員権を用いた節税が可能なのかどうか」について解説していきます。

もくじ

エクシブやベイコート倶楽部、東急ハーヴェストを利用する

普通の人では利用できないホテルが世の中にはいくつも存在します。それでは、どのような人が利用できるかというと、それは富裕層になります。もっというと、リゾート会員権(そのホテルの利用権)を保有している人だけが活用できるようになっています。

こうしたものとして、エクシブやベイコート俱楽部、東急ハーヴェストなどが有名です。他にも、星野リゾートなどもリゾート会員権を発行しています。

もちろん同じ会社からリゾート会員権を購入するにしても、その種類や価格はさまざまです。「特定のホテルでしか利用できない」ことがあれば、一つのリゾート会員権でその会社が保有する、あらゆるホテルに対応できることもあります。

いずれにしても、普通の人では利用できない特別感を満喫できるのがエクシブやベイコート俱楽部、東急ハーヴェストなどのリゾート会員権を保有するメリットだといえます。また、リゾート会員権によっては海外のホテルについても適用できるというメリットがあります。

高級ホテルになるため、当然ながら宿泊料金は安いわけではありません。ただ、正規料金よりも圧倒的に安く宿泊できたり、会員でなければ利用できない施設に入れたりできます。

入会金は経費計上できず資産になる

それでは、実際にリゾート会員権を所有する場合は、どのように経費処理するのでしょうか。これについては、どのような場合であっても資産となると考えましょう。つまり、経費計上することができません。

リゾート会員権には種類があり、具体的には以下のようなものになります。

| ・共有制:オーナーズクラブ制 リゾート施設の所有権を会員だけで共有します。メインとなる方法であり、施設を所有するので不動産登記をします。 エクシブや東急ハーヴェストなどで導入されています。 ・預託制:メンバーズクラブ制 建物の所有権などはなく、「入会金+預託金」を支払うことで施設を利用できるようになります。預託金は退会時に返金されます。 |

これらのうち、どの種類であってもリゾート会員権を売却・退会などによって手放さなければ経費処理できないと考えましょう。

「建物の部分は減価償却できる」など、いろいろ取り決めは存在しますが、入会金や登録料を含め基本的に資産計上すると思えば問題ありません。

売却益や売却損が出たときの対処法

経費にできないリゾート会員権ですが、実際に売却または退会したときは経費計上することになります。

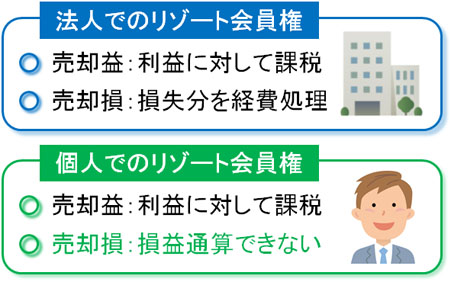

このとき、リゾート会員権を取得時よりも高値で売ることができた場合、売却益が出るようになります。個人でも法人でも、売却益が出たときはその分だけ利益として申告しなければいけません。

一方で取得時よりも低い金額で売却したとき、法人であれば損益通算として、売却損の分だけ経費計上することができます。

ただ、個人事業主や社長名義(個人)で加入している場合など、個人の所有物としてリゾート会員権を売り、取得時よりも金額が低く損失が出たとしても所得との損益通算はできません。

会社組織の場合、損失が出た分だけ売却損を計上できます。ただ、個人では売却損が出ても経費にできない以上、リゾート会員権については法人で所有するほうが有利になります。

ちなみにリゾート会員権は簡単に売ることができないという性質があります。単に退会するだけで処理が終わるのなら問題ないですが、共有制(オーナーズクラブ制)の場合だと「希望の値段で買ってくれる人が現れるのを待つ」などが必要になるため、売るときに面倒なことは事前に理解しておきましょう。

福利厚生や交際費で年会費を損金にする

資産になるために損金化できないリゾート会員権ですが、これはリゾート会員権の価値が時間経過と共に減っていくわけではないからです。そのため、リゾート会員権を購入したとしても節税にはなりません。リゾート会員権を購入しても法人税の額は減らないのです。

ただ、年会費については損金にすることができます。リゾート会員権の年会費は数万円とそれなりに高額なので、この費用を社長個人ではなく会社で負担してもらいましょう。

このとき、福利厚生費または交際費で計上するのが基本です。

・福利厚生費を活用する

社員のモチベーションアップに活用できる費用として福利厚生費があります。社長だけが利用するのではなく、全社員が平等に利用できるという条件は必要になるものの、福利厚生費として経費化が可能です。

役員など特定の人だけが実質的に利用できる状態であったり、家族経営の会社だったりする場合、福利厚生費として年会費を経費計上していると税務調査で否認されます。ただ、そうではなく社員全員が利用できる状態であり、実際に利用している社員がいる場合は確実に年会費を経費にできます。

しかし、リゾート会員権では利用日数に制限があることもあります。そうしたタイプの会員権だと福利厚生として利用しているという言い訳が難しくなります。

・交際費を利用する

ただ、一人社長であったとしても交際費を活用すれば年会費を損金算入して問題ありません。得意先を接待するときの費用が交際費であり、これにはリゾート会員権の年会費を含めることができるのです。

実際に得意先を招待してホテルのラウンジで何度も打ち合わせをしている場合であれば、年会費を経費にして問題ありません。必ずしも宿泊したり高級な飲食をしたりする必要はなく、ラウンジを何度か利用しているだけでも大丈夫です。

個人利用で給料に認定されないようにする

なお、当然ながら個人利用のためだけに利用している場合、法人契約で入会していたとしても給料として判定されるようになります。

例えば、福利厚生費として計上しているにも関わらず、実際には社長しか利用していない状況では否認されます。また、家族での利用がメインで接待のために利用していない場合でも否認されます。要は、現物支給(現金以外の方法で給料を支給した)と捉えられてしまうのです。

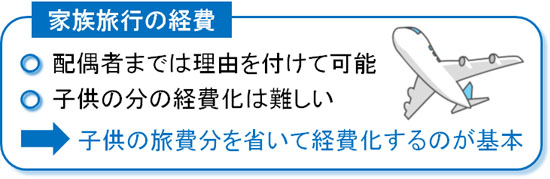

ただ、実際のところ家族旅行だけの利用であったとしても「得意先を接待した」ということにして交際費にする中小企業の社長がほとんどです。家族で宿泊する場合についても、「得意先との接待旅行のために家族で出向いた」と言うことができます。

注意点として、子供までいた場合はさすがに単なる家族旅行と認定されて経費にできません。接待旅行で連れて行っても問題ないのは、配偶者までが限界だと考えましょう。

もし家族旅行を経費にしたい場合、子供の旅費分は省いた状態で経費計上するようにしましょう。そうしなければ、ビジネス目的(接待)のためにリゾート会員権を活用したという言い訳が難しくなります。

リゾート会員権の会計処理を理解するべき

法人の場合、リゾート会員権を会社で取得したとしてもその分は資産になるだけであり、経費にすることができません。「入会金などの費用は資産になり、手放して売却損(または売却益)が確定するまで経費処理できない」と覚えておくといいです。

細かい税計算は顧問税理士に依頼すれば問題ないものの、こうした会計処理になるのでリゾート会員権では節税できないことを理解しましょう。

ただ、個人事業主のように法人化していない人だったり、社長個人で加入する場合だったりするケースに比べると法人加入のほうが税負担を軽減できるのは確かです。高額な年会費を問題なく経費にできるからです。

富裕層が保有するものがリゾート会員権です。ただリゾート会員権の種類によっては、利用に制限があったり特定のホテルしか利用できなかったりすることはよくあります。売るときも時間が必要です。そのため、実際にリゾート会員権を保有する場合は計画性をもったうえで実施するようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。