快適な仕事環境を保つためには、普段から掃除を継続しなければいけまさせん。このとき、事務所の掃除を自ら行う人は少なく、清掃業者に依頼することはよくあります。こうした費用について、正しく経費にしなければいけません。

また、同時に掃除機や清掃用品などを購入することがあります。これらも損金計上しなければいけません。

場合によっては、自宅兼事務所の掃除やハウスクリーニングを外部に依頼することがあるかもしれません。こうしたプライベートに近い費用についても、方法によっては問題なく経費にすることで節税できます。

そこで、ここでは清掃代・ハウスクリーニングや掃除機費用を損金計上するときの考え方について解説していきます。

もくじ

事務所の掃除費用は経費にできる

個人事業主や法人を含め、ビジネスをするときは事務所が必要です。このとき事務所の清掃費用については、無条件で全額を損金化できます。

事務所について、社員が掃除するのは圧倒的に非効率です。掃除の時間分についても高い給料を支払わなければいけません。そのため、清掃業者に掃除を依頼するのが基本です。実際、大企業の場合はどの会社も定期的に清掃会社のおばちゃんが出入りしています。

事務所がキレイでなければ仕事がはかどりません。そのため、事務所の清掃代はすべて経費になるのです。

もちろん、事務所とはいっても場合によっては工場など規模が大きくなることもあります。そうした場所の掃除費用についても全額損金です。

清掃用具・掃除機も経費になる

ただ、実際に清掃業務を依頼するときに必ず必要になる物品があります。それは、清掃用具・掃除機です。これらがなければ掃除はできません。すべて清掃業者が用意してくれるのであればいいですが、掃除道具をこちら側で用意しなければいけないケースは多いです。

そうしたとき、きちんと事務所を掃除してもらうために以下のような清掃用具を揃えなければいけません。

そのため、こうした掃除道具や掃除機を含めて購入費用を経費にして問題ありません。これらがなければ、事務所の衛生環境が悪いままなので経費にできるようになっているのです。

自宅兼事務所の清掃費用・ハウスクリーニング代も経費

なお、会社オフィスの清掃代をすべて経費にできるのは、わりと容易に想像できます。それでは、自宅の清掃代についてはどうなのでしょうか。例えば、ハウスクリーニングを依頼するケースなどです。

あなたが不動産経営者(大家)なのであれば、賃貸物件のハウスクリーニングが収益向上に直結するので「すべて経費にできる」と分かります。ただ、不動産の大家ではなく単に自宅として住んでいる場所の清掃費用・ハウスクリーニング代を経費にしたいと考えるのは普通です。

これについては、法人経営者に限らず個人事業主・フリーランスであっても自宅の清掃費用やハウスクリーニング、掃除機代を経費にできます。

例えば、私は会社経営者ですが家でも仕事をしているため、自宅兼事務所として役員社宅を借りています。ただ、私は自分で掃除をするのが非常に面倒なため、自宅ではありますが掃除のおばさんに2週間に1回の割合で清掃を依頼しています。

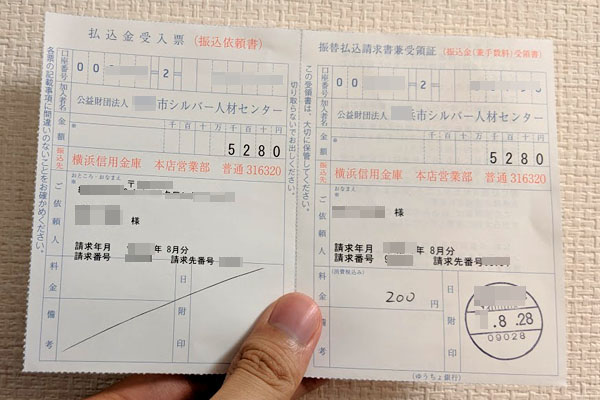

以下のように、清掃費用として実際にお金も支払っています。

こうしたお金について、さすがに全額経費にすることはできません。自宅兼事務所とはいっても、キッチンやベランダなどの清掃も含まれるのは容易に想像できるため、どうしてもプライベート利用の支出が出るようになります。

そこで、家の事務所部分とその他の部分について案分しましょう。ただ、実際のところ計算は面倒なので半分損金にするといいです。

個人事業主・フリーランスや法人経営者を含め、個人支出のうち仕事も含まれるものについて、半分までなら一般的に無条件で経費にすることができます。

また実際のところ、自宅の中で「仕事スペース」と「その他のスペース」を比べたとき、仕事スペースのほうが圧倒的に狭いのが大半です。そのため、何も考えずに支出額の半分を経費にすれば問題ありません。

仕訳での勘定科目はどうなるのか

なお、経費にするときは個人事業主・フリーランスや法人を含め記帳する必要があり、仕訳をするようになります。このとき、勘定科目はどのようになるのでしょうか。

損金計上するとき最も重要なのは、ここまで述べた「経費になるかどうか」「どの割合で損金化して問題ないのか」になります。これさえしっかり認識していれば、たとえ利用する勘定科目が違っていても特に問題は起こりません。

お金を支払っている事実は変わりませんし、経費になるかどうかの判断基準さえ正しければ利益の金額(=納税額)は変わらないからです。

ただ、それでも一般的にどのような勘定科目を用いればいいのか理解しておくことは重要です。このとき、以下の3つを利用することが多いです。

- 雑費

- 福利厚生費

- 外注費

それぞれの考え方について確認していきます。

雑費、福利厚生費、外注費の勘定科目で落とす

個人事業主・フリーランスや法人が清掃費用を支払うとき、以下のようにして勘定科目を使い分けるといいです。

・費用の少ないときは雑費

まず、清掃用具の購入など出費が少ない場合は雑費の勘定科目を用いるようにしましょう。掃除機の購入費用なども雑費で問題ありません。細かい製品を買うときは雑費になります。

ちなみに、このときは「消耗品費」の勘定科目を使ってもいいです。10万円以下の製品についてはすべて消耗品になります。雑費と消耗品費については、どちらを活用しても特に問題ありません。

・社員がいるなら福利厚生費

一方で製品を購入するわけではなく、清掃業者へ依頼することもあると思います。この場合、事務所をキレイにすることで社員の満足度が向上することになります。そのため、福利厚生費を利用して経費計上します。

福利厚生は社員全員が平等に受け取れるという条件があります。この点、事務所の掃除費用は全員にとってメリットがあるので福利厚生費で問題ありません。

・外注費なら特に考えなく利用できる

ただ、家族経営の会社は福利厚生を使えませんし、工場内や浄化槽など特殊な洗浄であれば福利厚生とはいえません。そうしたとき、外注費を活用しましょう。

個人事業主や法人を含め、業者に外注することはよくあります。外注の内容は清掃でも問題ないため、外注費として仕訳作業をしましょう。

衛生管理費は万能となる

なお、こうした仕訳内容を考えるのが面倒な場合、「衛生管理費」という勘定科目も存在します。あまり一般的な勘定科目ではないですが、「清掃に関わる費用はすべて衛生管理費に入れる」ようにできます。

衛生管理費は一般的にごみ処理費用で用いられます。例えば飲食店の場合、大量のごみが出るようになるため、テナントごとに契約したり専門業者に依頼したりします。このときのごみ処理費用を衛生管理費として計上するのです。

ただ、こうした環境衛生に関わる費用は他にもあります。

- 清掃業者への依頼

- ハウスクリーニング

- 掃除用品の購入

- ガラス清掃

- 害虫駆除

こうした環境衛生を保つために使う支出はすべて、衛生管理費で処理して問題ありません。どの勘定科目を利用するのか考えるのが面倒な場合、掃除や環境衛生に関わる費用については衛生管理費を利用してもいいです。

個人事業主や法人として経費処理を行う

人間が会社オフィスで活動したり、自宅に住んだりしていると必ず汚れてくるようになります。このとき掃除をせず、汚い環境を放置していると仕事の能率が上がらず、結果としてビジネスに支障が出てくるようになります。

そのため、事務所などビジネスで必要な場所の清掃費用はすべて経費にできます。また自宅兼事務所については、半分まで損金計上して問題ありません。

このとき利用する勘定科目については、「雑費」「消耗品費」「福利厚生費」「外注費」を利用するといいです。または考えるのが面倒な場合は衛生管理費を利用しましょう。

重要なのは、仕訳するときの勘定科目は適当でもいいということです。間違えていたとしても特に指摘されることはありません。それよりも、経費にできるかどうかのほうが大切なので、確定申告前や決算前に正しく経費計上できるかどうかを理解したうえで経費に計上し、節税するようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。