経営状況を改善するためには、あらゆる無駄を排除しなければいけません。これらの無駄として、不必要な経費や税金があります。これらをカットするだけで、大幅に経営状況が改善されます。

一般的な知識として、経費を多くすれば法人税や消費税が減り、節税になることが知られています。ただ無駄な経費を出すのは意味がなく、むしろ大幅に損をします。そこで、すべての経営者がコストカットしなければいけません。

ただ固定費削減によって経営状況が改善されると、同時に無駄な税金も高額になります。そこで税金対策を行う必要があります。コスト削減と節税はセットだといえます。

それでは、どのようにして経費削減と税金対策を同時に考えればいいのでしょうか。ここでは、経費削減と節税に関するバランスや考え方について解説していきます。

もくじ

節税と無駄遣い(経費の乱用)を区別するべき

節税というと、多くの経費を使うことだと考える人がいます。ただ、何も考えずに経費を使うことは節税ではなく無駄遣いです。無駄遣いほど、経営をするうえでダメな経営判断はありません。

確かに経費を使えば、その分だけ法人税や消費税は減ります。そのため節税したと勘違いしますが、それ以上に手元の現金が減っていることに着目しなければいけません。

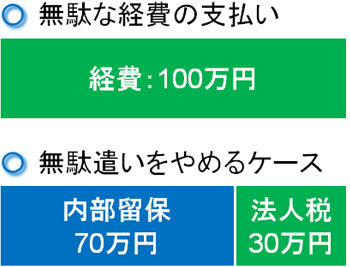

例えば100万円の利益があるとき、必要ないものに100万円を出せば、100万円がそのまま消えます。一方で100万円を残せば、法人税率が約30%だとすると、30万円が税金で消えて70万円を内部留保できるようになります。

無駄遣いすると100万円が消えるものの、税金を支払う場合だと、手元に70万円が残ります。どちらが経営として優れているかというと、当然ながら70万円を手元に残しているケースだといえます。

意味なく経費を使うのは節税ではありません。それよりも、利益を残すことで税金を支払ったほうがいいといえます。

内部留保よりも節税が大原則

それでは、内部留保をすればいいのかというと、そういうわけではありません。あくまでも意味のない経費の無駄遣いがダメなのであって、たくさん利益を残して高額な税金(コスト)を支払う経営者も二流だといえます。

そこで内部留保ではなく、節税を選択しなければいけません。

・将来の貯金や個人へのお金の還流が税金対策

節税というのは、要は貯金であったり、社長個人へのお金の還流だったりすること指します。例えば、節税では利益の繰り延べが頻繁に行われます。倒産防止共済や法人保険にお金を支払い、経費を作ることで将来に取っておくのです。お金が必要になったとき、解約すれば支払ったお金が戻ってきます。

なぜ、こうした利益の繰り延べをするのでしょうか。それは将来、設備投資が必要になったり、赤字に陥って資金が必要になったりするときに備えて取っておくためです。

こうしたお金を内部留保で用意する場合、法人税や消費税が引かれた後のお金で何とか準備しなければいけません。一方で利益の繰り延べをして簿外資産(貯金)を作っておけば、税金がまったく引かれていないお金を会社に戻せるようになります。その後、必要な設備投資が可能です。

また節税では、「ほぼ税金を課せられずに会社から個人にお金を流す方法」が存在します。個人に給料を支払うとき、通常では社会保険料や所得税、住民税を課せられます。これらなしに、社長に会社のお金を還流できるのです。そうすれば個人資産を増やせますし、会社が危機のときは社長個人から会社にお金を貸すこともできます。

同じように経費を利用して会社のお金を減らすにしても、節税と無駄遣いはまったく性質が違うことを理解しましょう。

固定費削減で変動費になり、資金繰りが改善される

これらを理解したうえで、固定費削減を積極的に行うといいです。ビジネスをしていると無駄な経費が出てきます。これらのコストについて、積極的に経費削減を実施することで無駄遣いを減らすのです。

これが節税の場合、法人であれば可能な節税策は無数にあるため、それによって無駄な税金をゼロにできるのは普通です。

同じように経費削減の場合、法人や個人事業主にとって可能なコスト削減は多いです。一例を挙げると、以下のような経費削減が可能です。

- 電気代削減

- 損害保険料の削減

- 外注化による固定費削減

- 人件費・残業代の見直し

主要な削減方法を載せましたが、これらを実施するだけで1~2ヶ月後に月で数百万円レベルのコスト削減が可能になるのは普通です。また1年など時間をかければ、数千万円レベルでの経費削減を実現できます。

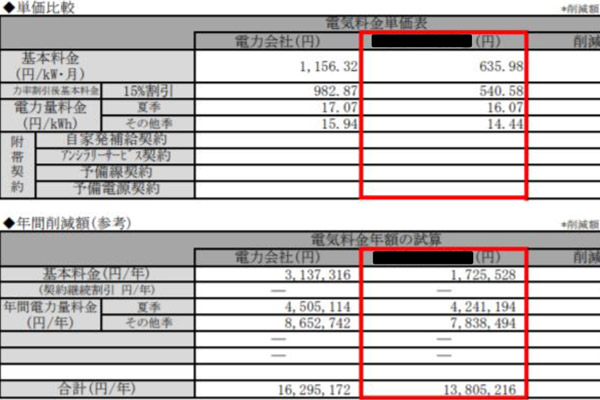

例えば電気代削減であれば、電力会社の見直しによって一瞬にして電気代を10~30%(平均15%)減らすことができます。以下はビル一棟(地上5階、地下1階)をもつ大家が電気代削減をしたときの最終見積もりです。

この大屋の会社の場合、電気代は年間で1629万5172円でした。そこで利用する電力会社の見直しをした結果、年間で約249万円の削減に成功しました。どれだけの電気量を利用する業態なのかによって削減金額は異なりますが、このように一つの対策だけであっても高額なコスト削減が可能になります。

さらには社会保険料や固定資産税の削減まで行えば、手元に大きなお金が残るようになります。

ただ、こうして経費削減するとその分だけ利益が増えます。増えた利益については、前述の通りそのまま放置しておくのではなく、積極的に税金対策するようにしましょう。経費削減と節税はセットであり、両方を同時に行うからこそ経営状況が改善されるようになります。

商品・サービスの質に影響しないのがコスト削減

なおコスト削減というと、以下のような対策をするのが経費を削減する方法だと勘違いしている人が非常に多いです。

- クーラーの温度を上げる(暖房の温度を下げる)

- 電気をこまめに消す

- コピー用紙の両面を使う

ただ、これらは重要なコスト削減の方法とはいいません。確かに多少は経費を下げることができるかもしれません。ただ空調の温度を調節すると、社員やお客さんの満足度を下げてしまい、むしろ生産性が悪くなる可能性があります。

また電気をこまめに消したり、コピー用紙の両面を利用したりしたとしても、コスト削減効果は薄いです。

そうではなく、商品・品質に影響しないようにコスト削減を行い、さらには年間で大幅な経費をカットできる方法でなければ意味がありません。例えば、損害保険料の削減や先ほど説明した電力会社の見直しによる電気代削減などであれば、特に労力は必要ありません。

仕事の外注化や残業代の削減については労力が必要なものの、会社によっては年間で数千万円レベルの経費削減が可能です。本来、コスト削減とはこのように威力が大きいものでなければいけません。

一般的な税理士は経費削減や節税アドバイスがない

それでは、これらコスト削減や税金対策は誰に依頼すればいいのでしょうか。多くの人は「税理士が節税に詳しいのでは」と考えます。

ただ、税理士はこれらコスト削減や税金対策について多くの場合は無知です。どのようにすれば、正しい方法によって経費削減できるのか理解していません。

例えば電気代削減では、あなたの地域に対応している50~100社ほどの電力会社に対して競争入札をかけることで、最安値を出すことができます。損害保険についても、専門の会社を通すことで10~60%の割引が可能です。

また社会保険料を削減する方法としては、税理士ではなく社労士の範囲になるので、当然ながら税理士はやり方を理解していません。

それだけでなく、節税についても税理士は無知です。彼らは正確に会計の計算をする方法は理解しているものの、「無税に近い形で会社から社長個人にお金を移す」「効果的な方法で利益の繰り延べを行い、帳簿に載らない会社の貯金を作る」などの方法をほとんど知りません。

こうしたコスト削減や税金対策については、一般的な税理士に依頼しても意味はなく、経費削減や節税の両方に精通している専門家に依頼するからこそ実現できます。

銀行融資が必要な場合はバランスを考えて節税

なお、法人や個人事業主の場合は銀行融資が必要になるケースも多いです。その場合、コスト削減を積極的に推し進めることで高額な利益を出すことができます。すべての人にとって、商品・サービスの質を落とさずに固定費削減することは必須だといえます。

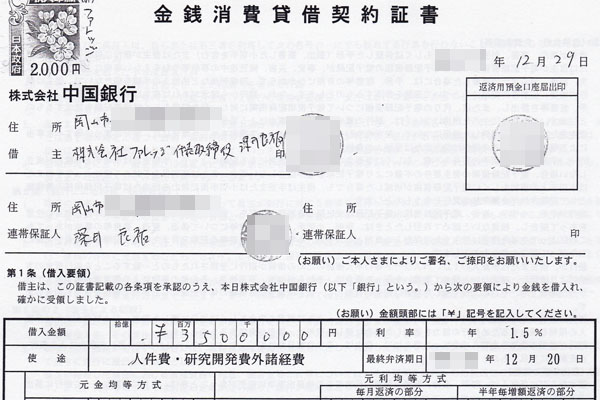

一方で節税については、銀行融資が必要な場合はやりすぎに注意しなければいけません。銀行では決算書が重要になるからです。

ただ、無駄遣い(経費の乱用)による節税をしていないのであれば、大幅な節税をしたとしても銀行融資はそこまで大きな影響はありません。私についても過去に何度も銀行融資を受けていますが、問題なく借入できています。

理由は単純であり、「業績が悪い場合の決算書」と「節税をしている決算書」では様子がまったく異なるからです。

例えば法人保険による節税を積極的にしている場合、保険積立金が多くなり、これが決算書に反映されます。つまり、どれだけ利益の繰り延べによって貯金しているのか決算書を見ればすぐに分かります。また役員報酬をたくさん出している場合、赤字であっても儲かっていると誰でも理解できます。

つまりきちんと利益を出し、儲かっている会社が節税をした結果として最終的な儲けが少ない状態であれば、何も問題ないといえます。事実、私の会社は節税しまくっているものの、実際には高利益体質のため、前述の通り問題なく銀行借入できています。

銀行融資で重要なのは赤字かどうかではなく、「どのような理由によって利益が少なくなっているのか」だといえます。

コスト削減と税金対策の両方を行う

儲かる会社を作るとき、多くの経営者は売上に着目しがちです。ただ、本来はそれだけでは不十分です。法人経営者や個人事業主はコスト削減と税金対策の両方を行うようにしましょう。そうしなければ、正しくお金を残すことはできません。

そうしたとき、節税と無駄遣いはまったく異なります。そこで無駄を省き、積極的にコスト削減をしましょう。そうすれば、会社に大きな利益が残ります。

ただ経費削減によって出た利益をそのまま放置してはいけません。あとで高額なコスト(税金)を課せられるからです。そこで節税を積極的に行い、簿外資産(貯金)を作ったり、社長個人にほぼ税金なしで合法的にお金を還流させたりするようにしましょう。

コスト削減と税金対策はセットだといえます。そこで一般的な税理士ではなく、両方に精通した専門家に依頼することで、正しく固定費削減と税金対策を行うようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。