オフショア法人を活用することで、高額な海外節税をすることができます。そうしたオフショア地域の中では、ぼちぼち有名な国としてセーシェルがあります。ケイマン諸島やBVI(イギリス領ヴァージン諸島)のように超有名というわけではないですが、それなりに名が知られているタックスヘイブンです。

タックスヘイブン(オフショア)であるセーシェルで法人設立をすることによって、ほぼ無税にて多くのお金を手元に残すことができます。

ただ、セーシェル法人を立ち上げれば無条件で高額な海外節税が可能になるわけではありません。きちんとした手順を踏む必要があります。

そこでセーシェル法人を利用することによって、どのように海外節税を行えばいいのか解説していきます。

もくじ

アフリカの東にあるセーシェル

まず、セーシェル法人とは何なのでしょうか。セーシェル法人とは、セーシェルという国で設立できるオフショア法人を指します。

セーシェルがどこにあるかというと、アフリカ大陸の東に位置する国です。地図でいうと、以下の場所になります。

アフリカとはいっても、アフリカ大陸とは大きく距離が離れています。アフリカというと、治安が悪く発展途上国というイメージがあります。ただセーシェルについてはキレイな海が広がるリゾート地であり、治安はよく、一般的なアフリカのような国ではありません。

またタックスヘイブンであるため、島は小さく人口は少ないものの、非常に多くのお金が集まる国でもあります。

法人設立での法人税ゼロのメリット

なぜ、多くの人がセーシェル法人を設立するのでしょうか。それは、法人税がゼロだからです。セーシェル国内でビジネスをする場合は法人税が存在するものの、セーシェル以外でビジネスをして収益を得る場合、法人税率ゼロと決められています。

法人税率はゼロであるものの、セーシェル法人を設立する場合は登記費用や維持費(更新費用)が必要になります。これらの維持費用は年間30~35万円ほどと格安なので、それ以上の支払いはありません。このとき支払う維持費が、実質的な法人税となっています。

またセーシェル法人の場合、以下のような特徴があります。

- 株主と役員は1名以上で設立可能

- 外国人だけの役員で登記できる

- 決算や税務申告の義務がないため、財務諸表を政府に提出しなくてもいい

- 取締役会の開催義務がない

セーシェルには20万件以上の法人が登記されています。これは、それだけセーシェル法人の設立メリットが優れているからです。

実際、法人税がゼロというだけでなく、決算書を作る必要がありません。通常だと税理士に依頼して決算書を作り、税務署へ提出する必要があります。ただ、こうした手続きが不要なのです。

口座開設はマイナーな国で行う

それでは、どのようにしてビジネスに必要な口座開設をすればいいのでしょうか。法人税の面で非常に優れるオフショア法人については、その他の国で口座開設をするのが一般的です。つまりセーシェルで法人口座を作るのではなく、別の国で法人口座開設をするのです。

以前であれば、香港やシンガポールなどのタックスヘイブンで口座開設が可能でした。ただ、いまはオフショア法人の銀行口座開設が非常に厳しくなっており、香港やシンガポールでの口座開設は不可能になっています。

ネット検索すれば、「香港でオフショア法人の口座開設が可能」となっていることがあるかもしれません。ただ、かなり古い情報であり、いまは不可能です。

そこで、マイナーな国を利用するのが一般的です。金融規制のゆるい国を使ってセーシェル法人の口座開設をするのです。アジアには名前があまり知られていない小国が非常にたくさんあり、米ドルでの銀行口座を開設するのです。

ただアジアの小国とはいっても、現地で1番や2番目に大きい銀行を利用します。そのため、倒産については心配しなくてもいいです。

ケイマン法人やBVI法人など、有名なタックスヘイブンのオフショア法人だと、どの国も口座開設は厳しいですが、セーシェル法人であれば可能です。

日本の非居住者になるのは必須

なおオフショア法人設立で節税するときすべてに共通しますが、必ず日本の非居住者になる必要があります。つまり、セーシェル法人を設立しただけではまったく節税になりません。

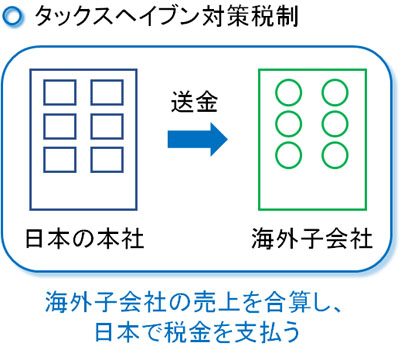

日本にはタックスヘイブン対策税制が存在します。これは、「日本に住んでいる人の場合、海外会社の売上・利益についても合算して日本で納税義務を生じる」という制度です。つまり、いくらセーシェル法人を設立して海外にお金を逃がしたとしても、税金はすべて日本で支払わなければいけません。

そのため、セーシェル法人を用いた節税を実現するためには必ず日本の非居住者になる必要があります。アジアやヨーロッパ、アメリカを含めてどこでもいいので、海外に住む必要があるのです。

日本に住みながらセーシェル法人を用いた海外節税をするのは不可能なので、これについては必ず事前に理解しましょう。

リタイアメントビザと組み合わせる

ただ海外に住むためには事前に準備をしなければいけません。具体的には、ビザを取得する必要があります。「この国に住んでもいい」という許可証がビザです。そこでセーシェル法人を設立すると同時に、住みたい海外の国についてビザを取りましょう。

このときセーシェルに住むことを考える人はまずいません。セーシェル法人はあくまでもタックスヘイブンとして利用するだけであり、海外に住むのはどこか別に国になります。そこで、あなたが好きな国を選ぶのです。

またビザを取得するとき、一般的にはリタイアメントビザを利用します。本来はリタイア(退職)した人が取得するためのビザですが、特に年齢制限を設けていないリタイアメントビザは多く、若くても取得できるケースが多いです。

例えばアジアであれば、以下の国はリタイアメントビザを取得しやすいことで有名です。

- タイ

- フィリピン

- マレーシア

もちろん他の国でも問題ないですが、国によって取得要件が大きく異なるため、これについてはあなたが独自で調べるようにしましょう。

閉鎖するときは必ず手続きをするべき

またセーシェル法人を立ち上げるとき、閉鎖するときについても視野に入れましょう。節税するための法人であるため、「日本に帰国し、住む必要が出てきた」などの場合だと、セーシェル法人を保有し続ける意味がなくなってしまいます。維持費だけがかかってしまうのでむしろオフショア法人の存在が荷物になります。

このとき、閉鎖するときについても費用がかかります。30万円以上の費用にはなりますが、必ず支払うようにしましょう。

維持費や閉鎖費用の支払いをしない場合、法人登記は自動的に削除されるものの、未払いのお金についてはずっと残り続けるようになります。タックスヘイブンの国にそうした情報が残り続けるのはデメリットが大きいため、必要なくなったときは必ず閉鎖するのが無難です。

なお、閉鎖するためには3ヵ月ほどの時間がかかります。そのため、前もって閉鎖手続きを行うために代理店に連絡するようにしましょう。

タックスヘイブンのセーシェル法人で節税する

世界には法人税ゼロの国がいくつもあります。その一つがセーシェルであり、法人税率ゼロの国です。必要なのは維持費だけであり、決算報告が不要などメリットは大きいです。

ケイマン諸島やBVI(イギリス領ヴァージン諸島)ほど有名なタックスヘイブンではありません。ただそこまで有名ではないために、いまでも問題なく法人口座開設が可能です。BVI法人はどの国でも口座開設が難しいですが、セーシェル法人なら可能なのです。

ただセーシェル法人を利用して海外節税をする場合、必ず日本の非居住者にならなければいけないことは理解しましょう。日本に住みながらの節税はできません。

これらがセーシェル法人を利用したタックスヘイブンでの節税法になります。超高額な節税を可能にするのがセーシェル法人であるものの、正しい使い方を理解しましょう。

海外移住に加えて、オフショア法人を利用すれば、完全合法にて無税になります。オフショア法人なしに移住し、どこにも納税しないと脱税であるものの、適切な手順を踏めばどこにも税金を納める必要がありません。

なお海外移住節税では、「ネットや電話だけでビジネスが完結する」「外注先のみで仕事が回る(社員がいない)」などの条件は必要です。ただ、これを満たす場合は無税にできます。また年の半分以上を特定の国で過ごせば問題なく、日本が恋しいならもう半分を日本で生活するのも可能です。

このとき、仮に個人事業主をしているとして、年600万円以上の利益であればオフショア法人を利用して海外移住するメリットが大きいです。具体的な移住先の候補はフィリピンやマレーシア、ドバイ、ジョージアなどがメインです。

日本は異常なほど税金が高いです。そこで海外移住&オフショア法人により、合法的にビジネスや投資(仮想通貨など)の利益を無税にしましょう。