個人が行える節税策としては、不動産投資が税金対策の王道となっています。特に会社経営者や医師(開業医・勤務医)などの富裕層にとって不動産投資は人気になりやすいです。

このとき個人での節税としては、どうしても所得税・住民税の税金対策になりやすいです。これら個人に課せられる税金を抑えることにより節税するのです。そうしたとき、不動産購入によって発生する減価償却によって税金を大きく減らすことができます。

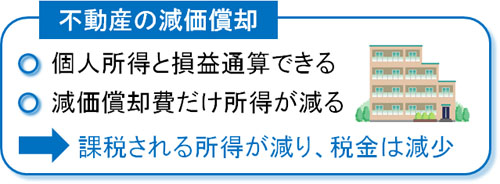

不動産購入によって赤字が出れば、その分だけ損益通算によって所得税・住民税を減少できるようになっています。

ただ、庶民レベルのサラリーマンなどでは節税対策にならないどころか損をします。あくまでも富裕層に有効な税金対策だといえます。そこで、なぜ富裕層しか意味がないのかを含め、不動産投資での減価償却を用いた税金対策について解説していきます。

もくじ

赤字での損益通算によって個人の所得税を減らすメリット

税金の中でも、所得税や住民税は減らすことが難しい税目の一つです。会社による法人税ならわりと簡単に減らせるものの、個人に課せられる税金は減らしにくいのです。

ただ、個人でマンションやアパートなどへ不動産投資し、賃貸マンションオーナーになって赤字を計上すれば、大きな節税効果を得られるようになります。不動産運用によって赤字が出た場合、損益通算によって赤字の分だけ所得税・住民税を減額できるようになっているからです。

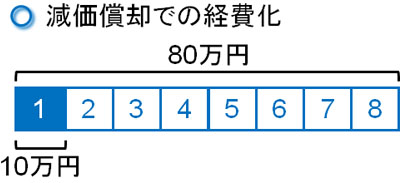

ただ、高額な買い物だと減価償却費を計上することになります。例えば会社で80万円の製品を購入し、耐用年数が8年だと毎年10万円ずつ経費化していくことになります(定額法の場合)。

- 80万円 ÷ 8年 = 10万円

これと同じように、不動産も高額な買い物になるので減価償却していくようになります。例えば富裕層が不動産を購入し、1億6,000万円で建物を取得したとします。この場合、仮に8年で減価償却が終わるとすると、年間の減価償却費は2,000万円です。

- 1億6,000万円 ÷ 8年 = 2,000万円(年間の減価償却費)

富裕層では年間所得が多い場合、半分が税金となります。そのため毎年2,000万円を損益通算によって課税所得から省けるようになります。

半分が税金となる経営者や医師などの富裕層の場合、2,000万円もの損益通算ができると、合計で毎年1,000万円もの所得税・住民税を省けるようになります。

- 2,000万円 × 50%(所得税・住民税の税率) = 1,000万円

8年が経過した場合、節税できる合計金額は「1,000万円(節税額) × 8年 = 8,000万円」にもなります。高額所得者は税率が異常なほど高いため、不動産投資によって減価償却費を計上することで個人の税金を減らせるのです。

数年後に賃貸マンション・アパートを売り、譲渡所得で計算する

ただ、不動産投資では高額なお金を出すことになります。そのため、確かに納める税金は減ったものの、それ以上に支出が多くなってしまっては意味がありません。今回の場合、確かに8年経過時点で8,000万円の税金は減りましたが、建物購入費用の1億6,000万円の現金が出ており、トータルで大きなマイナスです。

そこで、不動産を購入した数年後に売ることを考えます。節税後に不動産を売却すれば、個人でのお金を増やせるようになります。

不動産を売るとき、譲渡所得で計算することになります。この譲渡所得は分離課税となり、役員報酬や給料での最高税率55%とは別に個人での所得税・住民税を計算するようになっているのです。不動産投資で富裕層が節税できるのは、不動産の譲渡所得が認められていることが大きいです。

具体的には、以下のような税率となります。

- 短期譲渡所得(保有期間5年以下で売却):税率39%

- 長期譲渡所得(保有期間5年超で売却):税率20%

この通り、5年以下の保有で不動産を売ると譲渡所得が非常に高くなっています。そのため、5年超を保有した段階で不動産を売却するのが基本です。5年超であれば、不動産売却によって得た利益のうち、20%の所得税・住民税を支払うだけで問題なくなっています。

減価償却費を含めた売却益を計算し、確定申告する

注意点として、売却益(売却損)を計算するときはそれまで計上した減価償却費を含めるようにします。例えば減価償却がすべて終わった後、1億6,000万円の建物を1億2,000万円で売るとします。そうなると、以下のように売却損となるように感じます。

- 1億2,000万円(売値) - 1億6,000万円(買値) = -4,000万円

ただ、それまで計上した減価償却費を加えて売却益を出します。そのため、減価償却がすべて終わっている場合だと以下のような売却益となります。

- 1億2,000万円(売値) + 1億6,000万円(減価償却費の合計) - 1億6,000万円(買値) = 1億2,000万円

減価償却費を計上して節税するにも関わらず、売却益の計算では「それまでの減価償却費を含めて課税され、所得を計算する」となると、まったく節税できないように思えます。ただ、前述の通り5年超保有しての不動産売却だと譲渡所得20%で計算して問題ありません。

そのため、今回だと売却益1億2,000万円の20%に対して税金がかかり、所得税・住民税は2,400万円となります。

- 1億2,000万円 × 20% = 2,400万円

今回の内容をまとめると、1億6,000万円の物件を購入して減価償却費を計上し、合計で8,000万円の無駄な税金を削減しています。

一方で1億6,000万円の物件を1億2,000万円で売るとき、譲渡所得として2,400万円の税金が発生します。また、1億6,000万円を1億2,000万円で売却するため、差額の4,000万円だけ損をしています。そのため、出ていくお金は6,400万円です。

- 2,400万円(譲渡所得での税金) + 4,000万円(不動産売却での損失) = 6,400万円

8,000万円の税金を抑え、その代わりとして6,400万円のお金が出ていきます。その差(1,600万円)の分だけお金が手元に残るため、こうした仕組みで不動産を運用し、確定申告すると大幅な節税が可能になります。

・賃貸マンションやアパートの収益分だけプラスになる

ただ、今回は賃貸マンションやアパートとして人に貸し出すときの収益がゼロの場合で計算しています。そのため実際には家賃収入が入るため、個人の手取りはより大きくなります。

経営者や医師などの富裕層だと、よほどダメな不動産投資でなければ得をすることになります。これは「たとえ賃貸マンション・アパートへ投資して稼げなかったとしても、節税メリットによって不動産投資をしていない状態よりも大きくお金を残せる」ためです。

利回りが非常に低くても問題ないのは、高額所得者だと個人での納税額が非常に高くなっており、税金対策での効果が大きいからなのです。

高額所得者ではないサラリーマンはリスク・デメリットが大きい

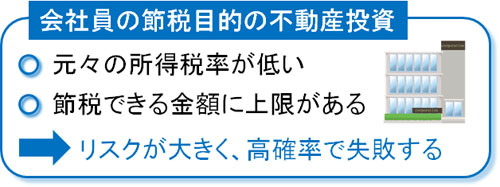

一方で普通のサラリーマンが節税目的で不動産投資をする場合、100%の確率で失敗するのでやめたほうがいいです。

サラリーマンの場合、会社経営者や医師(開業医・勤務医)のように高額所得者でない人が大半です。年収1,000万円のサラリーマンでさえほぼ存在しません。

また、減価償却費による赤字を計上するとはいっても、損益通算で減らせる金額は課税所得分となります。しかも、課税所得が減るほど税率も低くなるため、年収1,000万円以下の人が先ほどと同じ節税スキームを利用したとしてもあまり所得税を減らすことができず、むしろ支出が大きくなって損をします。リスクしかなく、デメリットが大きいのです。

所得税・住民税を減らせるメリットにより、そこまで利回りが高くない不動産を購入しても問題ないのは、元々の納税額が異常なほど高い富裕層だからこそ意味があるのです。少なくとも年収2,000万円以上でなければ効果はありません。

サラリーマンが副業などで不動産投資をする場合、節税効果を期待するのではなく、賃貸経営による家賃収入を目的に行う必要があります。そうでないと、不動産投資での失敗リスクが非常に高くなります。

新築だと賃貸マンション・アパートの耐用年数が長い

それでは、高額所得者であれば、どのようなマンション・アパート経営でも問題ないので投資をすればいいのかというと、当然ながらそのようなことはありません。これについては、耐用年数の短い不動産を購入するようにしましょう。

不動産は法律によって耐用年数が既に決められていますが、新築の賃貸不動産だと耐用年数が非常に長くなっています。以下のように設定されているのです。

- 鉄筋コンクリート(RC):47年

- 重量鉄骨:34年

- 木造:22年

例えば1億円で新築の木造アパートの建物を建築した場合、1年で約454万円しか減価償却費を計上できません。

- 1億円 ÷ 22年 = 約454万円

非常に少ない金額しか減価償却費で作ることができず、不動産所得を赤字にすることが非常に難しくなります。むしろ、賃貸収入が入る分だけ簡単に黒字になります。

また、新築だと建物の値下がりが激しくなります。中古であれば経年劣化での値下がりを抑えられるものの、日本では人が住んだ瞬間(新品から中古になった瞬間)に価値が大幅に下落するため、売却時は安い金額で売らなければいけません。

そのため節税メリットを受けられず、一般的な不動産投資と同じように利回りが低ければ大損します。新築だと節税できず、富裕層が考える不動産投資ではデメリットが大きいのです。

中古不動産の購入・買い替えで運用するのが正しい節税

そこで、中古の賃貸マンション・アパートを必ず購入するようにしましょう。中古であれば、耐用年数が短くなっています。

どれくらいの耐用年数かというと、既に法定耐用年数を超えている物件だと以下の計算式で算出します。

- 償却年数 = 法定耐用年数 × 0.2

例えば木造住宅の場合、耐用年数は22年なので、築年数22年以上の物件だと「22年 × 0.2 ≒ 4年」で減価償却していきます。新築だと22年もかけて減価償却していきますが、中古であれば4年で問題ないのです。

また、耐用年数が過ぎていない場合は以下の計算式で減価償却の期間を算出します。

- 償却年数 = (法定耐用年数 - 経過年数)+ 経過年数 × 0.2

例えば鉄筋コンクリート(RC)の耐用年数は47年ですが、30年が経過している場合の減価償却期間は「(47年 - 30年) + 30年 × 0.2 = 23年」となります。

いずれにしても、中古だと減価償却期間が短くなり、その分だけ損益通算できる不動産所得での赤字金額が大きくなります。賃貸経営で赤字を計上し、大きな節税メリットを受けることを考えるのであれば、中古の不動産を運用しなければ意味がないのです。

「減価償却費を用いた、不動産の購入や買い替えによる富裕層の節税=中古不動産の活用」だと考えましょう。

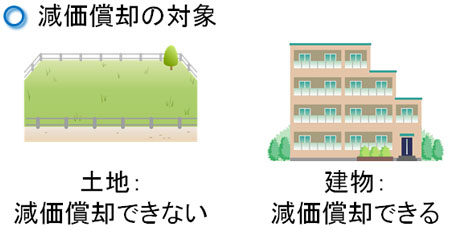

土地購入の費用は減価償却の対象にならない

なお、注意点として「土地の購入費用は減価償却の対象にならない」ことがあげられます。そのため、不動産投資をして運用したとしても、土地の割合が高いと節税メリットを受けることができません。

土地を減価償却できない理由は単純であり、土地は経年劣化しないからです。

建物であれば、時間経過と共に価値が下がっていくのが一般的です。もちろん土地についても値段はその年によって異なりますが、何年が経過しようと土地の価値自体が下がるわけではありません。

減価償却というのは、経年劣化によって年数が経過すると使えなくなるものに適用されるのが一般的です。そのため、土地の購入費用は減価償却費に含めることができないと理解しましょう。

木造物件は富裕層の節税商品として一般的

それでは損益通算によって賃貸不動産経営での赤字分を確定申告し、所得税・住民税を減らすことを考えたとき、どのような物件を選べばいいのでしょうか。このとき最も一般的な投資対象は木造住宅・アパートになります。

既に示した通り、木造住宅で既に耐用年数が経過している場合、4年で減価償却が完了します。素早く減価償却することができ、その分だけ賃貸経営での赤字金額が大きくなります。つまり、それだけ個人の所得税・住民税を減らすことができます。

不動産投資というと、鉄筋コンクリートなどの頑丈なマンション・アパートが一般的です。ただ、節税を考えるのであれば木造物件を検討するのは意外と優れています。

そこで木造住宅・アパートを購入後、5年超を保有した段階で売るようにします。そうすれば個人所得を大幅に減らしつつ、売却時の譲渡所得に対して少ない税金を納めるだけで済みます。

「6ほどの所有で不動産の売却・購買(買い替え)を繰り返すことで、大幅な節税をする」のが富裕層の不動産投資だといえます。

海外不動産も経営者や医師に有効な節税手法

また高額所得者の場合、海外不動産も有効です。もちろん日本の法律は適用されてませんし、事務作業の内容は複雑になりがちです。ただ、年収3,000~4,000万円以上の人なら海外不動産での節税メリットが非常に大きくなります。

日本では建物よりも土地のほうが、相対的に価格が高く、「土地:建物=8:2」などの割合になりやすいです。ただ、海外だと逆転し、建物のほうが圧倒的に大きくなります。「土地:建物=2:8」となり、その分だけ高額な減価償却費を計上できます。

また建物に価値を置く文化であるため、中古物件であっても建物の値段が落ちにくいです。

むしろ新築よりも中古物件のほうが、値段が高くなるケースもあるほどです。それだけ海外では建物に価値が置かれているからこそ、賃貸経営での利回りを期待するのではなく、節税目的での不動産投資に優れているのです。

なお、「海外不動産=アメリカのマンション・アパート」になります。そのため、節税で賃貸経営を選択するときはアメリカの物件を購入すると考えましょう。

節税対策・税金対策で赤字を作り、物件を運用する仕組み

実際に不動産を売却するとき、それまで減価償却を計上した金額を含めて売却益を算出する必要があります。そのため、普通に考えたら「いくら高額な減価償却費によって所得税・住民税を減らすことができても、あとで加算されるのなら意味がないのでは」と思ってしまいます。

ただ、5年超を保有した不動産を売却する場合は譲渡所得となり、売却益の20%の税金で問題ありません。

富裕層だと、所得の半分以上が税金となります。そのため普通に個人で税金を支払うよりも、不動産を保有して売却したほうが大幅に税額を少なくできるのです。これが、購入・買い替えを積極的に行う、賃貸経営で富裕層が税金対策をする仕組みです。

ただ、サラリーマンだと元々の所得が少ないですし、税率も高くありません。そのため節税メリットは薄く、むしろリスクやデメリットのほうが大きいです。節税目的で意味があるのは高額納税者だけだと考えましょう。

このときは中古物件に投資をすることで、短期間で高額な減価償却費を作るのが基本です。そのため木造物件や海外不動産を含め、最適な投資を実践することで個人による税金対策を進めるようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。