いま日本または他の国で活躍している人の中で、タイに移住して生活し、さらには節税したいと考える人は多いです。

一般的に海外移住節税というと、シンガポールやドバイなどのタックスヘイブンへの移住を考えます。税金がほとんどかからないオフショア地域へ移住すれば、無税生活を送ることができます。

一方でタイはタックスヘイブンではありません。そのためタイに移住するだけでは、個人所得税や法人税、投資で得た利益について無税にすることはできません。そこで、オフショア法人を利用すれば無駄な税金を回避できます。

どのようにして日本の非居住者になり、タイへの海外移住によって節税すればいいのでしょうか。その方法を解説していきます。

もくじ

タイ移住によって法人税・所得税をゼロにできる

日本人にとって東南アジアは移住先として人気であり、特に親日国であるタイには多くの日本人が住んでいます。

一般的には、タイに移住するときはバンコクに住みます。ただバンコクに限らず、チェンマイやプーケット、パタヤなどに移住しても問題ありません。

タイに移住すれば、それまで日本で支払っていた高額な所得税や住民税、法人税をゼロにすることができます。富裕層で海外移住節税をする人というのは、シンガポールやドバイ、マレーシアなどのようなオフショアの仕組みがある国ではなく、タイであっても可能なのです。

もちろん無税とはいっても、タイ国内の会社で働いていたり、タイ国内で現地法人を立ち上げたりしている場合は租税回避が不可能です。この場合、100%の確率でタイ政府に税金を支払うことになります。そうではなく、タイ国外(日本など)から事業収入を得ている場合は大幅な節税が可能です。

タックスヘイブンでないタイは所得税率が高い

ただ単にタイへ移住したとしても、前述の通り節税にはなりません。タイはタックスヘイブンではないからです。事実、タイは所得税率が最大35%です。

日本に比べると、タイは税率が非常に低いです。日本だと社会保険料の税率が約30%です(法人負担を含む)。これに加えて住民税が一律10%であり、所得税も加わります。こうして、一般的なサラリーマンであっても税率50%以上です。富裕層では税率70%以上も珍しくありません。

一方でタイであれば、所得税率が最大でも35%だけです。そのため良心的ですが、それでも所得税率が高いことには変わりません。

何も考えずにタイに移住する場合、個人に対してこうした高額な所得税を課税されます。そのため、正しく節税しなければいけません。

オフショア法人とビザを組み合わせ、非居住者になる

そこで、タイ移住によって節税するために「オフショア法人+ビザ」という方法を組み合わせましょう。これによって、合法的に無税にできます。

タイに移住するためには、必ずビザを取得しなければいけません。犯罪者が移住してくるのを防ぐため、すべての国では「私たちの国に住んでもいいですよ」という許可証を発行します。これをビザといいます。

タイに住む必須条件として、ビザ取得があります。またビザを取得して移住したとしても、前述の通りそのままでは高額な所得税を課せられます。そのため、オフショア法人が必要というわけです。

タイランドエリートまたはリタイアメントビザを取得する

そこで、まずはタイに住むためのビザをどのようにするのか考えましょう。タイに移住するためには、主に2つのビザがあります。

- タイランドエリート

- リタイアメントビザ

50歳以上の人であれば、リタイアメントビザの一択です。300万円ほどの余裕資金があり、犯罪歴がなければ誰でも申し込むことができます。最も無駄なお金が出ていかないため、おすすめのビザです。

一方でまだ50歳に到達していない人もいます。その場合、タイランドエリートに申し込みをすることになります。タイランドエリートであれば、犯罪歴がなく、必要なお金を支払うことができれば誰でも申し込みできます。

独身用の最も安いタイランドエリートの場合、5年で200万円ほどになります。家族で移住する場合、より高額になります。リタイアメントビザとは異なり、タイランドエリートでは支払ったお金は戻ってきません。そのためリタイアメントビザよりも条件は悪いですが、若い人はタイランドエリートの一択です。

リタイアメントビザもタイランドエリートも申請代行の代理店がたくさんあるため、調べて申し込みするようにしましょう。

オフショア法人を設立して納税を逃れる

こうしたビザ取得に加えて、オフショア法人を設立することによって個人所得税や投資(仮想通貨など)で儲けたときのキャピタルゲイン税をゼロにできます。

また利用するオフショア地域としては、シンガポールや香港などではなく、法人税ゼロのタックスヘイブンを利用します。シンガポール法人や香港法人は法人税ゼロではないですし、会計監査や決算書の提出があって面倒です。そこで、法人税ゼロの会社を立ち上げます。

有名どころであれば、ケイマン諸島やイギリス領ヴァージン諸島(BVI)は法人税ゼロで有名です。こうしたオフショア法人が世界にはたくさんあるため、こうした法人税ゼロの会社を設立するというわけです。

必要なのは維持費(更新費用)だけであり、法人税ゼロなので会計監査はなく、決算書を作ることもありません。そのため、シンガポール法人や香港法人に比べて非常に楽です。

あなたがビジネスをして得たお金については、オフショア法人の売上として計上します。そうすれば、タイ国内の所得とは関係なくなります。また法人税もゼロなので、どこにも税金を払わなくて済みます。

タイ国内に送金しなければ国外源泉所得は課税ゼロ

なぜ、タイでオフショア法人を使えば無税になるのでしょうか。タイでは、「タイ国外にある法人が稼いだ収入(国外源泉所得)について、タイ国内に送金しなければ課税ゼロ」と決められているからです。

オフショア法人で稼いだお金については、日本やその他の国の人を相手に稼いだお金であり、タイでの収益とは関係ありません。要は、オフショア法人で得たお金(タイにとって国外源泉所得)への課税はありません。

またオフショア法人からあなたに給料を出し、給料の受け取り口座を海外口座(日本の銀行口座など、タイ以外の口座)にすれば、タイ国内に送金されていないので非課税というわけです。

ただ注意点として、タイ国内に送金すると課税対象になります。あくまでも「オフショア法人で稼ぎ、そのお金をタイ以外の銀行で給料(または配当)として受け取っているからこそ、課税ゼロになる」とタイの税制で決められているのです。

いずれにしてもタイ国内に送金しなければ無税になると考えましょう。なおタイに送金しなかったとしても、日本の銀行経由またはオフショア法人の口座経由で問題なくカード決済可能ですし、家賃支払いは格安の国際送金サービスで直接支払えばいいので特に困ることはありません。

オフショア法人がないと脱税となる

なお勘違いしている人は多いですが、タイへ移住するだけでは無税になりません。必ずオフショア法人が必要になります。

単に個人でタイに住んでいる場合、タイ国内の不動産で仕事を行い、日本やその他の国のクライアントから収益を得ている状態となっています。これはつまり、タイ国内の源泉所得を意味します。

誰からお金を得ているのかではなく、どこでお金が発生しているのかが重要であり、タイに住んでいる以上、クライアントが日本企業であってもタイに住みながら得たお金はタイ国内の源泉所得に該当します。つまり、タイで納税義務が発生します。

納税場所の判定では恒久的施設(要は不動産のこと)が重要になります。あなたが仕事をしている場所がタイである以上、個人でタイで仕事をして得たお金はすべてタイの国内源泉所得であり、タイへ納税しましょう(または日本で納税しても問題ない)。

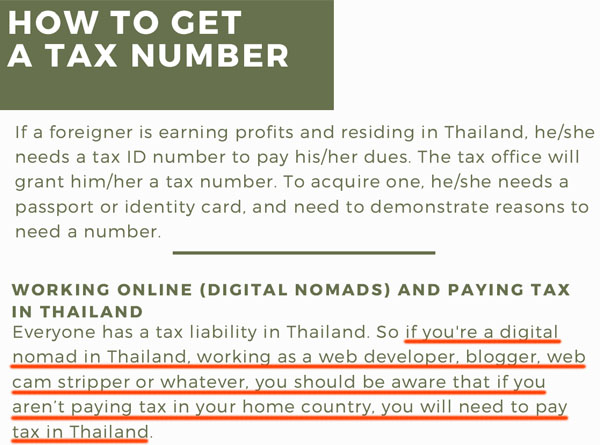

この事実については、以下のようにタイの政府機関が公式サイトで明記しています。

※出典:Personal Incom Tax for Foreigner by Bangkok Mmetropolitan Administration

ざっくり翻訳&要約すると以下のようになります。

| あなたがタイに住んでいるデジタルノマド(Web開発者、ブロガーなど)であり、母国で税金を払っていないのであれば、あなたはタイに納税する必要があります。 |

タイの国内源泉所得であるため、デジタルノマドであってもタイ居住者は納税義務が発生するとタイの政府機関が明記しています。もし納税しない場合は脱税・犯罪であり、バレると超高額課税となります。また、脱税額が大きいと逮捕のリスクもあります。

一方、オフショア法人を設立すれば個人と法人の利益を完全に切り離すことができます。オフショア法人で得たお金は、タイとは関係ないタックスヘイブンの企業の利益と判断できます。そのため国外源泉所得となり、こうしてようやく無税になります。

富裕層でオフショア法人なしに移住節税する人はゼロです。なぜ富裕層が全員、オフショア法人を設立するかというと、脱税ではなく、完全合法の状態にて移住節税を考えるからなのです。

株式やFX、仮想通貨のキャピタルゲイン税と配当課税

なおタイについては、株式やFXで儲けたお金については元々が無税です。日本だと一律で約20%の課税ですが、タイではオフショア法人の設立に関係なく、ビザを取得して移住すれば無税になります。タイで株式に対するキャピタルゲイン税はないのです。

ただし、タイ国内に送金するとキャピタルゲイン税の課税リスクがあります。現実的には、タイで生活する以上、「タイ国内にお金を送金しない」というのは考えられないため、100%の確率で無税ではありません。

またタイであっても、インカムゲイン税(配当に対する税金)はあります。FX投資だと配当は存在しないものの、株式投資をする場合、キャピタルゲイン税はなくても配当に対する税金については課せられます。

一方で仮想通貨の取引をしている人はより注意しましょう。仮想通貨については、株式やFXでの投資とは異なり、キャピタルゲインに対する納税義務が発生します。具体的にはタイでは資産売却益に分類され、所得税の対称となります。

日本だと仮想通貨は最高税率55%のため、これに比べるとタイの税率は非常に低く、良心的といえます。ただそれでも、納税義務が発生します。仮想通貨では何億円もの利益を出している人が多く、そういう人についてもオフショア法人は非常に重要です。

タイ移住後にオフショア法人に仮想通貨を移し、法人にて仮想通貨投資をすれば無税です。オフショア法人はそもそも法人税がゼロであり、オフショア法人からあなたに給料や配当を出せば、これについても前述の通り課税されないからです。

タイで株式投資やFXをする場合はキャピタルゲイン税が元々無税であるものの、仮想通貨投資をする人が課税逃れをするためには、オフショア法人が必須であることを認識しましょう。ちなみにオフショア法人を利用すれば、株式投資でのインカムゲイン税についてもゼロになります。

・稼いでいる投資家は課税リスクに注意が必要

なお「タイではキャピタルゲイン税がゼロ」と記しましたが、株やFXでかなり儲かっている投資家だとオフショア法人を設立する人が多いです。理由としては、タイランドエリートやリタイアメントビザでは現地就労ができないからです。

現地就労できないビザの場合、当然ながら現地で納税することは基本的にありません。そのため、日本の税務署から「長期旅行をしているのと同じ」と捉えられて、日本でキャピタルゲイン税を課税されるリスクがあります。そのため、稼いでいる投資家は例外的にオフショア法人を利用する人が多いです。

日本の非居住者になり、オフショア法人で節税する

ここまで述べてきたことが、日本の非居住者になってタイ移住で節税する方法です。タックスヘイブンに住まなくても、オフショア法人を利用することによって無税にすることができます。

注意点として、タイのビザを取得して移住するだけでは節税できません。この場合、タイに対して最高税率35%の納税義務が発生します。そこでビザ取得だけでなく、オフショア法人を組み合わせなければいけません。

タイ国内に送金しなければ課税ゼロであり、所得税や法人税、キャピタルゲイン税を支払う必要はありません。このとき株式やFXでオフショア法人なしだとタイ居住者は配当に対しての課税で済みますが、それ以外の事業所得や仮想通貨投資で収入がある場合、オフショア法人で得た所得にすると大幅な節税が可能です。

現地採用サラリーマンや現地法人をもつ経営者など、タイ国内で収入を得ている人は無税にできません。ただ、タイ以外で収入を作れる人であれば、オフショア法人で税金なしにできます。こうした正しい知識を理解して、タックスヘイブンのオフショア法人を利用して納税義務を回避するようにしましょう。

海外移住に加えて、オフショア法人を利用すれば、完全合法にて無税になります。オフショア法人なしに移住し、どこにも納税しないと脱税であるものの、適切な手順を踏めばどこにも税金を納める必要がありません。

なお海外移住節税では、「ネットや電話だけでビジネスが完結する」「外注先のみで仕事が回る(社員がいない)」などの条件は必要です。ただ、これを満たす場合は無税にできます。また年の半分以上を特定の国で過ごせば問題なく、日本が恋しいならもう半分を日本で生活するのも可能です。

このとき、仮に個人事業主をしているとして、年600万円以上の利益であればオフショア法人を利用して海外移住するメリットが大きいです。具体的な移住先の候補はフィリピンやマレーシア、ドバイ、ジョージアなどがメインです。

日本は異常なほど税金が高いです。そこで海外移住&オフショア法人により、合法的にビジネスや投資(仮想通貨など)の利益を無税にしましょう。