富裕層であれば、誰もが考えるものとして海外移住があります。もっと言えば、所得税や法人税、相続税などが非常に低いタックスヘイブン地域への移住を検討するのです。こうした国を活用することで、大幅な税金逃れを実施できるようになります。

ただ、単に海外へ住めばいいわけではありません。適切なルールに従って海外移住しなければ節税をすることができません。

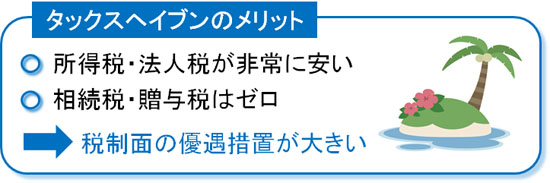

しかし、海外移住を含めてきちんと対策を取れば所得税や法人税はあり得ないほど安くなり、相続税はゼロになります。つまり、無意味なほど高い税金を支払う必要がなくなり、あなた個人に対してきちんとお金を残せるようになり、相続税の問題もなくなります。

それでは、税金の安い国としてはどのような国があるのでしょうか。また、何に注意しなければいけないのでしょうか。これについて確認していきます。

もくじ

税金の安い国(タックスヘイブン)の実態

日本は非常に税金が高い国として知られています。稼いでいない人には優しく、多くの税金を支払う富裕層は冷遇します。稼いだお金の半分以上を取られるため、いくら稼いでも金持ちになった気分を味わえない人がほとんどです。

そうしたとき、税金がかからないタックスヘイブン(別名、オフショア)の国へ移住することを考える人は多いです。参考までに、アジアでの最高税率は以下のようになっています。

- シンガポール:22%

- 香港:17%

- マレーシア:マレーシア国内での稼ぎに対して28%

- タイ:35%

このように比較すると、最高税率55%の日本は非常に高いことが分かります。オフショアとして知られるシンガポールや香港、マレーシア(ラブアン島)であると、非常に大きな節税が約束されています。

参考までに、日本で役員報酬を1,300万円取ると、手取りは約900万円です。ただ、これがシンガポールに住んでいるだけで、税額は約100万円ほどであり、手取りは約1,200万円です。

また、マレーシアであると「マレーシア国内でのビジネス」に対して課税され、他の国で行った稼ぎについては所得税の対象になりません。そのため、日本でビジネスをしている人であればマレーシアに住むだけで税金がほとんどなくなります。

さらにいえば、これらの地域は相続税・贈与税がゼロです。子供に資産を残すとき、何も心配する必要がありません。参考までに、タイなどオフショアでない国であっても、相続税・贈与税10%ほどであり、日本のように相続税・贈与税が50%になることはありません。

オフショアは法人設立による法人税も少ない

また、タックスヘイブン地域であると現地法人を立てることにより、非常に安く法人税を抑えられるようになります。シンガポールや香港、マレーシアを含めタックスヘイブンであると、あらゆる優遇を受け取れるようになるのです。

例えば、シンガポールであると法人税17%です。香港だと法人税8.25%ですし、マレーシア(ラブアン島)では3%(または2万リンギット:約60万円)です。つまり、非常に法人税が安くなります。

海外移住をするのであれば、当然ながら現地法人を設立してその会社にお金を振り込んでもらうようになります。日本だと法人税30%ほどですが、海外法人にするだけで法人税額も少なくなるのです。

当然、消費税の支払いも免除されるので、実質的にさらなる節税となります。オフショア(タックスヘイブン地域)に法人をもってビジネスを行うだけで、税額は極端に少なくなります。

海外移住に適した富裕層の経営者やトレーダー・個人投資家

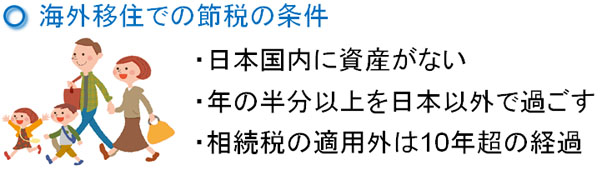

それでは、どのような富裕層であれば税金がほとんどないオフショア地域への移住が適しているのでしょうか。これについては、日本国内に不動産資産をもっておらず、さらには拠点を置かなくても問題ない人となります。

不動産資産をもっているとダメなので、大家などの経営者は海外移住の対象外です。海外移住をしたとしても、日本国内にある財産については相続税の対象になります。また、日本の不動産で発生した資産は日本に税金を納めなければいけません。

不動産資産の所有がダメなので、持ち家を売り払った状態で行く必要があります。すべての不動産資産をなくし、海外に移住する場合であれば問題なく優遇措置を受け取ることができます。

ただ、いくら不動産資産がゼロだったとしても、日本でリアル店舗を設けていたり、何人もの社員がいたりする場合、海外移住するとなると社長が年の半分以上は会社を空けることになります。タックスヘイブンでの優れた節税を受託するためには、年の半分以上はその地域に住まなければいけないからです。

社長がずっと会社を留守にすることで、ビジネスが回らなくなる会社は海外移住による税金逃れに適していません。

一方、FXや株、仮想通貨などで生計を立てているトレーダー・個人投資家や住む場所に関係ないビジネスで稼いでいる人(ネットビジネスやコンサルなど)であれば、特に住む場所は関係ありません。その地域に住んでいたとしても、問題なく仕事をすることができます。

そうした人であれば、タックスヘイブンに移住することで税額を大幅に下げることができます。

183日以上、日本を離れれば非居住者になれる

FXや株、仮想通貨をしているトレーダー・個人投資家や、金持ちの社長などで海外居住者が多いのは、単純に税額を大幅に下げることができるからです。

また、年の半分以上をその地域に住めばいいため、183日以上は日本を離れるようにしてください。逆に考えれば、180日ほどは仕事のために日本で活動しても問題ないことになります。

私の知り合いの中でも、香港に拠点を置きながら日本人をメインターゲットにしてビジネスをしている人がいます。彼はオフショア商品を主に販売している人なので、トレーダーでもIT社長でもありませんが、香港に籍を置くことで税金をほとんど払わずに裕福な生活を実現できています。

会社が稼ぐ額が大きくなれば、航空券代などを考慮しても、「海外移住して商談のときだけ日本に来る」ようにする方が圧倒的に多くのお金を残すことができるのです。

相続税の観点なら、10年住めば問題ない

なお、所得税については毎年発生するものですが、相続税をゼロにするという意味であれば、対象のオフショアの国に10年住めば問題ありません。以前は5年という時代もありましたが、いまは10年住むことによって相続税をゼロにするための資格を得られるようになります。

例えば、10億円を相続することを考えた場合、日本だと半分以上が税金になります。ザックリ考えると、5億円が税金です。

一方でシンガポールや香港、マレーシアなどであれば相続税がゼロです。相続しても、生前贈与をしても出ていくお金はありません。タイなどオフショアでない地域であっても、相続税は最高10%など非常に低いです。

たとえ10年住まなければいけないという縛りはあったとしても、相続税がゼロになるのであれば、富裕層にとって非常においしい話になります。

前述の通り、日本に不動産資産がある場合はどうやっても海外移住による節税が無理です。ただ、株式やFXなどがメイン資産の人であれば、相続税をゼロになることの意味は大きいです。

創業者であれば、自社株をもっているはずです。ただ、いくら会社の株の評価が高かったとしても、それを売ることはできません。下手に売ると他の人に会社を乗っ取られますし、経営に口出しをされます。そうしたときオフショア地域に移住すれば、外国の財産については相続税がかからなくなります。

そこで、日本の株式を他に移転するなどして、海外の財産にしてしまうことで相続税をゼロにすることが可能になります。実際、これによって大手消費者金融の息子が海外資産を生前贈与し、約1600億円の資産を合法的に無税で移した事例が存在します(2011年、武富士元専務への課税取り消し 2000億円還付)。

オフショア法人(ペーパーカンパニー)を作っても意味はないですが、実際に海外移住してそこでビジネスをする場合、所得税や法人税、相続税を含めて大幅に減らすことができるのがタックスヘイブンと呼ばれる地域なのです。日本国籍であったとしても、その地域に住めば問題なく節税できます。

海外移住でも問題ないかどうかが重要

外国のオフショアに住むことで税金を安くするスキームについては、別に大したことは行いません。単純に所得税が低いため、節税方法としてはその地域に183日以上住んで居住者になるだけです。二重課税は禁止されているため、例えばシンガポールに住んで20%の所得税を支払えば、日本に税金を払う義務はありません。

また、相続のときのスキームもそこまで大したことは行いません。会社経営者であれば、まずは国内の資産管理会社に自社株を移転させ、その株をさらに海外の資産管理会社に移すだけです。家族で移住すれば、日本の相続税は関係ありません。

これが個人投資家であればさらに簡単です。自社株ではなく、いつでも売買可能な株や外貨資金(FX)などをトレードしているため、贈与のときはそのまま移すだけです。また、まったく同じことをして稼いだとしても税額がまったく異なるため、トレーダーは海外に住む方が儲けの額は圧倒的に高くなります。

このように税金面だけで考えると、タックスヘイブンの方が優れています。ただ、それよりも問題なのが「家族で海外へ住むこと自体に弊害はないか」ということです。海外だと環境が大きく異なります。そして、環境に飽きてしまいます。

日本食が恋しくなることは多いですが、それでも問題ない場合、海外に住むことで大幅な節税を検討してみましょう。半年ほどは日本で活動しても問題ないため、意外と長く日本に滞在しながら海外移住によって節税することができます。

シンガポール、香港は誰でも住めるわけではない

なお、タックスヘイブンとして非常に有名なシンガポールや香港ですが、実は誰でも受け入れているわけではありません。例えばシンガポールへ移住するためには、2億円以上のお金を用意しなければいけません。

こうした頭金に加えて、ビジネス内容の審査などもあるので、お金を用意できたとしても住めるわけではないのです。シンガポールや香港は国土が非常に狭いため、受け入れる人を超富裕層に限定しているわけです。

また、シンガポールや香港は非常に家賃が高く、単に生活をするだけなら日本の方が圧倒的に安いです。ただ富裕層だと、税金面を考えれば結果的にシンガポールや香港に住む方が安くなるというわけです。

こうした現状のため、シンガポールや香港ではなく多くの人はマレーシアに移住します。マレーシアはアジアの中でも非常に発展しており、オフショア地域もあります。さらに、海外の人を広く受け入れる土台が整っています。

規制の面でも、受け入れやすさの面でも、現在ではシンガポールや香港よりマレーシアの方が勝っています。マレーシアは英語教育が非常に発達している国であるため、こうしたことも広く海外の富裕層を受け入れられている理由になっています。

金持ちは税金の安い国で大幅な節税を行える

日本国内で行える節税方法としては、さまざまなものがあります。ただ、そうした節税方法がかすんでしまうくらい、タックスヘイブンへ移住することで税金を減らすことは、非常に大きなインパクトがあります。

日本で稼ぐ場合、半分は税金です。つまり、半年間はただ働きをしなければいけません。これでやる気を出して仕事をする方が無理です。

これは日本の税金が異常に高いからですが、海外では違います。特にオフショア地域に住む場所を移せば、合法的に税額を大幅に下げることができます。さらに、相続税や贈与税が無税になるというおまけ付きです。

日本国内に不動産などの資産がある場合は無理ですが、トレーダー・個人投資家や経営者を含め、どこに住んでいたとしても問題ない人であれば、海外移住も検討するようにしてみてください。そうすれば、税額が極端に低くなります。

シンガポールや香港は現実的に難しいですが、マレーシアを含めその他のオフショア地域であれば広く移住を受け入れてくれている国が存在します。もちろん、オフショアで受け入れてくれる国はマレーシア以外にもたくさんあります。

こうした地域へ移り住むだけで、ほとんど税金を払わない状態でも問題なくなります。そのため、資産の保有額がまったく違ったものになるはずです。

海外移住に加えて、オフショア法人を利用すれば、完全合法にて無税になります。オフショア法人なしに移住し、どこにも納税しないと脱税であるものの、適切な手順を踏めばどこにも税金を納める必要がありません。

なお海外移住節税では、「ネットや電話だけでビジネスが完結する」「外注先のみで仕事が回る(社員がいない)」などの条件は必要です。ただ、これを満たす場合は無税にできます。また年の半分以上を特定の国で過ごせば問題なく、日本が恋しいならもう半分を日本で生活するのも可能です。

このとき、仮に個人事業主をしているとして、年600万円以上の利益であればオフショア法人を利用して海外移住するメリットが大きいです。具体的な移住先の候補はフィリピンやマレーシア、ドバイ、ジョージアなどがメインです。

日本は異常なほど税金が高いです。そこで海外移住&オフショア法人により、合法的にビジネスや投資(仮想通貨など)の利益を無税にしましょう。