節税の方法はたくさんありますが、その一つとして会社の分社化があります。一つの会社を大きくするのではなく、会社分割を行うようにするのです。

利益を一つの会社に集中させるよりも、別会社を作って会社の利益(所得金額)を分散させた方が法人税を大幅に安くすることができます。

また、メリットがあるのは法人税だけではありません。グループ会社を作ることで消費税の支払いを少なくすることができたり、役員退職金を支給する機会が増えたりします。また、事業譲渡を行いやすかったり、相続をするときについても子供同士の争いをなくしたりできるようになります。

法人の分社化は節税の面において、大きなメリットがあります。それでは、具体的にどれだけ税金が減るのでしょうか。また、どのように考えて会社分割を進めればいいのでしょうか。これについて確認していきます。

もくじ

法人税は累進課税になっている

個人所得の場合、累進課税となっているのは有名です。社長の場合、役員報酬が高いほど所得税も高額になります。

これと同じことは会社にもいえます。個人と同じように、法人でも累進課税となっているのです。

法人税の場合、資本金1億円以下であると利益800万円を境にして税額が変わってきます。つまり、800万円以下であれば低い法人税となりますが、800万円を超えた部分については高い税率となってしまうのです。一般的には、以下のような税率(法人税の実効税率)になります。

- 800万円以下:約23%

- 800万円超:約33%

※実際は利益400万円でも税率が変わります。ただ、法人税の実効税率にほとんど違いはないので省きます。

このように、利益800万円を越えた部分については、それだけで法人税額が10%も増えるようになります。法人税は約30%といわれていますが、800万円以下の場合は23%ほどであり、それ以上の利益を残すと法人税率が非常に高くなるのです。

分社化のメリットが大きい法人税の減額

累進課税となっているため、新会社設立による分社化は意味が大きいです。

例えば、毎年1,400万円の利益を出している会社があるとします。この場合、先ほどの税率で考えると法人税は以下になります。

- 800万円 × 23.2% + 600万円 × 33.6% = 387万2,000円

※正確には多少違いますが、分かりやすさを追求するためにこの数字を使います。

そこで、今度は会社分割を実施します。このときは別会社を立ち上げ、それぞれ年間利益700万円になりました。この場合、法人税は次の通りです。

- (700万円 × 23.2%) × 2社 = 324万8,000円

両者を比べてみると、62.4万円もの開きがあることが分かります。まったく同じようにビジネスをして事業活動していたとしても、会社を分けているかどうかだけで法人税額に大きな開きが出てくるようになるのです。

法人税以外のグループ会社のメリットを考える

事業を分けて別会社にすることについては、ここまで述べた法人税の減額というメリットがあります。法人所得(その年の利益)が800万円を大幅に超えるのであれば、会社を分けた方が圧倒的に得です。

ただ、法人税の支払い以外にも節税メリットがあります。具体的には、以下のようなものになります。

- 決算期をずらし、利益の調節が可能

- 共同購入による一括償却が可能

- 消費税の優遇を受けられる

- 社長へ退職金を何度も支給できる

- 事業譲渡での税金が圧倒的に有利

- 相続で子供間の争いを避けられる

それぞれについて解説していきます。

決算期をずらし、利益の調節が可能

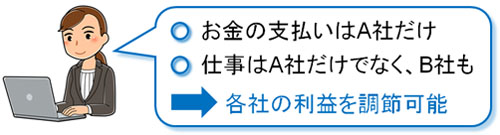

当然ながら、会社ごとに異なる決算期を定めることができます。このとき、会社は違っていたとしてもあなたが管理する会社であれば、関係会社になります。そうした場合、互いに仕事を融通することができます。

例えば、私は当サイトを運営していることから分かる通り、ウェブ会社を経営しています。このとき、ウェブデザインの仕事を依頼したり、外注ライターに記事作成料を支払ったりすることがよくあります。そこで、仕事の発注方法を変えます。

具体的には、A社からウェブデザイナーに20万円の仕事を依頼するとき、「A社の業務に関わる仕事を行ってもらうものの、別会社のB社に関する業務も20万円の中に含ませておき、B社のウェブデザインも行ってもらう」などのようにします。

これにより、B社からはお金が出ていかずに仕事を発注できるようになります。A社の利益がたくさん出ている場合、このようにすることでA社の利益のみ圧縮させることができます。

関係先に仕事を依頼するとき、いくつもの関連会社があるなら「ついでにA社だけでなく、私のB社の業務もサービスでお願いしてもいい?」などのように頼み込むのはビジネスで普通です。そのため、上記のように「A社の仕事を依頼するが、その費用でB社の業務も行ってもらう」のは脱税ではなく完全なる合法のやり方です。

共同購入による一括償却が可能

会社の場合、一般的には10万円以上の購入物については固定資産となり、減価償却しなければいけません。つまり、購入したその場で経費にすることができず、会計上も非常に面倒な作業が必要になってしまいます。

ただ、法人の場合は30万円以下の商品(少額減価償却資産)であれば、そうした面倒な手続きなく一括損金にして問題ないことになっています。これを一括償却といいますが、ソファーなどの備品や機械を含め、いろんなものを一括償却できます。

ただ、会社が分かれていれば「60万円の商品であれば、グループ会社での共同購入によってそれぞれの負担を30万円とみなし、一括償却する」などのことが可能になります。

別会社とはいっても、実際は同じオフィスで仕事をすることになります。そのため、あらかじめ新会社設立を行っておけば一括償却の幅が広がるようになります。

消費税の優遇を受けられる

新会社を設立した場合、最大で2年間は消費税の支払いが免除されるようになります。消費税は非常に大きな金額になりますが、これがなくなるだけでも年間にして何百万円もの節税が可能です。

例えば、年間6,000万円の課税売上があったとします。仕入率が50%と仮定すると、1年だけでも以下の金額の消費税が免除されます。

- 6,000万円 × 50%(仕入率) × 10%(消費税) = 300万円

そのため業態によっては、何千万円レベルでの節税が可能になります。

ただ、これらの恩恵を受けるには注意点があります。それは、資本金が1,000万円未満の法人の中でも「課税売上高と給与支払額の両方が1,000万円を超える」という場合です。このように、課税売上高と給料の支払いが両方とも1,000万円超えだと消費税の優遇を受けられません。

したがって、多くの人は給料支払い額(役員報酬)を1,000万円以下にすることで消費税の支払いをなくすようにします。また、たとえ2年目に消費税の免税事業者になれなかったとしても、1年目は確実に免税事業者になります。

また、例外として課税売上高5億を超えている企業が別会社を作った場合、新規特定法人というものに認定され、2年間の消費税の免除を受けられなくなる可能性があります。いろんな条件で消費税が免除されなくなることがあるため、節税に強い税理士の助けが必要になります。

社長へ退職金を何度も支給できる

経営者にとって退職金は非常に重要です。多くの人は生命保険に加入しますが、なぜ生命保険を利用するかというと、将来の退職金を作るためです。役員報酬として給料を受け取るよりも、退職金の方が圧倒的に税金が安くなり、多くのお金を手元に残せるようになるからです。

例えば、2,000万円の役員報酬を受け取る場合、税金(所得税+住民税)は約610万円です。一方で退職金の場合、20年以上勤めている場合はほぼ税金がありません(税額は最高でも78万円未満)。

ただ、退職とはいっても一つの会社しか保有していない場合、代表からの退職は一度だけになります。

一方で会社を二つ持っている場合、退職金をA社とB社の2社でそれぞれ支給することができます。代表を退くタイミングが二回あるからです。もちろん2社に限らず、「別会社だが社長が同じ」という会社を作った分だけ、あなたに退職金を出せるようになります。

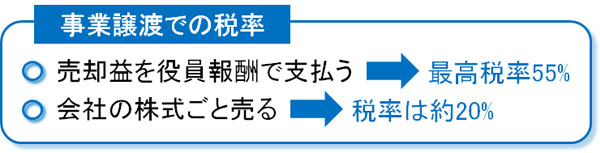

事業譲渡での税金が圧倒的に有利

他の会社にビジネスを譲渡するときについても、大きなメリットがあります。

例えば一つの会社ですべてのビジネスを運営している場面を考えます。その中で一部門だけを他の企業に売却して1億円を得たとします。

もし、このときの1億円をそのまま社長の役員報酬へ当てるとすると、多額の税金がかかるようになります。日本では高額所得者は半分税金なので、ザックリと5,000万円が税金で取られます。

一方でいくつもの事業をグループ会社(グループ法人)として分けている場合ならどうでしょうか。その場合、「会社の1部門だけを売り払う」のではなく、会社ごと売り払うことができます。株式を他の会社へすべて譲渡してしまうのです。

こうした事業譲渡の場合、株主が個人であれば、税金は

事業の一部を売却することを考えるとき、その部門を別会社として最初から独立させておいた方が効果的なのです。

相続で子供間の争いを避けられる

子供がいる場合、将来は必ず相続が生まれるようになります。このとき、会社が一つしかない場合、子供同士で争いが起こることがあります。

そうしたとき、会社を分けておけば相続のときにスムーズです。兄にはA社、弟にはB社などのように2社へあらかじめ分けておくのです。もちろん、兄弟の数が3人であれば3社に分けても問題ありません。事業を分けられる場合、2社以上にしておくのです。

また、一人の人が引き継ぐ相続の額が低いほど、相続税の額は少なくなります。そのため複数の別会社を作っておくことで、将来の相続税が少なくなるというメリットがあります。

新会社設立(会社分割)の手続きを理解する

なお、他のメリットとして「1社なら交際費を800万円まで経費化できるものの、2社なら合計1,600万円まで交際費を使える」というものがあります。ただ、交際費800万円も使うことは基本ないため、交際費についてはそこまで重要ではありません。

こうしたことを理解したうえで節税をしていきます。少なくとも新規事業を立ち上げる場合、同じ会社ですべての事業を行うのではなく、別会社を立ち上げることを考えましょう。

ただ、新規事業ではなく既にビジネスが回っている場合の分社化はどのような手続きになるのでしょうか。会社分割については、主に2つの考え方があります。

- 100%子会社を設立する(会社の中に別会社を作る)

- 兄弟会社を作る

100%子会社の場合、いまの会社から100%出資して子会社を作るようになります。株主はあなたの会社です。いまの会社が親会社となり、事業を分割して子会社に譲渡します。

一方で兄弟会社の場合、株主はあなたになります。最初の会社を設立したのと同じように、あなたのポケットマネーから株式を発行して兄弟会社を作ります。その兄弟会社へ事業を移すようにするのです。

どの方法が適切なのかについては、人によって異なります。目的が違えば、分社化の手続きも変わってくるのです。単に法人税を安く抑えたり、退職金を何度も支給したかったりする場合、100%子会社で問題ありません。ただ、相続まで見据えている場合は兄弟会社の方が適切です。

なお、実際の手続きについては税理士や司法書士と相談したうえで行うようになります。

分社化に必要な理由を考える

ちなみに、何の考えもなしに別会社を作って事業を分けてしまうと、税務調査のときに否認されてしまいます。「税金を減らすための分社化をした」などのように、租税回避のために行った対策だと捉えられてしまうと否認されるのです。

新規事業の立ち上げのとき、最初から新会社設立をしたのであれば問題ありません。ただ、後から事業を分けて別会社にする場合、「事業を分けて2社にした合理的な理由」を説明できる必要があるのです。

例えば、以下のようになります。

- 2社に分割することで社内マネジメントを向上させる

- IT事業と不動産事業で明らかにビジネスが異なるので分ける

- 銀行借り入れを容易にする

- 特定の部門を独立させ、親会社の採算性を改善させる

要は何でもいいので、誰もが納得できる理由を付け加えるようにします。そうすれば、税務調査のときに指摘を受けても反論でき、追徴課税を防げるようになります。

理由なく分社化してもダメです。適切な方法にのっとり、理由を考えた後、手続きをすれば節税をできるようになります。。

子会社なら親会社へ赤字を引き継げる

なお、兄弟会社では無理ですが、子会社が出した繰越欠損金(赤字)については親会社が引き継ぐことができます。そのため、不採算部門を切り離して再生を図ることを考えたとき、その子会社が赤字であったとしても親会社の利益を減らすことが問題なくできます。

もちろん新規事業の立ち上げで子会社を作るときであっても、既存事業を分けて子会社化する場合であっても、いずれの場合も赤字を引き継げます。

子会社設立を行うとき、それぞれで利益が出ているケースに限らず、赤字であっても問題ないのです。

ただ、子会社が出した赤字を親会社が引き継ぐためには、みなし共同事業要件という条件を満たしている必要があります。みなし共同事業要件は少し複雑なので、節税に強い税理士に依頼しなければいけません。

別会社の活用は節税メリットが大きい

新会社設立によって2社へ分割することについて、節税メリットは非常に大きいです。利益の大きな会社であれば、それだけで法人税が大幅に少なくなります。利益が800万円を超えないのであれば、法人税はかなり安くなるのです。

また、それ以外にもグループ法人による税金面でのメリットはたくさんあります。決算期が違えば利益調節が可能ですし、共同購入による一括償却の幅も広がります。

消費税の優遇を受けることができれば、会社によってはそれだけで何千万円もの節税が可能です。さらに事業譲渡(会社の売却)や相続の場面においても、分社化は非常に大きな力を発揮します。

ただ、分社化にはいつくかの方法があります。また、適切な理由を考えなければいけません。

このとき、どの手続きがいいのか理解したうえで別会社を作れば、大幅な節税を実現できるようになります。分社化をすることで2社以上を経営し、税金を削減するようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。