ビジネスを実践するうえで非常に金額が大きくなりやすい税金の一つが消費税です。どれだけ法人税を抑えたとしても、消費税についてはなかなか金額を少なくすることができません。

ただ、やり方によっては消費税を大幅に減らせられるようになります。経営者にとって消費税は無駄なので、消費税を抑えるときにどのような節税スキームが存在するのかを理解しておかなければいけません。

中小企業では、どれだけ節税対策をするのかによって納税額が大きく異なり、会社の存続に関わるようになります。

そこで、「どのような節税スキームによって消費税を計算・申告し、消費税を抑えるようにすればいいのか」についての裏ワザを含めて紹介していきます。

もくじ

消費税を計算・申告して納税する流れ理解する

まず、消費税を減額することで節税するためには、「消費税をどのように計算・申告して納税するのか」に関する流れを理解しておかなければいけません。

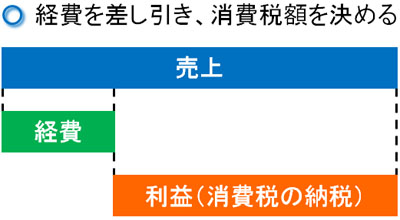

まず、消費税は売上のすべてに対して課税されるわけではありません。どれだけ売上があったとしても、経費を支払っていればその分だけ消費税を減らすことができます。

例えば、300万円の売上があるとします。このとき、設備投資などで100万円の経費を使ったのであれば、「300万円(売上) - 100万円(経費) = 200万円」となり、200万円の分にだけ消費税が課せられるようになります。

経費を支払うとき、あなたの会社は消費税を上乗せして経費を支払っています。経費分の消費税を差し引かないと二重課税になるため、売上から経費を引いた分だけ消費税を払えば問題ありません。

たとえ売上があったとしても、それと同額の経費を使えば消費税はゼロです。300万円の売上があっても、300万円の経費支払いがあれば消費税を支払う必要はありません。これが、消費税の節税を理解するうえで必須となる基礎知識です。

中小企業による簡易課税制度の概算経費

売上があるとき、お客さんから消費税を預かることになります。その後、経費の支払いがあれば、支払った消費税分を差し引いて納税します。これを、原則課税といいます。

ただ、中小企業にとって細かい計算をして消費税の申告を行い、税務署に納税するのは非常に面倒です。そこで、売上の少ない法人については消費税に対して概算経費(みなし仕入率)が認められています。

つまり、「売上額からザックリと経費額を計算して、そこから収める消費税額を決定して問題ない」という制度になります。これを簡易課税といいます。

多くの場合、事業をするためには仕入れが必要になります。仕入れをすると、その分だけ経費を利用します。このとき、簡易課税では「他の会社は売上に対して一般的にこれくらいの仕入率なので、消費税計算ではみなし仕入れ率を活用しても問題ない」という内容になります。

簡易課税制度でのみなし仕入れ率は以下のようになっています。

- 卸売業:90%

- 小売業:80%

- 製造業:70%

- その他の事業:60%

- サービス業等:50%

- 不動産業:40%

業種によって異なりますが、このようになります。例えば製造業の会社があったとき、2,000万円の売上がある場合、その70%である1,400万円について、商品仕入れによって経費を使ったとすることができます。実際には1,200万円しか経費がなかったとしても、消費税計算ではみなし仕入れ率によって1,400万円を使ったことにできるのです。

そのため、この場合は「2,000万円(課税売上) - 1,400万円(簡易課税による計算) = 600万円」に対して消費税納税額の計算をすれば問題ありません。

もちろん、原則課税と簡易課税は好きなように選べます。今回であれば、経費で1,400万円を超える額の支出がある場合、簡易課税を利用したほうが損をします。そのため、経費として使った額を計算しながら、どちらの課税方法を選べばいいのか考えるようにしましょう。

・簡易課税制度を利用するための条件

ただ、簡易課税が認められるには、以下の要件に該当している必要があります。

- 前々年の課税売上が5,000万円以下

- 簡易課税の適用を受けるための書類を事前に提出している

課税売上とは、要は「税別での売上高」だと考えるようにしましょう。株式会社など一般的な法人だと、営利活動をするときに必ず消費税を含めたお金を受け取ることになります。このときの税別での売上金額が課税売上です。課税売上が5,000万円以下の中小企業であれば簡易課税制度を利用できます。

ただ、このときは事前に書類の提出が必要です。例えば「今期は簡易課税制度で消費税を計算したい」と考えている場合、前期までに必要な書類を提出するようにしましょう。

なお、簡易課税を採用すると2年間はもとに戻すことができません。そのため、将来の支出やビジネス内容がどのようになるのかを考えながら、簡易課税を採用するかどうかを決めなければいけません。

ちなみに、こうしたみなし仕入れ率の適用については、法人化していなくても個人事業主・フリーランスなどの自営業でも利用できます。

仮決算で中間申告を行い、予定納税の消費税を減らす

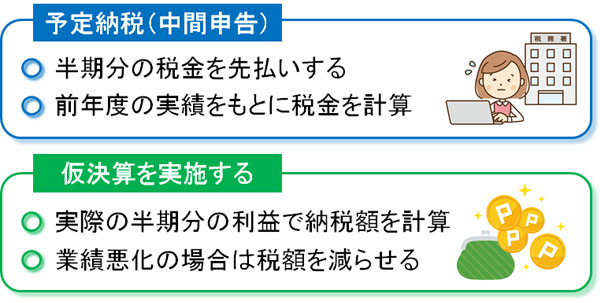

このとき、中間申告による予定納税で消費税を減らすという方法もあります。日本には中小企業を潰す税制がいくつも存在し、その一つが中間申告です。

新しい期がスタートした後、半期が経過したら中間申告として予定納税をしなければいけません。一般的に中間申告では、前期の実績をもとにして納税します。つまり、「お前の会社は前年にこれだけ実績があったから、同じ額の半分を先に支払え」となるのです。

仮に前期に支払った消費税の合計額が400万円の場合、中間申告では半期分の200万円の消費税を先払いすることになります。

ただ、法人経営をしている事業者はいつも順調にビジネスが推移するわけではありません。急な業績悪化に見舞われることも多いです。そうしたとき、業績が悪いのに多額の納税をしていると会社がつぶれてしまいます。

そこで、前期に比べて業績が悪くなってしまった場合、半期の中間申告では仮決算をしましょう。半期分の仮決算をすることで、中間申告での予定納税額を減らせるようになります。

ただし、仮決算にかかる税理士などの別費用が発生するので、その点は注意する必要があります。

他にも注意点として、1年を通しての税金支払い額については「前期実績を用いた中間申告」でも、「仮決算を用いた中間申告」でも納税額は変わりません。もし前期実績を用いて税金を先払いしすぎたとしても、還付金として後で戻ってきます。

ただ、法人経営ではどれだけ手元に現金を残し、資金繰りを改善するのかを考えることが重要です。そのため、業績悪化による仮決算は大きな意味があります。

別会社・新会社設立で法人化させ、消費税を払わない方法

他には、有名な消費税の節税方法として別会社や新会社設立を行うという方法があります。これにより、2年間は消費税を免れるようになります。消費税を払わない方法の一つが会社設立なのです。

分社化して別会社を作ったり、法人化して新会社を設立したりするとき、以下の要件のいずれかを満たしていれば2期分は消費税の免税業者となります。

- 課税売上が1,000万円以下

- 給与の支払い合計額が1,000万円以下

※資本金1,000万円未満の中小企業が対象。

実際のところ、ビジネスをしている法人で課税売上1,000万円以下に抑えるのは相当に厳しいです。売上が少なすぎて、法人化せずに個人事業主・フリーランスとして活動したほうがいいほどの少ない売上です。

そこで、「課税売上が1,000万円以下」のについては無視しましょう。そうではなく、多くの人は給料の支払い額を調節します。

社員が1~2人(またはゼロ)の場合であれば、社長の役員報酬額を調節することで給与の支払い額を年間1,000万円に調整できます。例えば私の場合、創業直後は社員ゼロだったので役員報酬を1,000万円以下に抑え、消費税の支払いをゼロにしていました。

法人化して最初の2期までしか使えませんが、消費税の免税業者となるのでその分の消費税をゼロにすることができるのです。

もちろん、法人化による新会社設立に関わらず、既に存在する会社の事業を切り離し、別会社として立ち上げたときについても同様に消費税を2期分までゼロにすることができます。期間限定ではありますが、別会社の設立によって分社化すれば何百万円、何千万円の消費税がなくなります。

課税取引と非課税取引を用いた法人節税スキーム

これに加えて、消費税の抑えるためにさらなる裏ワザを活用しなければいけません。そのための手法を理解するうえで学ぶべき知識があります。それが、課税取引と非課税取引です。

あなたの法人がお金を支払うとき、多くの経費は課税取引になります。消費税が上乗せされたうえでお金を支払っているのです。

ただ、世の中には消費税の上乗せがない支払い(消費税非課税取引)が存在します。具体的には、以下のようなものがあります。

- 社員やアルバイトへの給料

- 行政手数料(収入印紙など)

- 商品券

- 寄付

従業員へ給料を支払うとき、当然ながら「給料に消費税を加えて支払う」などのことはしません。そのため、これらを損金(経費)として支払ったとしても、消費税を上乗せして払っているわけではないため、経費分を差し引いて消費税を計算することはできません。

このほかにも、医療費の支払いや保険費用、教育費なども消費税が含まれない支払いになります。

給料を外注費にして節税する

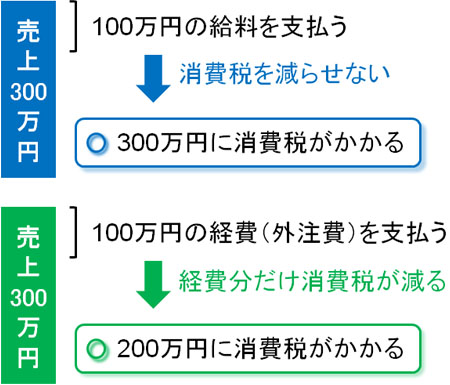

従業員に対して給料を支払う場合、損金として経費算入は可能であるものの、前述の通り消費税の支払いまでは減らすことができません。

一方で同じ人件費であっても、給料ではなく外注費としての支払いであれば、支払った分だけ消費税を減額させることができます。外注費には消費税分が含まれているからです。

例えば人材派遣会社に依頼するときであれば、報酬支払いは派遣会社に対して行います。このとき、消費税分を含めたお金を支払うため、当然ながら消費税を減額できます。

これと同じ原理で、業務委託によって外注するようにしましょう。社員として働いている人であっても、業務委託契約や請負契約を結んで外注化してしまえば、それだけ節税になります。例えば、年収500万円の社員を外注費に計上すれば以下の節税になります。

- 500万円 × 10%(消費税) = 50万円

これだけの消費税が減額されます。さらにいうと、従業員だと社会保険料の支払いや源泉所得税の支払いまであります。そのため、社員を2人ほど外注として計上すれば年間100万円以上の無駄な税金を軽く節税できます。

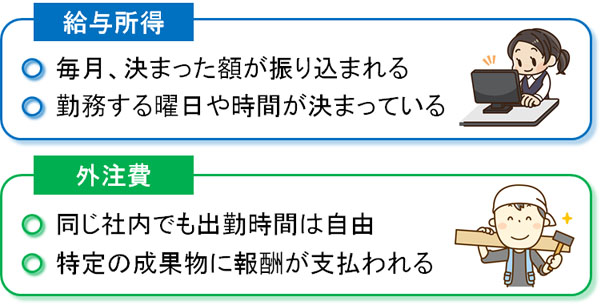

しかし、むやみに外注費として計上しても否認されます。税務調査のときに「実質的に社員と同じ働きをしており、外注費ではなく給与所得に入れるべき」と認定されて、外注費として認めてもらえないのです。そのため、給与所得と外注費の線引きを理解しなければいけません。

社員の場合、給料として毎月決まった額が振り込まれます。また、勤務時間は明確に決められています。一方で外注であれば、たとえ働く場所が指定されていたとしても勤務時間は自由ですし、毎月決まった額は振り込まれません。完全成果報酬で仕事をするのが外注です。

例えば建築業の会社が職人を雇うとき、たとえ依頼している先が個人事業主・フリーランスであったとしても、月給や時給でお金を支払っている場合は給与所得になります。一方で特に勤務時間は指定せず、工事が終わったときだけ成果報酬(特定の成果物)に対してお金を支払っているなら外注費にできます。

同じ原理で社内外注を考えている場合、基本給などは支給せず完全成果報酬であったり、在宅社員として仕事を任せていたりする場合、給料ではなく外注費として計上して問題ありません。

外注費の活用は大幅な節税化が可能な方法の一つです。ただ、やり方をミスすると税務調査で否認されて効果がゼロになる節税スキームのため、消費税を抑えるにしても節税に強い税理士に相談したうえで実施しなければいけません。

課税事業者の個人事業主(自営業)も外注費を利用するべき

なお、法人化していない個人事業主などの自営業であっても、消費税を納めなければいけない課税事業者であることは多いです。年間1,000万円を超える課税売上がある場合、消費税を支払わなければいけません。

このとき、課税事業者の自営業であれば同様に外注費を活用するようにしましょう。個人事業主であっても社員やアルバイトを雇うケースは多く、そうしたときに外注費にできないかどうか検討するのです。

知り合いのフリーランスに仕事を依頼するときであれば、社員のように月給で支払うのではなく完全成果報酬にすれば外注費にできます。アルバイトを雇うにしても、在宅で可能なものについては自分の家で作業してもらえば外注費で計上可能です。このようにして、自営業の課税事業者も消費税の節税を考えましょう。

印紙代や商品券、寄付の取り扱いを理解して節税する

先ほどの外注費のようなインパクトの大きな節税ではないですが、わずかな金額でも積極的に節税したい場合は印紙代や商品券、寄付による課税方法を理解しておくといいです。

・印紙税の節税

経費化するときに消費税が課税されていない取引として印紙税(収入印紙などの印紙代)があります。こうしたものを郵便局で経費として購入したとしても、消費税分を減額することはできません。また、収入印紙に限らず、郵便局で切手を購入したときにも消費税は含まれていません。

ただ、金券ショップ(チケットショップ)でこうした切手や収入印紙を購入した場合、支払先は営利企業なのでお金には消費税分が含まれることになります。郵便局への支払いでは経費分の消費税を減額できませんが、金券ショップなら可能なのです。

不動産での取引など、会社によっては収入印紙の金額が高額になることがあります。そうしたとき、この方法での節税は有効です。

・商品券や現金での寄付ではなく、物品を送る

また、お世話になっている得意先に商品券を送ったり、現金での寄付をしたりする場面があります。これらの取引については消費税が非課税であり、どれだけ商品券を贈ったとしても、寄付をしたとしても、その額の消費税を減らすことはできません。

そこで、商品券や現金での寄付ではなく物品を送るようにしましょう。何か物を購入した場合、当然ながら消費税を支払っていることになります。そのため贈り物をするとき、物を購入して送付する方が節税額は大きくなります。

大きな設備投資や赤字企業が消費税還付を受ける

場合によっては、消費税を支払うのではなく受け取るケースもあります。これは、売上によって消費税を受け取った額よりも、支払った消費税の額のほうが大きいときに起こります。大きな節税投資をしたら多額の消費税を支払うことになるため、消費税還付を受けることができるのです。

例えば事業活動によって100万円の消費税をお客さんから受け取ったものの、設備投資によって300万円ほどの消費税を相手業者に支払った場合、後で差額の200万円が還付されて返ってきます。

つまりは、設備投資によって赤字にすることで消費税を払わないどころか、逆に還付することができるようになります。

当然、特に大きな設備投資をしていなかったとしても、赤字であれば消費税還付を受ける確率が高いです。こうした赤字企業の場合、預かっている消費税よりも、支払った消費税が多いとその分が還付されます。

ただ、黒字が見えている会社であっても大きな設備投資をすることで節税し、消費税還付によってお金を取り戻せることは理解するといいです。

利益が大きく出すぎてしまったものの、大きな設備投資が将来的に必要だと分かっている場合、早めに設備投資を実施して節税しても問題ありません。そうすれば、法人税だけでなく消費税の支払いまで減り、赤字であれば消費税還付まで受け取れるようになります。

なお、消費税還付を実施するには簡易課税ではなく、原則課税でなければいけません。実際に支払った消費税額を計算したうえで、その金額を取り戻すようにしましょう。

消費税を抑える裏ワザを理解し、節税対策する

法人税を抑えるためには、単純に経費の金額を大きくすれば問題ありません。ただ、消費税は法人税のように簡単ではありません。損金が増えたとしても、必ずしも消費税が減額されるとは限らないのです。

これには、消費税が非課税になる取引が存在するからです。その代表的なものは給料ですが、他にも存在します。

そこで、消費税を抑える裏ワザを理解したうえで節税対策を施すようにしましょう。年間5,000万円以下の課税売上の中小企業なら簡易課税を活用できますし、別会社・新会社の設立によっても消費税を免れることができます。

また、消費税を大幅に減らせる手法の一つに外注費の利用があります。給与所得ではなく、何とかして外注費として損金計上できないかを考えるようにしましょう。

場合によっては、設備投資をしても問題ありません。法人税を減らせるだけでなく、赤字にすれば消費税還付を受け取ることも可能です。

こうしたスキームがあることを理解して、節税対策を練るようにしましょう。消費税を抑えるのは、法人税に比べて難しいです。ただ、方法がまったくないわけではありません。きちんと節税対策をすれば消費税を何百万円、何千万円レベルで抑えることは可能なので、必ず実施するようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。