役員(社長・その他の役員)や従業員が社宅を活用するとき、賃貸マンション・アパートを借りて住む「賃貸型」と、会社名義で建物を購入してそこへ住む「購入型」の二種類があります。

このうち、経営者であれば社宅購入(会社のお金で家やマンション・アパートを購入し、そこへ住むこと)を検討する人は意外と多いです。節税本には「会社のお金で家を買ってもらい、そこへ住むことができる」というノウハウが書かれていることは多く、そうした節税法を実施することは可能です。

それでは、社宅購入による節税は効果的なのでしょうか。実際のところ、法人名義で社宅購入するよりも賃貸にした方が良いです。なぜ、そうしたことがいえるのかについて確認していきます。

もくじ

会社に家を購入してもらうメリット

まず、役員社宅として会社が家(経営者が住む住宅)を購入する場合、どのようなメリットがあるのでしょうか。

最初に、これについて確認していきます。

節税効果が大きい

一軒家であれマンション一室であれ、家は非常に高額です。こうした高い値段の買い物をするため、会社としては経費の額が大きくなり、節税額が大きくなります。

個人のお金でマイホームを購入したとしても経費にはできません。ただ、会社のお金で家を購入してもらい、役員社宅としてその家に住んでしまうのは問題ありません。これにより、社宅購入にかかった費用を損金扱いにすることで経費にできます。

このとき、以下のような費用を損金計上できます。

- 減価償却費:建物の購入費用を何年かに分けて経費にする

- 固定資産税:建物を所有しているとかかる税金

- 不動産取得税:土地や建物を取得したときにかかる税金

- 印紙税:収入印紙の代金

- 借入金の利息:物件購入時の銀行利息

- 不動産登記費用:購入不動産を登記するための費用

- 仲介手数料:不動産売買の仲介会社への手数料

- 維持管理費:建物の清掃、洗浄、点検などの維持費

- 修繕費:リフォーム費用

個人でマイホームを購入した場合、経費にならないどころか、こうした費用をすべて自分のお金から出さなければいけません。税引後のお金から捻出する必要があるため、かなりのお金が必要になります。

細かい計算や難しい話をさておき、家を購入する場合、個人と法人では圧倒的に会社に購入してもらう方が得です。

個人で有利な住宅ローンは最長で10年間しか使えません。ただ、家のローンを払うときに10年間だけで完済する人はほとんどいません。実際は20年以上先を見据えながら住宅ローンを返していきます。

そうしたとき、長い目で見ると自分の会社に家を買ってもらった方が税金の支払い額が少なくなり、その額の差は数年で何百万円にもなります。

持ち家を購入することを考えたとき、個人のお金で出すことを考えてはいけません。必ず自分の会社からお金を出してもらうようにしましょう。

相続税対策になる

また、住宅を保有している場合、「いま住んでいる家を相続する場合」と「会社が保有している家を相続する場合」を比較したとき、会社が購入した社宅を相続する方が相続税はかなり安くなります。

個人所有の不動産を相続する場合、不動産の評価額を考慮したうえで相続していく必要があります。一方で会社所有の社宅であれば、不動産の価値は関係ありません。株式の価値(会社の株をどれだけの値段で相続できるか)が争点になるため、株価を下げるように対策をしておけば問題ないのです。

相続の面でいっても、個人で家をもつよりも会社所有にした方が有利であることがわかります。

会社で社宅購入するデメリット

それでは、会社が家を購入するときのデメリットとしては何があるのでしょうか。

会社が不動産を購入して役員社宅にするとき、メリットばかりではありません。デメリットを知ったうえで実施する必要があります。

住宅ローンを使えず、金利が高い

会社が不動産を購入するとき、最も大きなデメリットは住宅ローンを使えないことです。

住宅を購入するとき、個人では必ず住宅ローンを使うべきだといえます。住宅ローンなら金利1%以下であり、大きな支払利息はつきません。個人の住宅購入では減税策もあるため、住宅ローンを使わなければ損をしてしまいます。

一方で会社の場合、住宅ローンではなく事業用ローンになっていまいます。この場合、金利2.5~5%と住宅ローンに比べて非常に高くなります。当然、控除を含めた減税策はありません。

また、法人の場合は銀行からの融資を受けにくく、返済期間が短くなります。

経営者や社員のために社宅購入する場合、その物件は収益を生みません。賃貸収入を得るために不動産投資をするわけではないため、銀行融資そのものを得るのが難しいのです。

会社での住宅購入は売却益による税額が高い

実際に家を社宅として買う場合、不動産を売ることまで視野に入れて考えなければいけません。例えば役員社宅として経営者が住む場合であれば、自分の子供が巣立って大きな一軒家に住む必要がなくなった場合、家を売って賃貸物件に住むようにするのが基本です。

また、社員用に社宅を購入する場合も同様に、将来は社員数が減って自社保有の社宅の意味がなくなることがあります。その場合、保有不動産を売らなければいけません。

このとき、不動産を売って売却益が出た場合、個人所有であれば3,000万円の特例控除があります。つまり、不動産の価値が上がっていて売ったときに3,000万円儲かったとしても、その分は非課税になるのです。

一方で会社の場合、売ったときに儲かってしまった場合、売却益に対してそのまま法人税が加わります。

・売却損のときは個人でも法人でも減税になる

なお、例えば土地を3,000万円で取得したものの、売ったときは2,500万円だったなど、不動産の売買では損をすることがあります。こうしたとき、500万円の売却損を生じることになります。

個人でも法人でも、売却損については減税されます。個人であれば所得税が安くなり、法人では損金として扱われるので法人税が減額されます。

保有物件の値段が上がるか下がるかはわかりませんが、不動産をもつとこのように値段の変動があることを理解しなければいけません。

社宅に住む場合、会社へ賃料を支払う必要がある

なお、会社が購入した社宅へ住む場合、無条件で住めるわけではありません。必須となる条件として、会社へ毎月家賃を支払うことがあります。

このときの家賃の計算方法は以下になります。

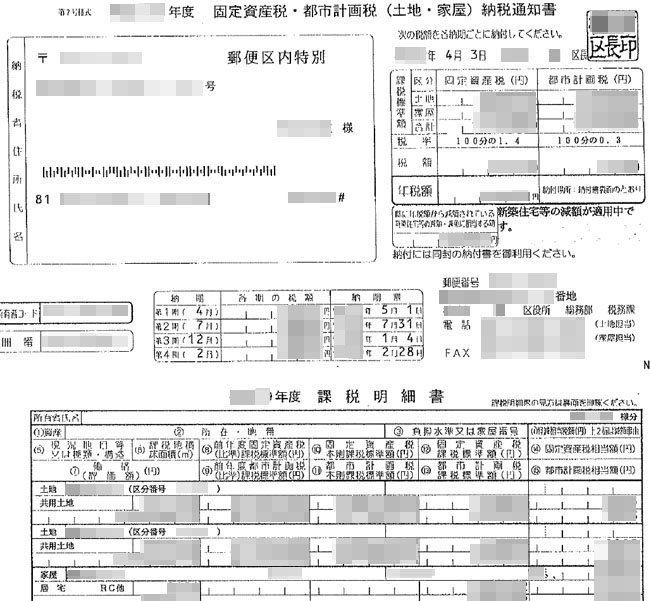

- その年度の建物の固定資産税の課税標準額×0.2%

- 12円×(その建物の総床面積(平方メートル)/(3.3平方メートル))

- その年度の敷地の固定資産税の課税標準額×0.22%

この計算方法であると、例えば月の家賃相場が20万円の家であれば、月2万円ほどのお金を会社へ支払うだけで住むことができます。一般的な家賃相場の1~2割ほどの個人負担になると考えてください。

非常に面倒な計算式ですが、税理士にお願いすればすべて計算してくれます。不動産を所有すると、必ず建物・土地の固定資産税が算出されます。以下のような書類を用意し、税理士へ丸投げすれば問題ありません。

経営者は賃貸住宅に住むのが基本

それでは、賃貸マンションに住んで借り上げ社宅(役員社宅)として住むのと、会社で家を購入して住むのとでは、どちらの方が良いのでしょうか。これについては、社宅購入して住むのではなく、賃貸で住む方が得策です。

役員社宅として会社が家を購入するとはいっても、そのときの家賃額を好きなように決定できるわけではありません。先ほどの式に当てはめて、適切な家賃(個人負担分)を会社へ支払う必要があります。

また、賃貸マンション・アパートに住む場合であっても、先ほどの式とまったく同じものを当てはめて個人負担額を算出します。例えば、月20万円の賃料のマンションに役員社宅として住む場合、同じように自己負担額は1~2割ほどで済むのです。

つまり、賃貸マンションに住んだ場合であっても、社宅購入して住んだ場合であっても経営者の自己負担額は変わりません。

しかし、賃貸マンションとは違って持ち家にはたくさんのリスクがあります。これには、以下のようなものがあります。

- 引越しできない:経営者がずっと同じ場所に住むことは稀なため、後で後悔する

- ライフスタイルに合わせて家を選べない:子供が巣立ったとき、一軒家では家が広すぎるなど

- 収益を生まない固定資産をもつ:事業用ローンの支払いがあり、さらには将来値下がりするリスクがある

こうしたことがあるため、中小企業の経営者は賃貸マンションを借りて社宅として住むのが基本です。社宅購入とは違い、そのつど住む場所を変えることができ、賃貸契約のときも会社の名前を借りるだけで済みます。

これは役員社宅だけでなく、従業員用の社宅購入を検討するときも同じです。社宅は収益不動産ではないため、リスクが大きいです。社員にとってみても、社宅ではなく借り上げ社宅として好きな場所に住みたい人がほとんどであるため、社員社宅はあまり好まれないという実情があります。

特別な理由で持ち家が欲しい場合だけ購入する

もちろん、これは「会社のお金で家を絶対に買ってはいけない」というわけではありません。特別な理由がある場合、会社のお金で社長が住むための家を買っても問題ないです。

住む家を考えるとき、以下の順番で考えるといいです。

- ×:個人の金で持ち家を購入する

- △:会社のお金で家を買ってもらう

- 〇:賃貸住宅(マンション、アパート、一軒家など)に住む

最も良いのは賃貸で住むことであるため、社長やその他の役員、従業員を含め借り上げ社宅制度を活用するようにしましょう。

・自社ビルを保有すると破産の道を歩む

なお、これは自社ビルを保有する場合も同様です。儲かった会社であると、稀に「賃貸料を支払うのはもったいないから、自社ビルをもつようにしよう」と考えることがあります。ただ、これはかなり間違った考え方だといえます。

自社ビルであると、社員数や会社規模に応じてビルの大きさや場所を変えることができません。自社で不動産をもつこと自体、大きなリスクであると認識しなければいけません。

家の購入ではなく、賃貸を検討する

こうしたことから、経営者は賃貸マンションでの社宅を考えるようにしましょう、自分で不動産を購入するのはリスクが大きく、賃貸を検討するのが正しいです。

もちろん、不動産投資で生計を立てている人の場合、投資用マンションを購入することで、自分の会社でアパートやマンション一室などを保有することになります。ただ、そうした収益不動産ではなく、社宅購入などによって収益を生まない物件は保有するべきではないといえます。

実際、私の知り合いには不動産投資で大成功を収めている人が何人もいますが、全員が共通して賃貸マンションに住んでいます。こうした現状を見ると、経営者は社宅購入ではなく賃貸で住むのが最適なのだと理解できます。

毎月の賃料は発生しますが、リスクのことを考えて社宅は賃貸マンション・アパートを利用するようにしましょう。借り上げ社宅制度を活用することが最も確実でリスクなく節税できる住宅節税法です。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。