マレーシアでラブアン法人を設立する場合、あなたが取締役として就任することになります。このとき法人税を支払うことになりますが、個人に課せられる所得税も考慮しなければいけません。

このときラブアン法人を実際に設立し、運用したことのない場合だと役員報酬についてさまざまな疑問が出てくるようになります。

その中でも多いのが「所得税はいくらになるのか」「マレーシアの非居住者は税金がどうなるのか」「法人税を支払った後のお金について、どういう流れで個人へ移すのか」などの心配事です。

そこで「個人に課せられる所得税に限らず、実際にラブアン法人で得たお金をどのように役員報酬として個人へ流すのか」について解説していきます。

もくじ

個人(取締役)に課せられる所得税は約12万円のみ

多くの人はラブアン法人を作るとき、法人税に着目します。ラブアン法人の場合、法人税率は24%です(法人税3%は現在は不可能)。

なおラブアン法人を用いたタックスヘイブンについて、個人(取締役)に課せられる所得税は非常に安くなっています。

日本だと、高額所得者は半分が税金です。ただ社会保険料(役員報酬の約3割)があるため、実際には半分どころかあり得ないほどの高額な税金を吸い取られています。以下の通りです。

- 社会保険料:役員報酬の約30%

- 所得税:役員報酬のうち最高税率45%

- 住民税:役員報酬のうち一律10%

こうした異常な税率となっていますが、ラブアン法人だと所得税は年間でも約12万円で問題ありません。

マレーシアでのラブアン法人だと、「取締役の給料を月額10,000リンギット以上にする」と規定されています。そのため、すべてのラブアン法人において取締役(あなた)の毎月の給料は10,000リンギットとなります。

この10,000リンギットに所得税を課せられますが、優遇措置として50%が免税となります。そのため、課税所得は以下のようになります。

- 月10,000リンギット × 50%(免税率) × 12ヵ月 = 60,000リンギット

そうしたとき、60,000リンギットに課せられる所得税は4,000リンギット(約12万円)です。これが、マレーシアにてタックスヘイブンの会社を作ったとき、個人の代表取締役に課せられる所得税が年間で約12万円といわれている理由です。

実際には給料支払いをしないが、個人の税金を支払う

このときの所得税支払いについては、秘書会社から催促のメールが来るようになります。ラブアン法人だと、すべての会社で秘書会社を雇わなければいけませんが、個人の納税については「秘書会社から送られてくるメールを確認し、その金額にある通りのお金を支払う」ように行動すれば問題ありません。

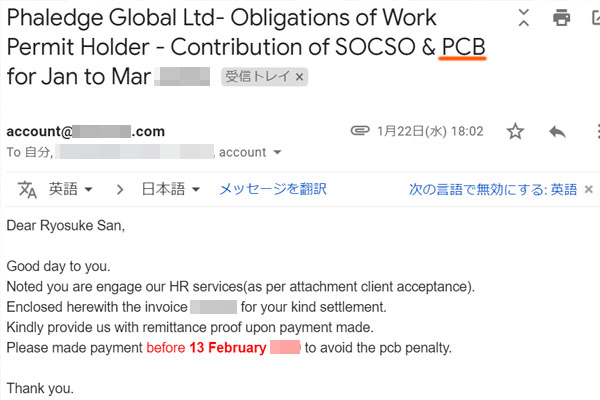

例えば私のラブアン法人だと、以下のように秘書会社からメールが来ます。

メールタイトルにある「PCB」というのが、マレーシアでいう所得税に該当します。PCB(所得税)の支払いをするため、2月13日までにお金を支払ってほしいと秘書会社からメールが来たわけです。そのため私の場合、このメールに添付されてある請求書の金額をそのまま秘書会社へ送金するようにしています。

なお私のラブアン法人の場合、毎月の給料とはいっても実際に会社口座から個人口座にリンギットにてお金を移動させているわけではありません。

日本だと、必ず役員報酬分を毎月個人の口座を移動させなければいけません。ただマレーシアのラブアン法人だと、会社の銀行口座については何も触れず、会社から個人へ毎月1万リンギットの給料を出したことにして、所定の所得税さえ支払っていればいいのです。

非居住者は月1万リンギットに対する税率が30%

ただこのように非常に優遇された所得税を実現するには、マレーシアの居住者である必要があります。マレーシアに住んでいない人だと、一律で約30%の所得税率となります。

このとき、50%の免税措置も特にありません。そのため、マレーシア非居住者でラブアン法人にてビジネスをしている場合、所得税は以下のようになります。

- 月10,000リンギット × 30%(税率) × 12ヵ月 = 36,000リンギット

36,000リンギット(約108万円)であるため、マレーシアに住んでいる人に比べるとかなり高額な税金になってしまうことは理解しましょう。

なおマレーシアの居住者かどうかの判定については、「マレーシアに年間182日以上を滞在しているかどうか」で判断します。年の半分以上をマレーシアで過ごしている場合、マレーシアの居住者として年間に約12万円の所得税のみとなります。

移住後の半年間は全員が税率30%を我慢

ただ注意点として、ラブアン法人を設立して移住後、最初の半年間については税率30%(非居住者の税金)が適用されるようになります。そのため最初の半年については、高額な所得税の支払いが発生します。

これは、移住して最初の半年間は182日以上が経過していないからです。そのため秘書会社からは非居住者の税率30%にて請求が来るようになるものの、秘書会社のミスではないので事前に理解しておくようにしましょう。

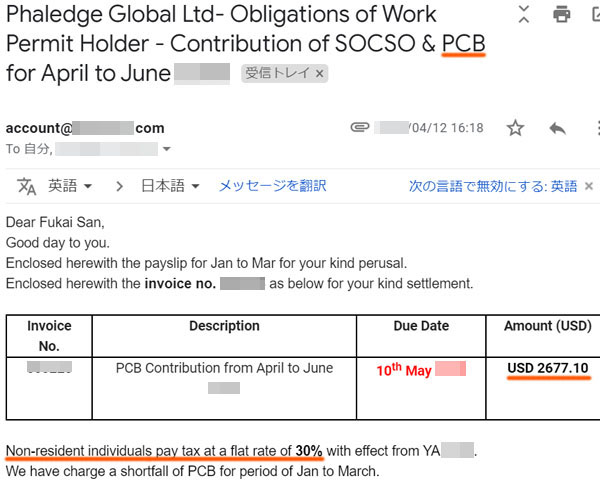

私についても、ラブアン法人を作って最初のほうについては、以下のように支払額(税金)が高額でした。

このように3ヵ月分のPCB(所得税)を支払うことになり、このときの金額が2677.1米ドルです。また、英語にて「非居住者の個人は税率が一律で30%」とも記されています。

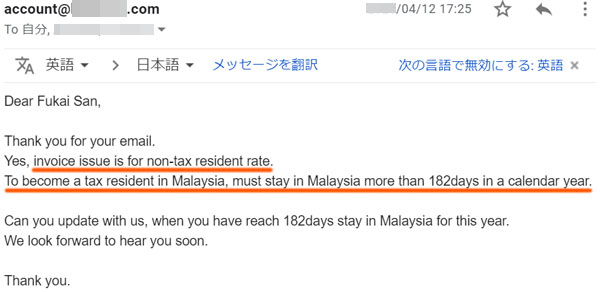

当時は税金の仕組みを理解しておらず「ラブアン法人=年間の所得税は約12万円」と考えていました。そこで秘書会社に聞いたところ、ここまで説明した通り「最初の半年間は182日を経過していないため、非居住者としての税率になる」という返信がありました。以下の通りです。

海外法人の設立や移住には、最初に高額な費用が必要になります。これについて、ラブアン法人では最初の半年の所得税が高くなるのです。

役員報酬ではなく、配当にて個人へお金を支払う

それでは、マレーシアの居住者でされ非居住者であれ、ラブアン法人にてビジネス活動をして稼いだお金はどのように個人へ還流させればいいのでしょうか。

前述の通り、私のラブアン法人では個人の所得税(PCB)を支払っているものの、実際に会社口座から個人口座に給料としてお金を移動させているわけではありません。そうしたとき、法人税24%を支払って会社に蓄積した内部留保をどのようにして吐き出し、個人へ還流させるのでしょうか。

一般的には「役員報酬として個人へお金を出す」しか方法がないように思ってしまいます。ただラブアン法人の場合、むしろ役員報酬を利用することはないと考えましょう。そうではなく、配当を利用します。

秘書会社からの請求に従って所得税(PCB)を支払い、さらには12月決算が終わって法人税を支払った後は、会社内に内部留保が貯まります。このときの内部留保を配当という形で、代表取締役(あなた)へお金を支払うというわけです。

日本は二重課税だが、マレーシアは配当への課税がない

マレーシアの場合、一般的なマレーシア法人(ラブアン法人ではない)であったとしても、法人税を支払った後に出す配当は税金ゼロです。つまり株主に対して配当を出す場合、税金を支払うことはありません。

これについて、たとえ「一人だけの株主しか存在しない会社」であったとしても、法人税を支払った後のお金について、「代表取締役に対してのみ配当を出したとしても無税」というわけです。

マレーシアではすべての法人について、どのような人が配当の受取人であったとしても配当は非課税です。そのためラブアン法人が法人税24%を支払った後に残った内部留保について、出資者に配当を支払ったとしても何も課税されることなく、個人へお金を還流できるというわけです。

・日本だと二重課税で配当は意味ない

ちなみに日本の場合、会社が法人税を支払った後のお金であっても、代表取締役に配当を出すときは課税されます。つまり法人税約30%を支払い、その後に配当を出すことでさらに所得税&住民税を課税されます。こうして二重課税となり、高額所得者だと80%以上が税金で消えます。

そのため日本の法人で経営者が配当を自分に出す人はいません。ただラブアン法人の場合、配当は無税であり、日本のような二重課税はありません。そのため、「ラブアン法人では配当をうまく活用して個人へお金を流す」と理解しましょう。

個人給料・配当を出すラブアン法人でのお金の流れ

タックスヘイブンで知られるラブアン法人というと、どうしても法人税率ばかりが着目されがちです。このとき、所得税については非常に低くなっています。

またラブアン法人では役員報酬を利用することがなく、配当を有効活用することを考えましょう。どのようなケースであっても、マレーシアでは配当が無税だからです。

実際に私がラブアン法人を設立し、ビジネスをしていた観点から、「ラブアン法人から個人へどのようにお金を流すのか」について解説してきました。こうした現地の税制を理解したうえで、海外でのタックスヘイブンを利用しましょう。

海外移住に加えて、オフショア法人を利用すれば、完全合法にて無税になります。オフショア法人なしに移住し、どこにも納税しないと脱税であるものの、適切な手順を踏めばどこにも税金を納める必要がありません。

なお海外移住節税では、「ネットや電話だけでビジネスが完結する」「外注先のみで仕事が回る(社員がいない)」などの条件は必要です。ただ、これを満たす場合は無税にできます。また年の半分以上を特定の国で過ごせば問題なく、日本が恋しいならもう半分を日本で生活するのも可能です。

このとき、仮に個人事業主をしているとして、年600万円以上の利益であればオフショア法人を利用して海外移住するメリットが大きいです。具体的な移住先の候補はフィリピンやマレーシア、ドバイ、ジョージアなどがメインです。

日本は異常なほど税金が高いです。そこで海外移住&オフショア法人により、合法的にビジネスや投資(仮想通貨など)の利益を無税にしましょう。