病院やクリニックを運営している医師であると、ほとんどの人が節税を考えるようになります。何も対策を講じなければ多額の税金を支払うことになりますが、節税すれば多くのお金を手元に残せます。

このとき必須になるものが法人化です。開業医として個人で医療行為をしていたとしても、節税できることは非常に限られます。医療法人として法人化することにより、無駄な税金の支払いを少なくできるのです。

そのため、病院や個人クリニックを設立して軌道の乗った後、ほとんどの開業医が考えるものが医療法人化です。

ただ、医療法人を作るとはいってもどのように節税をすればいいのか理解している医師は少ないです。医療のスペシャリストであるものの、税務について詳しいわけではありません。そこで、医療法人が行える節税手法について解説していきます。

もくじ

医療法人化すれば経費の幅が増える

開業医が個人事業主として病院経営や個人クリニックを運営しているだけの状態であると、それだけで大きな損をすることになります。必ず法人化することを考えましょう。

- 飲み代を経費にする

- 学会の参加費を経費にする

- 診療に必要な機材購入費用を経費にする

これらについては、法人化していない個人事業主の立場であっても可能です。ただ、それ以上の節税になると医療法人化することが必須になると考えましょう。

病院経営や個人クリニック経営をしている医者が法人化した場合、以下のようなことが可能になります。

・親族へ役員報酬を支払える

医療法人の設立には理事が3人必要になります。理事長には、医師であるあなたが就任します。ただ、他の理事については特に医師である必要はありません。多くの場合、親や配偶者、子供などの親族を理事に置くケースが大半です。

この場合、配偶者や子供などの理事に対して役員報酬を支払うことができます。所得分散させるのは節税の代表例です。例えば、あなたに役員報酬を年間1,500万円支払う場合、手取り額は約1,000万円です。つまり、約500万円もの税金が発生します。

一方で以下のように所得分散させる場合、税額は大幅に減少します。

- 理事長・年収1,000万円:手取り額は約730万円(税金は約270万円)

- 理事1・年収250万円:手取り額は約200万円(税額は約50万円)

- 理事2・年収250万円:手取り額は約200万円(税額は約50万円)

そのため、一人の人間が1,500万円を受け取った場合に比べると約130万円も支払うべき税金が少なくなります。所得分散により、親族内で残せるお金を大幅に増やせるようになります。

・旅費規程の作成により、非課税のお金を入手できる

医療法人であっても、出張旅費規程を作成することができます。旅費規程であれば、以下のようにお金を出すことが可能です。

- 宿泊費:14,000円

- 宿泊日当:6,000円

このように定めておけば、宿泊を伴う一回の出張で2万円(宿泊費 + 宿泊日当)を医療法人からあなた個人に支払うことができます。もちろん、実際には宿泊費が8,000円ほどであっても問題なく、その場合は差額をあなたの懐に入れることができます。

また、このときの宿泊費や日当は非課税です。そのため、出張へ行けば税金がかからないお金を合法的に医療法人からあなたの個人口座へ移せるようになります。

・生命保険を利用し、退職金を作れる

法人化している場合、個人の退職金を作れるようになります。このときは生命保険を活用しますが、生命保険によってお金を積み立てておくことが可能になるのです。

退職金は税金が非常に優遇されています。例えば法人保険を毎月10万円ほど積み立てて20年経過すれば、支払いは2,400万円です。生命保険の解約でこの90%が返ってくる場合、戻るお金は「2,400万円 × 0.9(90%) = 2,160万円」です。

この2,160万円をそのまま退職金に充てる場合、税額は100万円以下なので2,000万円以上が手元に残ります。

一方で2,400万円をそのまま役員報酬として支払った場合、手取り額は1,500万円ほどです。約900万円も税金で消えることになり、退職金としての支払うだけで所得税や住民税によって消える多くのお金を節約できるのです。

医療法人の税制上の優遇措置は?法人税は安くなる?

ここまで、法人化することによる一般的な節税策について解説してきました。もちろん、より高度な節税法は他にもいくつも存在します。

ただ、医療法人には一般的な株式会社とは違って税制上の優遇措置があります。つまり、支払うべき税金が普通の会社よりも少なくなります。

まず、法人税の支払いについては一般的な株式会社と同様です。法人税率が低くなる特定医療法人というものはあるものの、ほぼ関係ないと考えて問題ありません。一般的な医療法人だと、法人税での優遇はありません。そのため、法人税率はザックリと約30%と考えましょう。

ただ、医療法人では以下のような優遇措置があり、それによって一般的な株式会社よりも税金が安くなるようになっています。

- 社会保険診療報酬による概算経費が認められる

- 法人事業税が非課税

- 相続税がゼロになる

それぞれについて解説していきます。

クリニックの開業医は概算経費(経費7割)による特例がある

ビジネスとして病院経営や個人クリニック経営をしていると、当然ながら経費の支払いが必要になります。このときは社会保険による診療報酬で得たお金から、実際に活用した経費を差し引いたうえで利益額を確定させます。

ただ、このとき社会保険による診療報酬が5,000万円以下の場合は概算経費を用いることができます。

概算経費は実際に支払った経費ではなく、「ザックリとこれくらいの金額を経費化しても問題ない」というものになります。つまり概算経費額が2,000万円の場合だと、実際の経費支払いが1,500万円であったとしても「経費として2,000万円を使った」ということにできるのです。

経費額が多ければ、その分だけ利益は少なくなります。そうなると法人税額が減るため、大きな節税になります。このとき、どれだけ概算経費が認められるかというと以下のようになります。

| 年間の社会保険診療報酬(A) | 概算経費 |

| 2,500万円以下 | (A) × 72% |

| 2500万円超~3000万円以下 | (A) × 70% + 50万円 |

| 3000万円超~4000万円以下 | (A) × 62% + 290万円 |

| 4000万円超~5000万円以下 | (A) × 57% + 490万円 |

例えば年間の診療報酬が4,000万円の場合、2,770万円も経費にすることができます。実際のところ、毎年これだけ経費を使うことなどないため、医療法人というだけでかなり優遇されるようになります。

もちろん、診療報酬が年間5,000万円以下の医療機関で適用されるため、病院や大きな医院だと適用されません。非常に小さな個人クリニック経営をしている開業医だけが可能な節税手法にはなりますが、実際に支払った経費よりも大きな金額を経費化して法人税の支払い額を少なくできます。

一般的に開業医は無条件で経費7割を作り出すことができるといわれています。これは、概算経費が認められているからです。

※概算経費は「法人化していない個人クリニック」「医療法人化している病院・クリニック」の両方とも利用できます。

なお、場合によっては概算経費よりも多く経費を支払っていることがあるかもしれません。これについては、「概算経費を活用するのか、実際に支払った経費によって利益を計算するのか」を選ぶことができます。事前に顧問税理士と相談し、どちらの方が節税に有利なのか調べるといいです。

なお、あくまでも保険診療によるものであるため、自由診療など保険診療以外の売上については概算経費を適用させることはできません。

特例により、法人事業税の課税所得が非課税

法人税は国税ですが、法人税以外にも地方税として法人事業税や法人住民税があります。このうち、医療法人だと法人事業税が非課税になります。そのため、株式会社などの一般法人よりも法人事業税の分だけ税金が安くなります。

もっと具体的にいうと、「社会保険での診療報酬で得た利益(課税所得)」に対する法人事業税が無税となります。地方税なので都道府県ごとに若干金額が違うことはありますが、いずれにしても非課税になるので法人事業税のことを考える必要がありません。

法人事業税については、以下のようになっています。

| 利益(課税所得) | 税率 |

| 年400万円以下までの課税所得 | 2.7% |

| 年400万円を超える課税所得 | 3.6% |

こうした税金の支払いがなくなっている分だけ、医療法人では税金支払いを免れています。

理事を変えるだけで事業承継でき、相続税なしになる

2007年の医療法改正以降、出資持分のない医療法人(社団医療法人)しか設立できなくなっています。つまり医療法人は、株式会社のように特定の出資をしたうえで設立するものではないのです。

出資持分がない社団医療法人については、相続の対象となりません。つまり、相続税がゼロになります。

また、贈与税がかかることもありません。生きているときに医療法人を親族に渡したとしても、贈与税はゼロです。相続税、贈与税の両方とも税金はかからないと考えましょう。実際に事業承継するとき、理事長を変更するだけで問題ありません。

※2007年以前に設立された、出資持分のある医療法人だと相続税が課せられます。

MS法人(メディカル・サービス法人)による節税は効果的か

このように、医療法人化することによって多くの優遇措置を受け取れるようになります。ただ、開業医が行える節税策としてはこれだけではありません。MS法人を作ることによる節税も可能です。

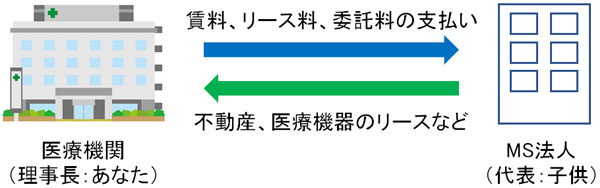

MS法人はメディカル・サービス法人と呼ばれており、一般的な株式会社と同じものだと考えるようにしましょう。医療法人だと、医療行為以外での利益追求は認められていません。一方でMS法人であれば、あらゆるビジネスが可能になっています。

このとき、医療法人とMS法人を作ることによって2つの法人設立をします。分社化は節税をするときの一般的なやり方の一つですが、MS法人を作ることで2つの会社をもつようにするのです。MS法人の場合、以下のような業務を行えるようになります。

- 不動産の賃貸

- 診療報酬の請求

- 病院・クリニックの清掃作業

- 医療機器の販売・リース

このとき、あなたの医療法人とMS法人で業務委託契約を結んで取引を行うようにします。

例えば、医療経営において大きな支出となるのが病院や医院の建物です。これをMS法人が所有し、医療法人に貸すことで賃料収入を得るようにするのです。そうすれば、賃料収入の分だけ医療法人からMS法人へお金が流れるようになります。

当然、このときは建物をもつときに限らず、ビルのリフォームを行い、そこへ入居する場合でも同じように賃料を得られます。

また、MS法人が医療機器を購入して医療法人へリースすることも可能です。実際には最初から病院やクリニックへ医療機器が納品されるものの、MS法人の所有物ということにするのです。その他、同じ原理で診療報酬の請求や医療機関内の清掃業務など、医療行為以外の業務をすべて委託できるようになります。

こうしたMS法人を設立して、MS法人には配偶者や子供を社長として就任させます。そうして役員報酬を支払えば、所得分散することで大きな節税になります。所得分散による節税効果の大きさについては既に説明した通りです。

また、MS法人でも同様に役員は生命保険に加入することで退職金を作れますし、旅費規程によって非課税でお金を移動させることも可能です。法人を作ればそれだけ適用できる人の数が増えます。

一か所に集中してお金を入れておくのではなく、いろんな場所に分散してお金を入れるのは節税の基本です。そのためにMS法人が存在します。

MS法人がトンネル会社と認定されると節税効果ゼロになる

しかし、MS法人を設立することによる所得分散の節税については、医療法人からMS法人へ支払う報酬金額が高すぎると否認されることがあります。単にお金を横に流すだけのトンネル会社として、MS法人が存在すると認定されたらダメなのです。

実際、過去には医療法人からMS法人への業務委託料が高額だとして否認され、裁判で負けてしまったケースがあります。

MS法人を設立するにしても、基本はペーパーカンパニーになります。特に事務所が存在するわけではなく、医療法人が儲けたお金をMS法人に流すためだけに存在するのが基本です。

そうしたとき、実情とかけ離れた高額なお金を業務委託費用としてMS法人に流すと、その分は否認されてしまうのです。そのため、MS法人(メディカル・サービス法人)を設立するにしても高すぎない委託料に留めるようにしましょう。

不動産の賃料や医療機器のリース代、診療報酬の請求代行などの費用については、周囲の会社がどのような価格を設定しているのかを確認すれば簡単に把握できます。MS法人へ多くのお金を流し、所得分散を図るにしても、ある程度の節度を保つ必要があります。

・契約書を作成し、契約内容を何度も見直さない

それでは、MS法人がトンネル会社(ペーパーカンパニー)と判定されないためにはどうすればいいのでしょうか。これについては、必ず契約書を作成するようにしましょう。

また、契約書の内容を何度も見直すのは厳禁です。頻繁に契約内容が変わっている場合、事情が変わるごとに契約内容を変えているように捉えられ、単なる節税目的でMS法人が存在していると捉えられてしまいます。

契約金額や報酬割合を一度決めたら、何度も見直すことはやめましょう。毎年のように見直している場合は利益調節をしていると判定され、トンネル会社とみなされて否認されます。

もちろん、MS法人の業務内容を変えたり新たなサービスを医療法人向けに実施したりする必要があった場合、契約内容の見直しをしても問題ありません。ただ、そうしたことがないのに料金改定を何度もしていると否認されます。

税率が高く、消費税分を損するのはMS法人のデメリット

また、メディカル・サービス法人を節税のために活用する注意点は他にもあります。それは、税金面での優遇措置がゼロである点です。

前述の通り、医療法人では税制上の優遇措置が設けられています。そのため、法人事業税が非課税となっています。一方でMS法人は株式会社と同じのため、こうした税金が同じように課せられます。つまり、税額が高くなります。

また、最大のデメリットとして消費税があります。医療法人が医療行為をして診療報酬を受け取るとき、消費税分は加味されません。要は、消費税が含まれずに診療報酬が支払われるようになります。

しかし、医療法人からMS法人へ委託料を支払う場合、消費税が発生します。これは当然のことであり、MS法人に限らず医療資材の購入や制服代など、一般企業を相手にお金を支払うときは消費税が加わります。これと同じように、MS法人にお金を支払うときも同様に消費税が課せられるようになるのです。

診療報酬として受け取るお金については、消費税が含まれていません。一方で医療法人からMS法人へお金を移動させるときは消費税が必要です。つまり、MS法人へお金を移すと消費税の分だけ損をすることになります。

自由診療だけで成立している医療機関であれば、患者さんからお金をもらうときに消費税分を上乗せしているので何も問題ありません。一方で保険診療だけで成り立っている大部分の医療機関の場合、MS法人へお金を移動させるときに消費税分だけ負担をしなければいけません。

こうした実情があるため、MS法人の設立が大きな節税効果を生み出すかどうかについては、シミュレーションしてみなければ分かりません。法人税や医者の所得税、子供への相続税だけを考えるのではなく、消費税まで含めて計算する必要があるのです。

個人ではなく医療法人にすることについては、確実に大きな節税効果を見込むことができます。ただ、それに加えてMS法人を作った方がいいのかどうかについては、デメリットの部分も大きいのでシミュレーションしなければ何ともいえないことを理解しておくといいです。

医療法人化をする目安はどこか

なお、実際に病院やクリニックを経営して医療法人成りをする場合、どれくらいの売上を目安にすればいいのでしょうか。

医療法人化の目安としては、概算経費が適用される「社会保険診療報酬の5,000万円を超えるかどうか」で判断するといいです。

医療法人だと概算経費として社会保険診療報酬が年間5,000万円以下まで認められることを解説しましたが、これは医療法人化していない個人クリニックでも同様です。そのため、診療報酬が5,000万円以下の場合は法人成りをせず、個人事業主として活躍しても問題ありません。

一方で診療報酬が5,000万円を超えると概算経費は使えません。また、年間5,000万円以上の診療報酬だと院長の所得が年間2,000万円以上になって所得税が異常なほど高額になります。そのため、医療法人成りしないと税金だけが多くなって損をします。

・患者数が1日40人でも概算経費を使えなくなる

そして実際のところ、非常に多くの医師が医療法人化しています。例えば開業医として起業したあと、1日に患者さんが40人来院するのは一つの目安になります。このとき、平均診療単価が5,800円だった場合、年間での診療報酬は以下のようになります。

- 5,800円 × 1日40人 × 月20日開業 × 12ヵ月 = 5,568万円

このように、診療報酬は5,000万円を超えてしまいます。

実際、法人化していないクリニックであっても、1施設当たりの保険診療での年間報酬額平均は8,737万円ほどです(厚生労働省:2017年の医療経済実態調査より)。概算経費を活用できる5,000万円よりもはるかに上の報酬額となっています。

この中には開業したばかりのクリニックやまったく患者さんのいない医院も含まれているため、きちんとクリニック経営をすれば報酬額はより大きくなります。

こうした実態を見ると、普通に病院経営や医院経営をしていれば大きな売上が出るため、きちんと経営している医師であれば全員が医療法人化するべきだといえます。1日の患者数や診療報酬単価を確認しながら、診療報酬が年間5,000万円を超えるのが見えてきたら医療法人成りして節税するといいです。

開業医は医療法人を活用して、病院・医院経営を行うべき

開業医として起業・独立するときは病院やクリニックを設立して運営することになります。こうした病院や医院経営をするとき、軌道に乗ったあとは必ず医療法人化するようにしましょう。

このときの理事は親族だけで問題なく、あなたの親や配偶者、子供を理事に置くことで所得分散することができます。また、生命保険を活用したり旅費規程を利用したりなど、個人事業主ではできなかった節税策を実施できるようになります。

また、医療法人だと法人事業税が非課税となり、さまざまな優遇措置が適用されます。これを利用しない手はありません。

なお、節税について学んでいくとMS法人について知ることになります。MS法人が節税に効果的かどうかは微妙なところがあります。やり方を間違えるとトンネル会社と認定され、全額否認されることもあります。

そのため、節税に詳しい税理士に相談したうえでシミュレーションを行い、節税策を実施するようにしましょう。こうしたことまで理解して節税を行えば、手持ちの現金を大きく増やせるようになります。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。