個人事業主や会社経営者は経費を活用できるため、できる限り経費にして節税する必要があります。

ただ、どのようなものであっても経費になるわけではありません。節税するためには適切な手続きを取る必要があります。ただ、そうした中でも節税に向かないものとして商品券・金券があります。ギフト券やクオカードなど、お金として活用できる商品券は節税として不適なのです。

なぜ、商品券・金券を経費にすると大きな問題になるのかというと、脱税できてしまうからです。実際、多くの人が商品券を活用した脱税をしているため、金券を経費にしても税務調査で否認される可能性が高いです。

しかし、方法によっては経費化することも可能です。ここでは、「なぜ商品券が節税に向かないのか」「どのようなケースであれば金券を経費にできるのか」について確認していきます。

もくじ

商品券利用で脱税する方法

商品券を利用すれば、ビジネスを動かす個人事業主や法人であれば簡単に脱税できます。どのようにするかというと、金券を購入して領収書をもらい、それを経費で落とした後、手に入れた金券を売るだけです。

例えば、クレジットカードを利用して100万円の商品券を購入したとします。このときはクオカードやギフト券、新幹線のチケットなど何でも問題ありません。例えば、以下のようなものを指します。

クオカードを100万円で購入して領収書で落とせば、「交際費」という科目で経費にすることができます。法人税率を30%だと仮定すれば、「100万円 × 30%(法人税率) = 30万円」もの法人税を支払わなくて済むようになります。

これにより、手元には100万円分の商品券が残ります。その後、100万円の商品券を金券ショップなどで売り飛ばします。金券ショップであれば、元値の約95%で売ることができます。つまり、100万円の商品券は95万円の現金に化けます。

その結果、どうなるでしょうか。このとき、以下のような効果を得られます。

- 100万円を経費にするため、30万円の法人税支払いがなくなる

- 95万円の非課税の現金が手元に残る

通常、個人が自由に使えるお金(給料)を手にするためには、所得税や住民税が課せられます。所得税や住民税を低く見積もり、仮に20%だとすると、95万円の給料(役員報酬)を会社からもらうとなると「95万円 × 20%(所得税+住民税) = 19万円」の税金がかかります。

つまり、手元に残るお金は「95万円(給料) - 19万円(所得税+住民税) = 76万円」です。しかも、本来は社会保険などの支払いもあるのでもっと税額は大きくなります。

ただ、商品券を現金化するときは税金を払っていません。95万円がそのまま手元に残ります。「非課税の現金が手元に残る」と表現しましたが、所得税や住民税なしにお金を会社から個人へ移動できるのです。

金券ショップを利用すれば、法人税を減らしながら非課税の現金を入手できるため、ダブルで税金の支払いが少なくなります。

しかし、この手法は脱税です。本来支払うべき法人税や所得税を減らしているためです。当然、税務署はこの手法を知っており、商品券の領収書が何枚もあると疑われます。特に購入金額が大きい場合、100%の確率で否認されることは覚悟しましょう。

商品券での購入は明らかに怪しい

金券ショップで現金化しなくても、そもそも大量の商品券を購入して経費化すること自体が税務調査で否認されるポイントになります。脱税だけでなく、他にも商品券では二重経費による脱税が可能です。

買い物をするとき、ビジネスと関係するものであれば領収書をもらえば経費にできます。このとき、現金やクレジットカード(法人カード)での支払いでなく、商品券で購入したものであっても領収書をもらうことができます。

例えば、お中元やお歳暮のために得意先へ送る品物を購入するとします。このときの領収書については、当然ながら交際接待費として経費化が可能です(大企業を除く)。

ただ、お礼の品であるお中元やお歳暮の代金は商品券で購入することもできます。そうなると、どうなるでしょうか。

仮に贈答品の値段が1万円だったとします。通常であれば、1万円分を経費にできます。この場合、「支払金額=経費の額」なので何も問題ありません。

一方で商品券を利用する場合、「商品券の購入費用1万円の領収書を経費にする」「商品券で購入した贈答品代1万円の領収書を経費にする」ことができ、実際の支払額の2倍になるお金を経費化できてしまいます。

これを二重経費と呼び、実際には支払っていないお金を経費にするので脱税になります。金券ショップを利用しなくても、商品券ではいくつもの脱税方法が存在するのです。

忘年会など、景品でも商品券は経費にできない

こうした使い方ができるため、商品券を購入した際の領収書を「交際費」の科目で経費にするのは非常に危険だと考えてください。そもそも、税務調査のときに経費として認められない可能性が非常に高いです。

それでは、社内の忘年会を開催したとき、景品として商品券を出すのはどうなのでしょうか。忘年会を含め、社内の飲み会を開催する費用は福利厚生費として全額経費にできます。社員旅行についても経費にして節税できます。

このように考えると、ギフトカードなどの金券購入費は福利厚生費として落としても問題ない気がします。

ただ、残念ながら商品券を景品として出す場合は経費にすることができません。高額でない商品であれば福利厚生費にできますが、現金は福利厚生費とはならないのです。

現金には、商品券やテーマパークのチケットなど、「実質的にお金として取り扱うことのできるもの」も含みます。もし、景品として商品券を渡した場合、それは給料と同様です。給料には所得税や住民税などが課せられるため、忘年会などの景品でクオカードを渡していたことが判明した場合、確実に追徴課税されます。

お金と同等な物を与えることを現物支給といいます。商品券の購入は現物支給に該当し、課税の対象になります。現金の代わりである商品券を購入しても意味がないと考えましょう。

ギフトカードが領収書として認められるケース

明らかに不自然な商品券の領収書については、確実に税務調査で指摘されます。ただ、場合によってはクオカード、ギフトカードの支払いを経費化できることがあります。

これには、どのようなものがあるのでしょうか。私も会社経営をしていて商品券を経費にしたことは何度もあります。この方法について確認していきます。

商品券を渡した人が明らかなケース

個人的利用の商品券については、脱税できるので経費化できません。一方で取引先へ渡した商品券であれば問題なく経費化できます。

例えば、これまでお世話になったお礼としてお歳暮にクオカードを渡すのはよくあります。そうしたとき、商品券の支払代金は経費にすることができます。

ただ、このときはいくつか注意点があります。

・単に他人は渡すだけではダメ

まず、誰に渡したのかに関する証拠を残しておく必要があります。証拠であるため、「この人に渡しました」というデータが記された社内資料では不十分です。相手側が発行した領収書を含め、必ず資料を残しましょう。

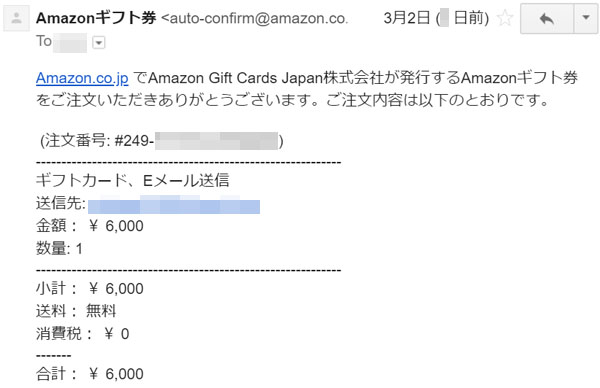

例えば、私の場合は外注の報酬としてAmazonギフト券を利用することが頻繁にあります。外注への報酬支払が2,000円など低い金額の場合、銀行への振込手数料の割合が高くなって無駄が多いです。こうしたとき、Amazonギフト券での支払いであれば、銀行への振込手数料がなくなるので効果的です。

Amazonギフト券であれば、誰に渡したのか明確です。その人のアカウントでしか開けず、さらにはメールで証拠が残ります。

また、この外注さんについては「Amazonギフト券で受け取る」という注釈入りの請求書を発行してもらっています。そのため、確実に相手に商品券を渡しており、自分利用ではないことがわかります。

他人に金券を渡しても問題なく経費にできるとはいっても、証拠がなければいけません。単に「〇〇さんへ渡した」と記すだけでは不十分であり、それでは本当に渡したのかどうか不明だからです。

そもそも、お歳暮のために金券を渡すとはいっても、本来はお礼の品物を渡すのが普通です。商品券を渡すこと自体が不自然なので、もし金券の購入費用を経費にするにしても必ず証拠が残るようにしなければいけません。

金券代は少額でないといけない

そうはいっても、相手先に送るものが商品券になってしまうことはどうしてもあります。そうしたとき、高額すぎない範囲であれば明確な証拠がなかったとしても経費化が可能です。

税務調査というのは、高額なものから目をつけていきます。そのため、1万円ほどの商品券を経費にしていたところで無視されます。

ただ、得意先にお礼のために送る金券が5万円以上になると怪しくなります。それだけ高額なのであれば、商品券ではなく「請求書(または領収書)をもらって銀行振込にすればいいのでは」という疑問が浮かびます。

また、お礼のために送る商品券の代金が1万円ほどであったとしても、それを何社にもわたって送っていれば怪しいです。本当にお礼のために渡したのか不明ですし、口裏合わせをして後で商品券を回収しているかもしれません。

「商品券を経費で落とせる上限」は特に存在しませんが、経費にするにしても常識の範囲内で行うようにしましょう。

お客様キャンペーンなら経費になる

なお、中には店舗運営をしている人などが新規来店キャンペーンなどを実施することがあると思います。そうしたとき、サービスに入ってくれたお礼として商品券を贈呈することがあります。

こうしたことは普通であり、例えばクレジットカードの入会などではお礼として以下のようにギフトカードをくれることがあります。

これと同じように、商品の販売促進のために商品券が必要だと証明できる場合、問題なく金券の購入代金は経費にできます。

ただ、このときは注意点があります。それは、「商品券を購入した時点では経費にできない」ということです。

商品券を購入し、それを会社に置いているだけでは経費になりません。商品券は現金と同じであり、現金を置いていても経費化できないのと同じだからです。そのため、キャンペーンのために金券を利用する場合、実際にお客様へクオカードやギフトカードを渡したときに経費にする必要があります。

当然、このときは商品券を渡したお客様の名前や連絡先(住所、電話番号など)が明確に分かるようにする必要があります。

商品購入していない人に現金として活用できる商品券を渡すのは不自然です。ただ、明確な記録を残しておけば商品券の購入費用が高額になったとしても「ビジネス利用で必要な費用だった」という主張が通るようになります。

商品券は現物支給で給与所得になる

このように考えると、商品券を利用して節税するのは非常に難しいです。金券の購入費用が高いと否認される可能性が非常に高く、むしろ脱税を疑われて追徴課税を食らい、節税どころか逆に納税額が多くなってしまうからです。

これは忘年会などの景品でも同様であり、金券を渡すのは現金を支給したのと同じであるため、給料として扱われて追徴課税となります。

そのため、クオカードやギフトカードの購入で節税するのは考えないようにしましょう。下手に商品券での節税を頑張ろうとすると、税務調査で指摘されて無駄に税額が上がってしまうからです。

脱税できる商品であると、当然ながら税務調査官の目は厳しくなります。金券ショップの利用を含め、多くの人が商品券の購入で脱税しているからこそ、商品券の経費化は厳しいのです。

ただ、どのような場合であっても経費にならないわけではありません。確実に相手に渡したことがわかる証拠を残していれば大丈夫です。商品券の購入は節税に向かないことを理解し、他の方法で節税するようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。