会社経営をしていてある程度の利益が出ている会社だと、赤字会社の買収によって節税できないかと考えるようになります。

赤字企業だと、繰越欠損金(これまでの累計赤字)が溜まっています。こうした繰越欠損金を活用すれば、黒字分と相殺することで大幅な節税が可能になるのではと考えるのです。

実際、赤字会社をM&Aを実施することによって大幅な節税を行うことは可能です。ただ、やり方を間違えると赤字企業に溜まっていた繰越欠損金がすべて無効化されるようになります。つまり、節税効果がゼロになってしまいます。

企業買収によって節税できるのは間違いありません。ただ、正しい方法で節税しなければいけません。そこで、どのように考えて赤字企業を買収し、買い手側が節税効果を得るのかについて解説していきます。

もくじ

債務超過企業のM&Aによる節税効果は大きい

債務超過の赤字企業を買えば、その企業には累積赤字として繰越欠損金が残っています。これをうまく利用すれば、大幅な節税策を実施することができます。

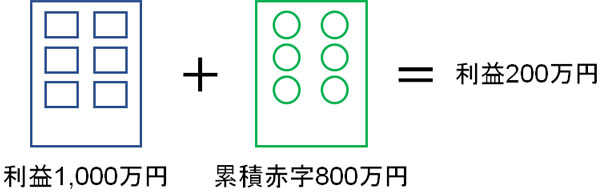

例えば利益1,000万円の会社があるとします。そのままの状態だと、法人税率30%だとすると300万円もの税金を支払わなければいけません。

- 1,000万円(利益) × 30%(法人税率) = 300万円

ただ、ここで繰越欠損金が800万円の赤字会社をM&Aして買収・合併した場合、最終的な利益額は200万円になります。債務超過の赤字企業の中に溜まっている繰越欠損金と相殺することができるからです。

その結果、法人税は60万円になります。

- (1,000万円 - 800万円) × 30%(法人税率) = 60万円

こうして、買収によって大幅に利益を減らすことができるので赤字会社のM&Aは節税効果が非常に高くなっています。

赤字企業の買収では、企業再生と合併の2つがある

このとき、赤字企業を買ったときは以下の2つの形態に分かれます。

- 子会社として残し、事業再生させる

- 会社を親会社と合併させる

事業再生させれば、赤字会社に溜まっている過去の繰越欠損金を利用しながら節税できます。会社が出した赤字(繰越欠損金)は10年ほどさかのぼることができ、過去の赤字分と相殺させることが可能です。

例えば黒字が500万円ほど出たとしても、過去に繰越欠損金の累計額が800万円ある場合、法人税の支払いはゼロです。繰越欠損金と相殺され、繰越欠損金が減るだけになります。

また、合併させる方法でも問題ありません。赤字会社と合併させれば、前述の通りそれだけ利益を減らせられるようになります。

・M&Aによる節税は制限がある

ただ、債務超過の赤字会社をM&Aしたとしても、冒頭で述べた通り節税効果がゼロになってしまうことがあります。昔から、赤字企業を買うことによって繰越欠損金と相殺させ、法人税の支払いを免除するという節税対策は頻繁に行われていました。

しかし、国にとってみれば法人税を取れないので面白くありません。そのため、節税目的のために債務超過の法人を買収したとしても、買い手は節税効果を得られないようになっているのです。

そのため、単にM&Aを実施すればいいわけではありません。赤字企業を買うにしても、どのようにして法人のM&Aを実施することで節税対策をすればいいのか理解する必要があるのです。

企業再生では既存会社の事業を活かす

まず、合併などはせずに赤字会社を子会社化した場合はどのようになるのでしょうか。子会社にするためには、会社の株式を買うことによって経営権を得る必要があります。このとき、当然ながら役員は総入れ替えします。その後、子会社の立て直しを図ることになります。

このとき、会社の株式の50%超を取得した後、5年以内に以下の事項に一つでも該当してはいけません。

- それまで事業をしていなかった休眠会社がビジネスを開始する

- 買収前のビジネスを停止させ、新規ビジネスを開始し、「買収前にしていた売上の5倍を超えるお金」を銀行などから借りる

- 株式の50%超を保有する個人や法人が、「買収前にしていた事業の売上の5倍を超えるお金」を銀行などから借りる

- 「1~3」を満たした状態で合併する、または赤字会社を清算する(残余財産を確定する)

- 買収した会社の役員が全員退任し、かつ社員の20%以上が退職し、新事業の規模がM&A前にしていた事業の5倍超となる

これらに一つでも該当したら、子会社にした赤字企業の繰越欠損金をまったく利用できなくなってしまいます。

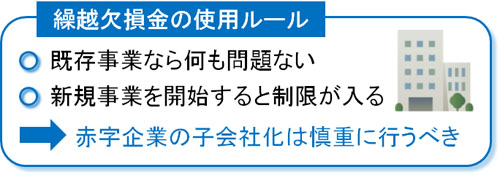

再建のため、新規事業の開始時は注意が必要

基本的には、子会社を立て直すにしても「それまで会社が実施していた既存事業での再建を図る」ようにしましょう。既存事業を伸ばす場合、どのような場合であっても繰越欠損金を利用し続けることができるようになります。既存事業の事業再生で文句を言われることはありません。

ただ、問題になるのは新規事業です。実際のところ、債務超過の会社を子会社にした後に新規事業を開始することは多いです。例えば、「美容室の会社を買収した後、新規事業として育毛剤の販売事業を始める」などは普通です。

既存事業を活かして新たなビジネスを開始すること自体は非常に素晴らしいです。ただ、新規事業をするために銀行借り入れをするとき、借入額が多すぎると繰越欠損金を活用できなくなります。

また、大きな借り入れをせずに事業再生を頑張り、新規事業で大きな売上を達成したとしても繰越欠損金の活用を認められないことがあります。新規事業がM&A前の事業の5倍超の売上になったとき、「全役員が交代しており、かつ前社員の20%以上が辞めている状態」だと繰越欠損金が消滅するのです。

新規事業を立ち上げ、5年以内にビジネスを軌道に乗せすぎてもダメなのです。子会社化によって企業再生をするとなると既存社員の反発を食らいやすいため、役員が全員辞め、5年の間に社員の20%以上が入れ替わるのは普通です。しかし、ルールとなっている以上は繰越欠損金が消滅します。

なぜ、このような理不尽なことになっているかというと、節税効果だけを狙った買収が可能になるからです。

赤字会社を購入した後、「買い手の法人が実施しているビジネス」をそっくりそのまま子会社に移植すれば、子会社は親会社のコピー会社として大きな利益を出せるようになります。このとき、繰越欠損金があるので利益を出しても法人税はゼロです。こうした状況を防止するため、新規事業で儲けすぎた場合は繰越欠損金を使えなくなっているのです。

ただ、「既存事業を活用する」「新規事業をするにしても、全役員を交代させない」「新規事業を立ち上げ、5年以内は軌道に乗せすぎない」などを意識すれば、繰越欠損金を活用しながら企業再生を行えるようになります。

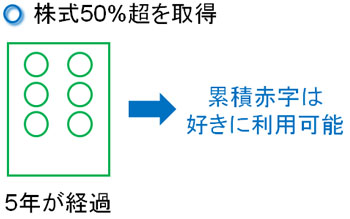

5年間、寝かした後は好きにできる

しかし、逆に考えれば「株式の50%超を取得して5年間が経過すれば、後はどのようにしても問題ない」ことになります。それまでの累積赤字が消えることはないのです。

会社の赤字は過去10年間、さかのぼることができます。そのため、好きに累積赤字を利用するには5年間が経過しなければいけないとはいっても、過去の繰越欠損金を有効活用できるようになります。

もちろん、5年は長いです。ビジネスで5年もあれば、きちんと会社経営をすることで再建させ、買収前よりも売上が5倍以上に伸びているのは普通です。ただ、それだと繰越欠損金の使用に制限が入るので「ひとまずは既存事業で頑張り、5年後に新事業をスタートさせる」などの調節をしても問題ありません。

いずれにしても、企業再生させるには戦略を練る必要があります。

吸収合併による租税回避と節税対策の方法

ただ、企業再建という方法ではなく、吸収合併での買収を考えている会社経営者も多いです。子会社化による運営ではなく、吸収合併ではどのように考えて赤字企業をM&Aすればいいのでしょうか。

一般的な吸収合併(適格合併)をする場合、買収される赤字企業の繰越欠損金が合併先の親会社に引き継がれるのが原則です。しかし、租税回避のために合併する会社を阻止するために繰越欠損金の引継ぎには制限が設けられています。

再建時と同じように、単に合併するだけでは赤字企業の累積赤字を活用できないのです。

まず、株式の50%超を取得して支配状況にあり、その関係が5年を超えている場合に吸収合併すれば繰越欠損金が消えることはありません。

先ほど、「子会社にした後、5年以内に繰越欠損金が消える条件」を記しました。子会社化して5年を超えれば繰越欠損金が消えることはないですが、その後は子会社として継続させようが親会社と合併させようが好きにできます。

ただ、実際のところ赤字企業を買収してすぐに繰越欠損金と相殺させたいと考える経営者がほとんどです。そうした場合、「みなし共同事業要件」というものを満たしているとき、繰越欠損金が消えないようになっています。

みなし共同事業要件とは?赤字企業買収での節税のコツ

それでは、みなし共同事業要件とは何なのでしょうか。これについては、以下の3つを満たしている必要があります。

1. 事業関連性要件:それぞれの会社の事業が関連している

大前提として、2つの会社がそれぞれ関連している業務内容でなければいけません。関連しているビジネスとは、例えば以下のようなケースを指します。

- 両社とも小売業を運営している

- 製造(メーカー)と販売で形態は違うが、化粧品がメイン商品で共通している

このように、客観的にみて関連するビジネスをしていると判断されなければいけません。そのため、例えば「M&Aを検討している会社の経理業務を担っている」などは関連している業務をしているとはならず、別業態とみなされます。

2. 規模要件:双方の会社を比べたとき、会社規模が5倍超になっていない

買収する親会社とM&Aされる会社を比較したとき、会社規模が違うのは当然です。このとき、売上金額や従業員の数、資本金のうち、すべて5倍超となってしまうとみなし共同事業要件から外れてしまい、繰越欠損金がゼロになってしまいます。

どれか一つでも5倍以内であれば問題ないため、最初は資本金など簡単な要件から確認するといいです。いずれにしても、両社の規模が大きく違う場合だと繰越欠損金を利用することができません。

3. 規模継続要件:合併後もM&A先のメイン事業が引き続き行われている

法人を吸収合併した後、買収前に実施していメイン事業が行われている必要があります。つまり、会社を買収後に「M&Aした会社のメイン事業を廃止させる」などをした場合、その時点で繰越欠損金が消えてしまいます。

また、それぞれの事業について、「売上金額や従業員の数などのうち、2倍超となってはいけない」という条件があります。

先ほどの「規模案件での5倍超」というのは、それぞれの法人での比較です。一方で「規模継続案件の2倍超」というのは、それぞれの事業規模での比較です。会社そのものを比べるのではなく、事業規模を比較します。

同じ会社でいくつもの事業を運営しているのは普通です。そこで、今度は事業単位で比べるのです。

経営参画要件:会社に役員を入れる方法もある

1~3までの条件を満たしていれば、みなし共同事業要件として繰越欠損金をそのまま利用できるようになります。実際の判定は素人では無理なので専門家に頼る必要はあるものの、関連する赤字会社を買収し、それぞれの会社や事業規模が似ているのであれば繰越欠損金を利用できるようになっています。

しかし、会社規模が大きく異なるケースもあります。その場合、「経営参画要件による、みなし共同事業要件」も存在します。この経営参画要件を満たしている場合、たとえ会社規模がまったく違う会社同士の合併であっても繰越欠損金が消えることはありません。

まず、「1. 関連している事業をしている」ことは必ず満たさなければいけません。これに加えて、合併後の会社に「双方の役員が1名以上、在籍している」という状態であれば、みなし共同事業要件に該当するようになります。

役員というのは、具体的には社長、副社長、代表取締役、代表執行役、専務取締役、常務取締役などが該当します。

ただ、赤字会社をM&Aするときは多くの場合、買収される会社の役員は総交代になります。そのため、実質的に意味がなくなっているのが「経営参加要件による、みなし共同事業要件」となります。

参考までに、繰越欠損金を失わせないため、「M&A先の役員を形式的に役員に入れている」という場合、税務調査で否認されるようになります。きちんと経営に参加している場合に適用される要件であり、ただ役員として登記させただけでは意味がないと考えましょう。

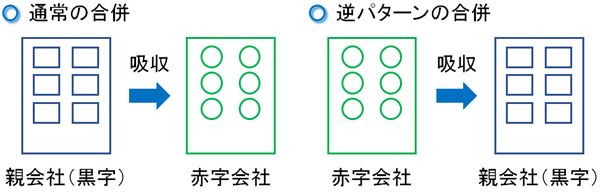

親会社を子会社に吸収させる方法でも制限がある

なお、ここまで「親会社として他の会社を買収し、吸収合併するケース」について解説してきました。ただ、M&Aでは逆のパターンにさせることができます。M&Aするとき、親会社が子会社へ吸収されるようにするのです。

債務超過の赤字企業を吸収するとき、繰越欠損金の利用に制限が入ります。それなら、「赤字の法人が黒字企業を吸収した」ということにして、利益の相殺を図るのです。

しかし、この方法を利用してもいいですが、これまで説明したこととまったく同じような、繰越欠損金の利用制限が入ることになります。

赤字企業が黒字企業を吸収する場合のみ繰越欠損金の利用が認められるのであれば、あらゆる会社がそうした節税スキームを活用します。

ただ、実際にそうした節税対策を実施している法人は存在しません。これは、単純に節税対策にならないからなのです。合併で繰越欠損金をうまく活用し、税金を抑えるためには「みなし共同事業要件に当てはまっている」ことが必須になるのです。

赤字の法人を利用して税金を抑える

債務超過のため、会社内に多額の繰越欠損金を抱えている会社をM&Aすれば、累積赤字を活用することで大幅な節税が可能になります。

ただ、無条件で税金を免れるわけではありません。節税対策だけを狙ってむやみにM&Aを実施する会社が非常に多かったため、何も考えずに買収すると繰越欠損金がゼロになってしまいます。つまり、節税効果がなくなります。

しかし、以下のようなケースであれば累積赤字が消えません。

- 既存事業で企業再生を図る

- 新規事業を子会社で始めるにしても、5年以内の売上拡大を抑える

- 関連する会社を買収・合併したとき、企業規模・事業規模が同程度

- 関連する会社を買収・合併し、M&A先の会社役員を迎え入れる

これらに当てはまっている必要があるため、専門家の力を借りながら節税対策をするようにしましょう。累積赤字を消さないように、買収する会社の事業内容や規模を考えながらM&Aを実施しなければいけません。

うまく行えば、M&A先の会社のノウハウを利用しながらシナジー効果を生み出し、節税まで実現しながら事業規模を拡大させることができます。このとき、似た業種の会社を買うことを考えないと、累積赤字を活用した節税は難しいです。これらを理解したうえで、M&Aによる節税を実施するようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。