多くの会社にとって、非常に大きな経費として人件費があります。最大の経費が人件費という会社は多く、無駄に人件費が大きいと利益を圧迫することになります。

そのため、人件費の節税を考えなければいけません。無駄な経費を抑えながらも、支払う税金を少なくするように経営者は考える必要があります。

最も簡単な経費削減は給料を下げることです。ただ、これでは社員のモチベーションが下がってしまい、従業員は会社に見切りを付けて辞めていきます。これは避けなければいけないため、節税によって法人税を下げながらも正しい経営をしていく必要があります。

実際、節税によって人件費を減らしながらも社員の手取り年収を上げる方法は存在します。そこで、どのように人件費を節税すればいいのかについて解説していきます。

もくじ

自営業(個人事業主)が法人化し、家族へ役員報酬・給料を支払う

まずは、一般的な人件費の節税方法について確認していきます。このとき、必ず実施するべきものの一つが役員報酬や給料の活用です。

自営業でも法人でも、社員に対して支払った給料は経費(損金)として取り扱うことができます。これは家族についても同様ですが、家族に給料を支払う場合は「専業でその仕事に従事していること」が原則になります。他の会社に勤めている場合、給料を出すことはできません。

もちろん、配偶者が主婦などでまったく仕事を手伝っていない場合も同様に給与支払いは認められていません。自営業(個人事業主)であると、家族への給料は経費化できる範囲に制限があるのです。

一方で法人化していれば、その会社で働く社員が子供などの親族であっても問題なく、給料を払えば無条件で経費化できます。もちろん社員である必要はなく、子供がアルバイトとして勤務したときであっても損金算入が可能です。

さらには、役員であれば特に勤務の実態がなくても問題ありません。役員は経営に関わるのが仕事であり、社内に在籍していなかったとしても「アドバイスをした」などによって経営に携わることができます。そのため、まったく仕事をしていなくても役員報酬を出すことができます。

このときの役員報酬は人件費として経費化できるため、家族(役員)に給与支給した分だけ法人税を減らせるようになります。

期末の従業員の未払給与を経費化して計上する

ただ、所得分散は節税の常識なのでいってしまえば誰でも実施しています。それでは、人件費の中で所得分散以外の節税はどのようなものがあるのでしょうか。これには、期末の未払給与を経費化する方法があります。

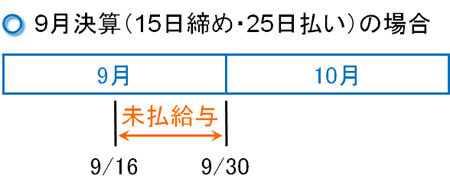

未払給与は経費にすることができます。つまり、まだ支払っていない給料に対して、決算のときに経費化しても問題ないのです。例えば9月決算の会社(月末締め・翌月払い)であれば、期末が終わった時点で10月に支払う未払給与(9月に社員が働いた分に対する報酬)が存在することになります。この未払給与の経費化が可能なのです。

重要なのは、給与の締め日が月末でなかったとしても問題なく経費化が可能なことにあります。

会社によって社員の給料に対する締め日は異なります。このときは月末締めの会社があれば、「15日締め」「20日締め」などの会社も存在します。

月末締めの会社であれば、忘れずに未払金(未払給与)を損金にすることは多いですが、月末締め以外でも未払給与を経費化することが可能です。このとき、締め日から決算までの給料を日割り計算して損金計上できます。

例えば、以下のような会社があるとします。

- 9月決算

- 給与は15日締め・25日払い

このときの給料については、9月16日から10月15日まで働いた分を10月25日に支払うことになります。そうなると、9月決算なので「9月16日から9月30日の未払給与」については経費にできます。

例えば10月25日に社員全員へ支払う給料が1,000万円ある場合、この場合だと500万円を損金にできます。未払金を早めに損金にすれば、その分だけ法人税が少なくなります。

注意点として、役員報酬は未払金の経費計上ができません。役員は会社に雇用されているわけではなく、委任契約となっているからです。

社会保険料の未払い分を経費化する

給料支払いの未払い分を経費化できるということは、まったく同じことを社会保険料についても行えることを意味しています。

会社にとって社会保険料の額は非常に大きいため、給料と同じように社会保険料の未払い分についても忘れずに経費にしましょう。特に社会保険料は当月分を翌月に支払うため、100%の確率で未払が発生します。利益が出ている会社は節税しないと損です。

例えば、先ほどと同じように9月決算の会社があるとします。この場合、9月分の社会保険料は10月に支払うことになります。

期末の9月決算では「10月に支払う未払の社会保険料(9月分)」が発生するため、この分の経費化が可能です。注意点として、損金算入可能な社会保険料は会社負担の部分だけになります。ただ、それだけでも法人税を大きく減らすことが可能です。

賃上げによる所得拡大促進税制で法人税を下げる

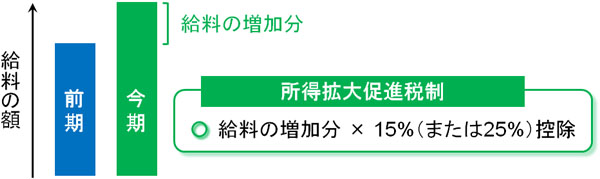

また、会社によっては賃上げによって従業員へ支払う給料を上げることがあると思います。そうしたとき、要件を満たすことで法人税を一定額だけ免除できるようになっています。社員への賃料を上げた会社だけが対象にはなりますが、従業員へ支払う年収を上げた会社なら必ず適用させるべき「法人税引き下げの特例」として所得拡大促進税制があります。

所得拡大促進税制では、前年に比べて1.5%以上の賃上げをしている場合、「給与増加分の15%に対して、税額控除が可能」とされています。

例えば、全社員が以下のような給料だったとします。

- 前期:月収20万円

- 今期:月収21万円

この場合、月1万円の増加です。そのため、「1万円 ÷ 20万円 = 5%」の賃上げとなっています。1.5%以上の給料上昇があるため、所得拡大促進税制の適用となります。

そのため、社員一人につき以下の分だけ税額控除できます。

- 10,000円(賃上げ分) × 12ヵ月 × 15% = 18,000円

仮に社員が20人いる場合、「18,000円 × 20人 = 36万円」の税額控除が可能です。税額控除分だけ法人税は安くなります。

・条件によっては25%控除も可能

なお、所得拡大促進税制では「給与増加分の25%を控除する」ことも可能です。これには、以下の条件すべてに当てはまっている必要があります。

- 前年よりも継続雇用者の給料が2.5%以上増加している

- 教育訓練費の額が前期より10%増加している

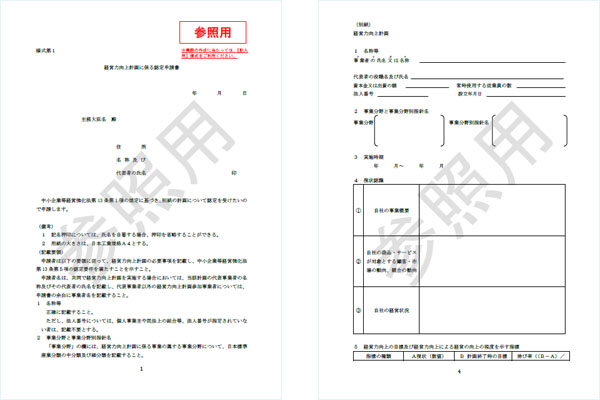

- 経営力向上計画の認定を受け、実施している

教育訓練費とは、外部講師を招いた講演・指導の費用(交通費、宿泊費を含む)であったり、e-ラーニングの使用料だったりを指します。

また経営力向上計画の認定については、適用年度の終了までに所定の書類に「事業所名」「事業内容」「実施事項」など簡単な項目を記して提出すれば認定してもらえます。申請書の様式は2つだけなので、専門家の力を借りれば簡単に作成できます。

その後、経済産業省へ報告書を提出すれば25%の控除が可能になります。社員の給料や教育訓練費を上昇させており、給与アップ分の金額が大きい法人であれば、わずかな作業で法人税の節税額が大きくなります。

社宅や交通費など福利厚生を使い、社会保険料(法定福利費)を削減

ただ社員への昇給ではなく、「従業員へ支払う額はまったく同じであるものの、税金だけ抑える」ことはできないのでしょうか。これについては、給料での支払いではなく福利厚生による手当にすることで、人件費の節税が可能になります。

より具体的にいうと、福利厚生を利用することで社会保険料(法定福利費)の減額ができます。

例えば、年収600万円の社員がいたとします。もし、社宅制度を採用していないのであれば、社宅を利用するようにしましょう。例えば、借り上げ社宅として家賃を月5万円負担します。ただ、家賃の負担分だけ収入を下げます。すると、以下のようになります。

- 家賃の負担分:60万円(月5万円 × 12ヵ月)

- 社員の年収:540万円(600万円から家賃負担分を減額)

このとき重要なのは、社会保険料が累進課税になっていることです。つまり、年収が多くなるほど支払わなければいけない社会保険料が多くなります。企業にとって社会保険料の負担は無駄なので、この額が低ければそれだけ節税になります。

例えば年収600万円と年収540万円を比べたとき、会社側が負担する社会保険料は以下のようになります。

- 年収600万円:約85万円

- 年収540万円:約77万円

つまり今回のケースであれば、企業としては一人あたり年間8万円ほどの税金(社会保険料)を抑えられるようになります。

社員としては「年収600万円」でも、「年収540万円 + 家賃負担60万円」でも同じです。ただ、会社側としては福利厚生を活用して支払う給料を抑えた方が、結果として無駄な税金が少なくなるのです。もちろん社宅制度に限らず、交通費についても同じことがいえます。福利厚生を利用し、その分だけ給料を低くすれば人件費の節税が可能です。

なお、無駄に年収を高くするのではなく「福利厚生として社宅制度や交通費の支給額を手厚くしてもらう」のは、社員にとってもお得です。その方が所得税は少なくなり、節税分だけ手取り額が増えるからです。

社員にとって、それぞれの年収に対する税金(所得税 + 住民税)については、ザックリと以下のようになります。

- 年収600万円:約52万円

- 年収540万円:約44万円

つまり、年収を60万円ほど下げた代わりに社宅として年間60万円を補填した結果、社員は年間8万円ほどの節税になります。何もせずに手取り額が年間8万円も増えるため、「福利厚生を手厚くした分だけ、社員の収入を下げる」という方法は経営者と従業員の双方が得をするやり方となります。

もちろん、社員の中で税金について詳しく理解している人は少ないため、導入するには事前に説明が必要です。ただ、これを行えば全体の支出はそのままにも関わらず、税額が大きく減ります。

社員の給料を外注費にすれば消費税を減額できる

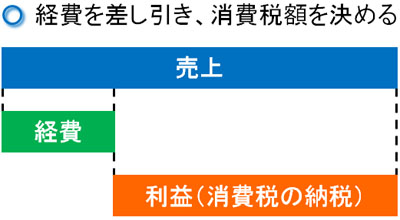

より高度な節税方法になると、社員として給料を支払うのではなく、外注費にするという方法があります。外注費として支払えば、お金を払った分だけ消費税を減額することができるのです。

企業活動をしてお金を受け取る場合、必ず消費税分についても上乗せして受け取り、後で税金として払わなければいけません。ただ、「パソコンを購入した」「交通費を支払った」など特定のサービスを受け取るためには経費を支払わなければいけません。

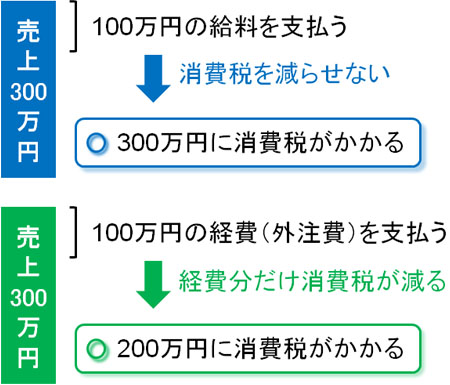

経費の支払いには消費税が課せられているため、経費で支払った消費税分は免除することができます。例えば300万円の売上があったとしても、100万円の経費を使っているのであれば、「300万円(売上) - 100万円(経費) = 200万円」となり、200万円に課せられる消費税分だけを支払えば問題ありません。そうしなければ、消費税の二重課税になるからです。

しかし社員へ給料を払う場合、支払った給料分の消費税を減らすことができません。例えば300万円の売上があり、社員へ100万円の給料を支払ったとしても、300万円に対して消費税が課せられます。給料には消費税が含まれていないからです。

一方で給料ではなく、外注費の支払いであればどうでしょうか。この場合は給与所得ではないので、外注費として払った金額分だけ消費税を減額できるようになります。

このときは請負契約を結び、外注費として経費支払いをすればその分だけ消費税を節税できます。例えば年収500万円分の社員を外注化にした場合、「500万円 × 10%(消費税) = 50万円」も消費税が減ります。

全社員やアルバイトまで考えると、全体の給与額は非常に大きくなります。そのため、外注費の活用は大きな節税になります。

・給与所得と外注費の線引きを間違えると課税される

消費税分を節約できるのなら、あらゆる給料を外注費として計上したいと多くの経営者が考えます。ただ、給与所得と外注費の線引きを間違えると税務調査で否認され、課税されるようになります。たとえ契約書を結んでいたとしても、「実際のところ社員と同じ扱い」とみなされると給与所得と認定されてしまうのです。

外注というのは、成果報酬で支払われます。例えばデザイナーに依頼した場合、仕上がった制作物に対してのみ報酬を支払います。社員やアルバイトのように作業時間を縛っているわけではないですし、時給計算で支払うことはありません。

そのため、社員の給料をそのまま外注費にすると確実に否認されます。そうではなく、以下のようにしなければいけません。

- 営業マンを雇うのではなく、営業代行会社へ委託する

- 給与計算などの簡単な事務作業は社員でなく、他の代行会社へ丸投げする

あなたの会社がしている業務のうち、必ずしも社員がやるべきことではない仕事があります。むしろ、外部の会社を活用したほうが安上がりになり、さらには外注費として消費税分を節約できることはよくあります。

また、在宅でも可能な仕事なのであれば、雇用契約ではなく請負契約に変えてもらうようにしましょう。社員だった人に在宅で仕事をしてもらい、その対価としてお金を支払うのです。そうすれば、合法的に外注費として計上できます。

架空人件費・名義貸しは脱税なのでやめるべき

なお、節税は積極的に行うべきですが脱税は厳禁です。意外と安易に行われる手法ですが、架空人件費や名義貸しなどを活用して脱税した場合、当然ながら厳しい刑事罰を課せられるようになります。

飲食店や美容室、アパレルを含めてアルバイトを多く雇っている業種であると、架空人件費計上が容易になります。誰かの名前を貸してもらう(名義貸し)によって、架空のアルバイト費用を計上することで経費の水増しをするのです。

架空人件費による法人税の減額は効果抜群です。月5万円のアルバイト代を支払ったことにすれば、一人当たり年間60万円も経費を減らせるようになります。

毎月5万円など、月の支払いが低い場合は社会保険の対象外ですし、源泉徴収税も発生しません。しかも、現金払いということにすればすべての証拠が残りません。そのため手軽な手法ですが、確実に税務調査で架空人件費を計上していると疑われるようになります。

簡単に可能な脱税手法であるものの、バレるのも簡単です。たとえ給与明細の控えがあったとしても、会社側でいくらでも偽造できるので証拠にはなりません。

架空人件費は脱税の代表的な手法なので、調査方法は確立されており簡単に分かってしまう方法でもあります。そのため、むしろ「名義貸しなどによる架空人件費を計上していない」ことを証明するように証拠を残すほうに注力するようにしましょう。

- タイムカードを活用する

- 現金払いではなく、振り込みにする

- 日払いをやめる

基本的なことですが、こうしたことを実施したうえで人件費を経費計上するようにしましょう。いずれにしても、節税と脱税はまったく違うことを理解したうえで、正しく税金を抑える必要があります。

法人として人件費の税金を減らす

個人事業主・フリーランスなどの自営業であると、人件費で節税可能な方法はほとんどありません。ただ、これが会社組織であるといろんな節税方法が存在します。

家族へ所得分散するのは基本ですし、未払金を損金計上することで利益を圧縮することも可能です。従業員への給料の額を上げれば、その分だけ法人税の優遇措置を受けることもできます。

また、福利厚生費をうまく活用すれば社会保険料を大幅に減らすことができます。会社だけでなく、社員にとっても「所得税の減額による手取り額のアップ」などのメリットがあるため、全員が行うべき節税手法になります。

より高度な人件費の節税としては、外注費を用いた消費税分の減額があります。うまく外注費を利用すれば、消費税を減らすことができます。

人件費は大きな経費を占めるため、やり方を工夫すれば税金を大幅に減らせるようになります。脱税はダメですが、人件費の節税に取り組めば大きな効果を得られるようになります。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。