法人でビジネスをしていて利益が出すぎてしまった場合、そのままでは多額の法人税が課せられるので節税しなければいけません。このとき、節税商品の一つとして足場レンタルがあります。

工事現場では必ず活用されている資材が足場です。足場(仮設資材)を組むことによって、ようやく人が空中で作業できるようになります。

こうした足場資材を購入し、全額を損金計上することで節税する手法が足場レンタルです。法人として足場リース・貸出事業へ投資することによって、後でお金が入ってくるようになる利益の繰り延べ策が仮設資材レンタル事業だと考えるといいです。

それでは、足場レンタルの節税は安全なのでしょうか。リスクは何があるのでしょうか。ここでは、会社が節税する方法の一つである足場レンタル事業について解説していきます。

もくじ

建築現場の仮設資材の足場を購入し、貸す事業へ参入する

ビルの建築や修繕をするとき、必要になるのが足場です。人間は空を飛んで建築することはできないため、足場を組むことによって建物の建築工事が進んでいくことになります。もちろん、一戸建て住宅のような小規模の建築であっても足場は必要になります。

そして会社が節税を考えるとき、「建築現場で活用される足場」を貸し出す事業へ参入することを考えます。法人組織として、以下のような工事があったときに足場を提供するのです。

建築現場で使う足場について、大手であっても仮設資材を自社保有している会社はほとんどありません。工事をする建物の大きさによって使用する足場資材の量・数が毎回違いますし、保管場所も必要になります。そのため、工事ごとにリースするのが基本になります。

そこで、あなたの会社が足場資材を購入します。この資材について、工事が必要になったらそのつど建築用の足場材料を貸し出すようにします。

ただ、当然ながらあなたの会社が大量の足場を購入したとしても、置くスペースに困ります。また、工事があったときに足場を貸すとはいっても工事がどこであるのか不明ですし、工事会社から「足場を貸してもらいたい」という依頼を受注しなければならず、運営は大変です。

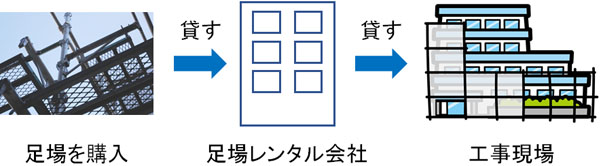

そこで足場資材を購入した後、足場レンタル会社へ貸すようにします。そのため、購入した仮設資材は足場レンタル会社に置かれるようになります。その後、実際に工事があったときに足場レンタル会社が工事現場へ仮設資材を提供するようになります。

つまり、以下のような流れになります。

- あなたの法人が足場を購入する

- 足場レンタル会社へ貸す

- 工事があったとき、足場レンタル会社から工事会社へ足場を貸す

足場レンタル会社が仮設資材を保有しても問題ないですが、足場はそれなりに高額なので新品の足場のすべてを自社保有するのは現実的に無理です。そこで節税したい法人に足場を購入してもらって貸してもらい、それを再レンタルとして提供する形にしています。

不動産では、不動産管理会社は高価な不動産を自社保有するのではなく、あくまでも他人の不動産を管理することで手数料を得ています。これと同じ形態だと考えるといいです。

不動産を所有して不動産管理会社に依頼するのと同じように、あなたは足場を保有して足場レンタル会社へ管理を委託します。仮設資材の保管・管理や工事現場への貸し出しなど、ビジネスを行う上で必要な手続きはすべて足場レンタル会社が行うと考えましょう。あくまでも、投資の一環として足場を購入します。

減価償却がなく、一括損金での経費化が可能

それでは、なぜ節税スキームとして足場が出てくるのでしょうか。これは、足場を購入するときに全額をその場で損金にすることができるからです。

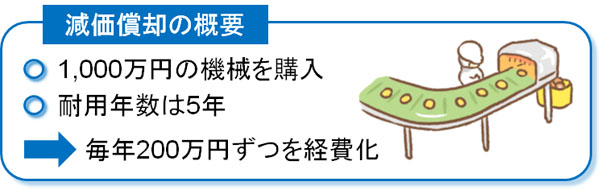

大きな買い物をする場合、減価償却が発生します。どれだけお金を支払ったとしても、全額を経費にできないようになっているのです。例えば、1,000万円の機械(耐用年数5年)を買った場合は毎年200万円ずつ経費化していきます(定額法の場合)。

お金は1,000万円が出ていくにも関わらず、経費は200万円しか認められません。お金だけ先に出ていくものの、経費化は先なので法人税は思ったよりも少なくならず、キャッシュフローだけが悪くなります。

一方で建築工事現場で使われる仮設資材だと、購入した分だけすべて経費になります。その分だけ利益を圧縮でき、法人税が安くなります。

減価償却では、原則として10万円以上のものが対象になります。10万円以上する物品であると固定資産という扱いになり、減価償却しなければいけません。ただ、工事現場の資材であると「資材一本ごとの値段で固定資産かどうかを判断する」となっています。

まず、建築現場ごとに使用される足場の規模は違いますし、必要本数はまったく異なるものになります。そのため、「工事資材の5本セットを一つの組として、これが10万円以上なら固定資産」などのようにすることはできず、結果として建築用の仮設資材は一本ごとの値段で判断されるようになるのです。

たとえ大量の足場を購入したとしても、セット購入したわけではありません。10万円以下のパイプや留め具などを積み上げて購入しただけなので、結果として全額費用として損金になるのです。

足場リース・貸出事業への投資リスク

それでは、実際に足場レンタル事業を展開するために投資をするとき、どのようなリスクがあるのでしょうか。全額を経費にできる節税スキームではあるものの、適切な利益の繰り延べができなければ意味がありません。

このとき考えられるリース事業のリスクとしては以下のようなものがあります。

- 建材としての足場需要が少なくなる

- 月々のレンタル料収入が変動する

- レンタル先が倒産する

それぞれについて、どのようになっているのか確認していきます。

建材としての足場需要が減少することはあるのか

一戸建て住宅の場合、最初に家を建築するときだけ工事として足場が必要になります。ただ、これがマンションやビルなどになると、定期的な修繕や改修が必ず必要になります。そうした修繕工事のとき、足場を建てなければいけません。

これについては、2008年に建築基準法施行規則の一部改正が行われ、「10年に一度は全面打診(足場を組んでの調査など)をしなければいけない」と国土交通省が義務付けています。

当然ながら、建築物を建てたあとは経年劣化していきます。このとき、例えばタイルがはがれて落ちることになった場合、もし人に当たればケガをします。場合によっては重症のケガを負うことにもつながるため、こうした点検が義務付けられるようになったのです。

これには、建築物での安全点検業務が日常的に行われておらず、結果として事故が多発したことを受けての改正です。

こうした点検の対象は「特殊建築物」になりますが、特殊建築物には劇場、映画館、病院、ホテル、共同住宅、学校、百貨店などがあります。さらには、一定規模以上のマンションも含まれます。

日本全国には600万戸以上のマンションがあり、すべてではないものの非常に多くのマンションが点検対象に該当しています。また、これに商業施設を加えるとその数はかなり多くなります。

もちろん、点検のためだけに足場を組むのは非常にコストがかかります。そのため、外壁塗装工事と一緒に行うのが基本となっています。いずれにしても足場を組む必要があるため、足場レンタルの需要は世の中にマンションや商業施設が存在し続ける限り続くようになります。

月々のレンタル料収入は固定で入ってくる

また、心配になるものとして月々のリース収入があります。足場レンタル会社にリース・貸出をするにしても、当然ながら「購入した足場がどれだけの日数、工事現場で使われるようになったのか」は月によって異なります。

そうなると、入ってくるレンタル料の収入が変動するようになるのが一般的です。もし、工事用の資材が使われなければレンタル収入がなく、投資した分だけ赤字になってしまいます。

ただ、節税のために足場のリース事業へ投資をする場合、「足場レンタル会社から毎月、固定でリース料が支払われる」のが基本になっています。つまり、不動産投資のようにお客さん(=住む人)が見つからなければお金が入ってこないという状況ではなく、毎月お金が固定で振り込まれることが約束されています。

もし、足場レンタル事業へ投資するときに毎月のレンタル料が固定でない場合、微妙なサービス内容なのでやめた方がいいです。節税目的で行うわけであり、足場投資では本格的な不動産投資のようなビジネスをするわけではありません。そのため、必ず固定収入を約束してくれる節税用の足場商品を選ぶようにしましょう。

レンタル先の倒産や破損リスクは保険で備える

なお、仮設資材レンタル事業をするときの最大のリスクは「足場リース会社の倒産」です。足場を購入した後、足場レンタル会社で実際に足場を保管・管理してもらうことになりますが、保管先の企業が倒産してしまうと毎月の足場リース料は支払われなくなってしまいます。

ビジネスである以上、提携先に対して「倒産するな」とはいえません。会社によって事情が異なるためです。

そこで、足場リース会社の倒産リスクを回避するために保険へ加入します。保険への加入は任意(オプション)となりますが、保険を付け加えれば足場レンタル会社の倒産リスクに対しても備えられるようになります。

また、レンタル事業なので足場資材が破損してしまうこともあります。これについてはどうなのでしょうか。

資材のメンテナンスはオーナー(節税のために足場を購入した会社)が行う必要があります。しかし、実際には工事で使う建築資材なのでメンテナンスはほぼ不要です。また、何らかの事故があって建材に損害が起こった場合でも同様に保険によってカバーできます。

保険を活用することで、貸出先の倒産リスクや資材損傷リスクに対応できるようになります。保険料の支払い分だけ収入が減るのはデメリットですが、保険に加入すればあらゆるリスクを軽減できます。

足場リースでの節税スキームの価格や利回りはどうなのか

このとき、実際に節税を考えるときにどのような料金体系となっているのか理解しておかなければいけません。足場リースへの投資は高額節税の一つであり、少ししか利益の出ていない企業は関係のない節税スキームになります。

足場レンタルを用いた節税手法については、最低500万円の節税となっていることが多いです。一般的には800万円以上や1,000万円以上の利益が出ている法人で足場リース投資による節税を検討することが多く、場合によっては2,000万円や3,000万円などの節税を行う人もいます。

いずれにしても、500万円以上の節税が基本になると考えましょう。

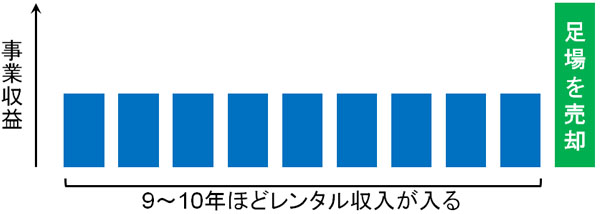

このときの利回りとしては、年利7~13%ほどになります。「投資金額の規模」「保険に加入するかどうか」によっても利回りは違ってきますが、ザックリとこのようになると考えましょう。こうした事業収入が9~10年ほどかけて入ってきます。

また、足場を購入して9~10年ほど経過して足場レンタル会社とのレンタル契約期間が満了したら、仮設資材を中古品として足場レンタル会社へ売るのが基本となります。

足場レンタル会社にとって、新品を購入するのは多額の費用が必要なので大変です。ただ、9~10年ほど活用した中古品であれば値段が安くなっており、非常にお手頃です。また、保管場所は自社倉庫なので買取するにしてもお金を振り込むだけの作業で完了します。

そのため、足場リース事業へ参入する場合はリースによる収益が入ってくるだけでなく、最後の売却益も得られると考えるようにしましょう。

こうした売却まで考えると、足場リースによる投資で得られる最終的な事業利回りは120%ほどになります。保険に加入する場合だと、最終の事業利回りは113%ほどです。

・オペレーティングリースに似た節税手法

節税手法として有名なものにオペレーティングリースがあります。足場節税と同じように、オペレーティングリースでも「大きな値段のする資材にお金を投入し、その大多数を初年度に経費化しながらもリース収入を得て、最終的には売却する」という節税スキームになります。

ただ、オペレーティングリースでは何百億円もする商品に対して、何人もの出資者を募って行うことになります。また、投資金額も3,000万円や5,000万円など高額になります。

一方で足場レンタルの場合だと、500万円などの金額から開始することができます。また出資者が何人もいるわけではなく、節税スキームとしてもシンプルで手軽な節税対策となっています。

個人だと儲かる金額は少なく、企業の節税に価値がある節税方法

保険に加入しない場合であっても、売却まで含めた最終利回りが約120%なため、数値だけ見ると、そこまで大したことのない事業投資のように思えてしまいます。

実際、足場リースによる事業投資を個人事業主として行うことを考える場合、ほとんど意味がありません。個人で足場を購入し、レンタル事業を開始してもいいですが儲かることはないのです。

そうではなく、足場リースは節税だからこそ意味があります。個人ではなく、企業が足場を購入して全額を経費化できることに意味があるのです。

足場を購入して利益を圧縮すれば、その分だけ法人税を減らすことができます。法人税を約30%だとすると、例えば1,000万円の足場を買った場合、300万円ほどの税金支払いがなくなります。

- 1,000万円 × 30%(法人税率) = 300万円

つまり、足場レンタル事業へ投資することによって「毎月の固定収入が入ってきて、最終的には足場を売却することでお金を得られる」だけでなく、多額の法人税の支払いまで免除できるようになります。

こうした法人税の支払い免除まで考慮した場合、税効果まで考えた事業利回りは以下のようになります。

- 保険加入なし(税効果を考慮した最終利回り):約155%

- 保険加入あり(税効果を考慮した最終利回り):約143%

個人が足場を購入して投資をする場合、そこまで儲かるようにはなりません。一方で企業による節税目的の投資であれば、法人税の減額まで加味すると大きな利益を得られるようになるのです。

足場レンタル事業への投資で税金を抑える

世間一般的には知られていないものの、節税商品としては一般的なものに足場があります。建築現場で活用される工事用の仮設資材を実際に購入したあと、それを足場リース会社に貸し出すことによって税金を抑える節税対策になります。

足場レンタル事業へ参入すれば、投資したお金の全額を初年度に経費計上できます。つまり、その分だけ法人税が抑えられます。

それに加えて、月々の足場リース料が入ってきます。基本は固定でお金が入ってくるようになり、オプションで保険に加入すれば足場リース会社の倒産についてのリスクにも備えられるようになります。

個人で足場レンタル事業をしても儲かることはなく微妙です。ただ、法人であれば節税による税金の減額があるため、実質的な事業利回りはかなり大きくなります。

大きな利益が出てしまった場合、500万円以上の節税を実現したい人に適した節税商品が足場レンタルです。利益の繰り延べにはなりますが、事業収益を出してお金を増やしながらも節税効果を得られる手法になります。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。