不動産投資をするとき、投資マンションやアパートを売却することがあります。このとき、必ず売却益または売却損が発生するようになります。

ただ、不動産は経年劣化していくため譲渡損を計上することがよくあります。このとき発生する固定資産の損失をうまく調節すれば、税金支払いを少なくすることができます。

しかし、節税になるとはいっても正しい手法によって行わないと税務調査で否認されるリスクが高まります。何でもいいので節税すればいいわけではなく、節税の手順を理解しなければ税金を減らせないどころかペナルティを食らうことになるのです。

そこで投資マンションやアパートを活用した、法人での固定資産の節税方法について解説していきます。

もくじ

投資マンション・アパートや自社ビルでの含み損

不動産は一般的に価格が変動します。しかも、年数が経過するごとに経年劣化していくため、「リノベーションをして一新する」などを実施しない限り、一般的には価値が年を追うごとに下がっていきます。

そうなると、投資用マンションやアパートを購入したり、自社ビルを建てたりしたものの、10年後などには価値が下落していることがあります。例えば、2億円で購入した自社ビルが1億円の価値に下がっているなどです。

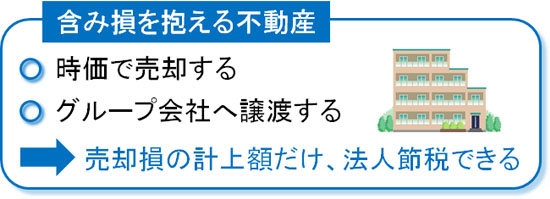

こうした含み損を抱えているとき、実際に固定資産を売却することで損失を計上するといいです。

たとえ大きな黒字が出ているときでなかったとしても、不動産の売却損を計上するのは大きな意味があります。法人の場合、10年以上は繰越欠損金として赤字を計上できるため、黒字が出たときに法人税の支払いをなしにすることができるからです。

また無駄な固定資産がある場合、売ることにより固定資産税などの維持費・税金を減らすことができます。そのため、法人が不要な不動産を売って売却損を出すことは大きな意味があります。

不動産を使っていて売れないとき、関連会社を使う

ただ、実際のところ投資用マンション・アパートが収益を生み続けていて売るつもりがなかったり、自社ビルをいまも活用していたりして、完全に手放すわけではないケースが多いです。そうした場合、どのように譲渡損失を計上すればいいのでしょうか。

これについては、関連会社を活用するという方法を採用すれば問題ありません。あなたの会社と関係するグループ会社に不動産を売るのです。

例えば2億円で購入した不動産の価値が大幅に減っており、土地・建物の評価額が8,000万円になっているとき、グループ会社に売ってしまうことで1億2,000万円もの譲渡損失を計上できるようになります。この場合、3,600万円ほど法人税を少なくできます。

- 1億2,000万円 × 30%(法人税率) = 3,600万円

たとえそのまま不動産を使い続ける場合であっても、他の会社を活用すれば問題なく節税できるのが、含み損を抱えている不動産を活用した節税スキームになります。

減価償却費が多いと売却益が出る

ただ、土地や建物の評価が下がっていて含み損が出ているとはいっても、それまでの建物部分の減価償却費をたくさん経費計上している場合、売却損が少ないことがよく起こります。それどころか売却益が発生して、むしろ法人税が多くなってしまうこともあります。

これは、譲渡益や譲渡損失を計算するときは減価償却費も含めなければいけないからです。

先ほど2億円の不動産を購入し、土地や建物の評価額が8,000万円になったとき、1億2,000万円の売却損を計上しました。ただ、それまでに建物の減価償却費を損金計上しているため、減価償却の金額を加えなければいけません。例えば、建物購入の減価償却が既に4,000万円ほど終わっている場合、売却損は以下のようになります。

- 8,000万円(売値:評価額) + 4,000万円(減価償却費) - 2億円(買値) = 8,000万円(売却損)

つまり2億円の不動産をグループ会社に8,000万円で売るとき、1億2,000万円を売却損として経費にできるわけではありません。それまでの減価償却した4,000万円を差し引いて、売却損を算出するのです。

もちろん、このときは減価償却費の金額が大きいほど、固定資産を売ったときの節税額は少なくなります。また、含み損の金額が意外と少なかった場合、減価償却費が加算される分だけ売却益が出てしまい、節税どころか法人税が増えることもあります。

そのため譲渡損失を用いた固定資産の節税を実施する場合、対象の固定資産の減価償却費を過去にどれだけ計上しているのかを考慮したうえで実施する必要があります。

単なる租税回避だと税務調査で否認される

そうはいっても、保有している投資マンション・アパートや自社ビルを含め多額の含み損があり、売却損を計上できる場合は高額な節税が可能な手法であることには間違いありません。

しかし多くの損金を計上できるため、何も考えずに固定資産の評価損を計上すると、単なる租税回避と捉えられて税務調査で否認されてしまいます。実際、グループ会社同士で不動産の含み損を計上し、節税しようとしたが否認され、裁判でも負けたケースはいくつもあります。

そのため保守的で能力の低い税理士だと、不動産の含み損を用いた節税策を嫌がるケースがあります。しかし、それだと正しい経営はできません。不動産の価値が大幅に減っている以上は本来の価値で正しく評価するのが基本だからです。

もちろん、節税に強い税理士だとそのようなことはないですが、税務調査で否認される会社は当然ながら共通点があります。それは、適切な手続きに従って不動産の譲渡をしていなかったことです。例えば、以下は実際に裁判で負けた事例です。

| 【2001年5月29日裁決】 食肉販売業を営むA社が所有する土地・建物について、同族会社への譲渡により譲渡損を計上した。価額も適正で代金決済も行われている。 しかし、以下のようなことが認められている。

そのため、土地・建物の譲渡はなかったものと認め、原告の敗訴が確定した。 |

要は、同族会社の中で不動産を譲渡したことにしており、結果的に正しい手続きを取っておらず、そのために敗訴した裁判となっています。

これについては、いってしまえば税務調査で否認され、裁判でも負けて当然だといえます。不動産譲渡に関わる正しい手続きを取ってなく、一般的な不動産譲渡に比べて不備が多すぎるからです。不動産を譲渡したにも関わらず、契約内容や登記、入金先が同じままだと、単なる租税回避目的での節税と捉えられ、否認されるのは当然だといえます。

その一方で一般的な不動産契約に基づき、売買契約書が終結され、所有権移転登記や不動産代金の支払いなどがきちんと行われているケースだと、問題なく勝訴しています。要は、適切な手順に従っているかどうかが重要になります。

譲渡で理由を付け、土地・建物を時価で売却する

そこで、どのようにすれば税務調査で否認されないかというと、まずは不動産譲渡の理由を考えましょう。同族会社の間において租税回避目的で不動産を移動させるのではなく、固定資産を別の同族グループ法人に移転させる正当な理由を作るのです。

例えば不動産運営が本業でないにも関わらず賃貸用マンション・アパートを保有している場合、「事業形態がまったく異なるため、不動産管理会社を立ち上げて別部門として切り離した」と説明すれば問題ありません。

「会社の法人税を減らすために不動産事業を切り離した」という説明だと、100%の確率で否認されます。そこで、いずれにしても「不動産管理を行いやすくするため」という何かしらの正当な言い訳をつけることができれば問題ないです。

また、当然ながら無意味に土地や建物の価値を低く評価して引き下げると否認されます。そこで、土地や建物は時価でグループ会社に売却しましょう。

不動産登記を行い、代金清算する

同時に不動産登記も行う必要があります。もちろん不動産登記をするので面倒ですし、お金もかかります。登録免許税や不動産取得税、司法書士への報酬支払いなどが発生します。ただ、多額の含み損を計上できる場合は節税メリットが大きいため、これについては我慢しましょう。

また、同時に不動産を取得するために銀行からお金を借りている場合、そのための説明をしなければいけません。同族グループ会社へ売ることを説明し、担保を変えるなどの処理が必要です。

これらを行わないと、先に記した裁判事例のように税務調査で否認されてしまいます。理由を付けるだけでは不十分であり、書類上でも不動産の管理がグループ会社へ完全に移転したように仕向けなければいけません。

それと同時に、できることなら「グループ会社へ不動産を売るとき、代金清算(一括払い)をする」といいです。つまり、不動産の譲渡代金をきちんと支払ってもらうのです。

もちろん、グループ会社に不動産を購入できるほどの多額のお金がないこともあります。その場合、分割払いでも問題ないので少しずつ不動産の売却代金をグループ会社から徴収するようにしましょう。不動産を売ったにも関わらず、お金を徴収していないと「不動産は譲渡されていない」とみなされてしまうからです。

ただ、たとえ高額な譲渡損失を計上したとしても、ここに記した注意点に従って実施すれば確実に経費化できます。ダメな税理士だと反対する確率が高いものの、きちんと行えば大幅な法人税削減が可能な手法となるのです。

不動産の売却・移転での税金対策

既に不動産(高額な固定資産)を保有しており、大きな含み損を抱えている法人のみ利用できる手法となりますが、譲渡損失を計上することでの税金対策があります。節税スキーム自体は単純であり、不動産を売るだけです。

ただ、不動産を売る気がなかったり、継続して利用したりすることがあります。その場合、同族のグループ会社へ移動させ、売却した形を取りましょう。

当然、譲渡損失を作る以上は一般的な不動産の売買契約に基づいて行わなければいけません。不動産登記が変更されていなかったり、代金支払いがなかったりすると、たとえ時価で固定資産を売却したとしても税務調査で否認されます。実際、過去にはそうした否認事例がいくつもあります。

しかし、グループ会社へ不動産を売ったことについて、きちんとした理由があり、さらには契約に基づいて適切な手順を取った場合であれば、問題なく裁判でも勝てています。当然、税務調査で指摘されても突っぱねることができます。

ここまでのことを理解したうえで、不動産の売却損を用いた節税を実施しましょう。含み損を抱えている固定資産を時価で評価しなおすことにより、譲渡損失による節税が可能になります。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。