事業を動かしている個人事業主・フリーランスや法人であれば、自動車を経費にできることは有名なので知っている人が多いです。ただ、車に乗る人だけではありません。バイクや自転車の購入を検討する人もたくさんいます。

それでは、自動車ではなくこうしたバイクや自転車を購入するときは問題なく経費計上できるのでしょうか。

バイクを経費で落とすことを考えたり、通勤に使う自転車を損金化したりするとき、適切な手順があります。そこで、何を考えてバイクや自転車などの乗り物を経費化していけばいいのかを確認していきます。

もくじ

個人事業主や法人で変わる経費計上の方法

特にビジネスをしていないサラリーマンの場合、どのように頑張ったとしてもバイクや自転車の費用を経費にすることはできません。全額を自腹で支払う必要があります。

一方で個人事業主・フリーランスの自営業であったり、法人だったりする場合は問題なくバイクや自転車の購入費用を経費にできるようになります。サラリーマンであっても、副業収入がある場合は個人事業主として経費化が可能です。

このとき、個人事業主では全額を経費計上することはできません。バイクや自転車を購入し、通勤や得意先への出張で利用するとはいっても、個人的なプライベートで利用する場面がどうして出てしまうためです。

個人利用だと経費にならないため、「個人利用とビジネス利用での割合を案分する」のが基本です。ただ、厳密な按分は無理なので「バイクや自転車の購入費用、維持費のうち半分を経費にする」のが基本です。

ただ、これが法人だと全額を経費にすることができます。このとき、バイク・自転車を法人契約で購入します。その場合、すべてを損金算入して問題ないようになっているのです。

このときは会社で購入し、社長へ貸したということにします。このとき法人では、ほとんどがプライベートの利用であったとしても全額が経費です。節税のために車を購入して損金にできるのと同じように、バイクや自転車を経費にすることは可能なのです。

商売のためにバイクや自転車を使う以上、全額を経費にできるのが法人です。

10万円未満の原チャリや自転車は消耗品費

なお、実際にバイクや自転車を購入したときにどのように損金計上するのかというと、値段によって方法が違ってきます。一般的に高額な買い物については、固定資産として減価償却しなければいけません。ただ、10万円未満の商品であれば減価償却しなくても問題ないです。

一般的な通勤用の自転車であれば10万円もしません。そのため、特に心配することなく経費にできます。

これについては、50ccの原付バイクも同様です。スーパーカブを含め、高くない原付バイクであれば10万円未満で購入できるため、消耗品費として購入した直後に損金化して問題ありません。

このときの仕訳は以下のようになります。

| 日付 | 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 6/1 | 消耗品費 | 80,000 | 普通預金 | 80,000 |

消耗品費の勘定科目を活用し、経費にしましょう。

30万円未満では減価償却資産の特例を使える

ただ、50ccの原付バイクであっても、少し高額になれば10万円以上になります。また、125ccなどバイクが大きくなれば値段は高くなります。自転車についても、ロードバイクになると金額が大きくなりやすいです。

そうしたとき、青色申告をしている自営業や法人であれば「30万円未満の固定資産であれば、購入した時点で一括損金にしても問題ない」という特例があります。これを、減価償却資産の特例といいます。

個人事業主・フリーランスで白色申告の意味はなく、最低でも青色申告(10万円控除)を選ぶ必要があります。また、法人では税理士に依頼するので確実に青色申告の事業者です。そのため、30万円未満であれば問題なく全額経費にできます。

※法人の場合、減価償却資産の特例を利用するには「資本金1億円以下」「従業員1,000人以下」の両方を満たした中小企業である必要があります。

そのため自営業や中小企業の場合、30万円未満のバイクや自転車であれば特に注意する必要なく経費にして問題ありません。

大型バイクや高級ロードバイクは減価償却していく

ただ、これが250ccや400cc以上の中型・大型バイク、高級ロードバイクになってしまうと、値段は軽く30万円以上になります。その場合、固定資産として減価償却していく必要があります。

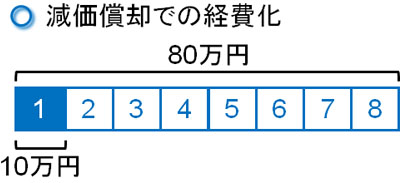

減価償却するとなると、例えば「80万円の商品を買って耐用年数が8年」という場合、1年に10万円ずつ経費化していきます(定額法の場合)。

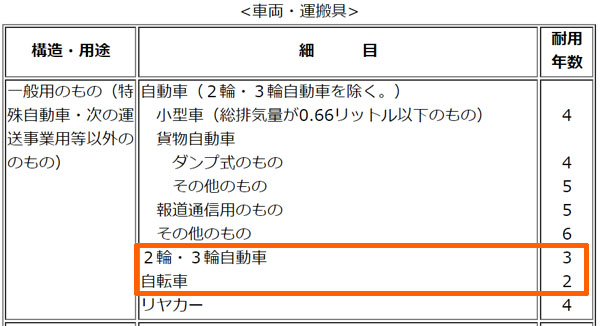

こうした非常に面倒な会計処理が発生するようになります。参考までに、バイクや自転車の耐用年数は以下のようになっています。

- バイク:耐用年数3年

- 自転車:耐用年数2年

国税庁からも、このような耐用年数になると明確に記されています。

大型バイクや高級ロードバイクを新車購入した場合、こうした規定に従って徐々に減価償却していくようにしましょう。

ハーレーなどの高級大型バイクを社用車として経費で落とす

こうした通勤用の一般的なバイク・自転車(ロードバイクを含む)であれば、確実に経費にできることが分かります。実際のところ、車よりもこうした小さいバイクや自転車のほうが小回りが利くため、日々の通勤や得意先に出向くときに便利だからです。

しかし、中にはハーレーなどの高級大型バイクを経費で落とすことを考える人がいます。こうした製品についてはどうなのでしょうか。

実はハーレーなどの大型バイクであったとしても、問題なく会社のお金で購入して経費化が可能になっています。あくまでも社用車としての扱いになるため、耐用年数に応じて経費化して問題ないことになっているのです。

小型車ではなく、移動手段がたまたまハーレーなどの高級大型車になっただけであるため、ビジネスで使っている以上は当然のように経費にできます。

そもそも、何千万円もするスーパーカー(フェラーリなど)についても社用車として全額経費化が認められています。最高裁の判決も出ていることから、どのような形態であっても車はすべて経費になるのです。

あらゆる自動車が経費になるにも関わらず、バイクや自転車が経費にならないのはあり得ません。そのため、個人事業主・フリーランスや会社経営者を含めすべての人が乗り物の購入費用を経費にできるようになっています。

保険などの維持費や修理費、ヘルメット代も経費になる

このとき、新車購入費用の経費化ばかりに着目しがちですが、自営業や会社経営者の場合はバイクの維持費についても経費にできます。

例えばバイクの場合、自賠責保険やその他の保険に加入することになりますが、こうした費用が経費になります。自転車であっても、自転車保険に入る場合は経費化が可能です。また、バイク修理や車検代、自転車のパンク代も損金計上して問題ありません。

他にもバイクであればヘルメットが必須です。こうした付属品の購入費用についても経費にできるのです。

もちろん駐車場(自転車なら駐輪場)を借りているのであれば、そうしたお金も経費です。ガソリン代についても同様に経費として考えることができます。自らビジネスを動かしている場合、新車購入費用に限らずその他の付属品や維持費について経費にして節税できるようになっています。

・免許費用は経費にできない

ただ、免許の費用は経費にすることができません。「バイクの免許を取得しないとビジネスを実施できない」とはいえないためです。

あくまでも、ビジネスでどうしても必要だからこそ経費にできるわけです。「わざわざバイクの免許を取らなくても、他の手段で車に乗れば問題ないのでは?」という問いに答えられる人はほぼいないため、免許取得の費用は経費にできません。

ただ、既にバイク免許を保有しているのであれば「車よりもバイクのほうが社用車として都合がよかった」だけであるため、通勤や得意先への出張のためにバイクを購入して経費にするのは問題ないのです。

新車でなく、中古車なら減価償却は1年ほど

ちなみに、このとき新車ではなく中古車としてバイクなどを購入する場合、より素早く経費化できるので減価償却のスピードが早くなり、節税対策になります。

実際のところ、4年落ちの高級中古車を購入する節税対策は多くの会社が実施しています。車だと耐用年数6年であり、4年落ちの場合は残りの耐用年数が2年になります。この場合、定率法を採用することで初年度にほぼ全額の減価償却が完了します。

初年度に購入費用のほぼ全額を経費にできるわけですが、同じことはバイクにもいえます。単価の低いバイクや自転車だと関係ないですが、1年以上が経過している中古バイクであれば耐用年数が2年になります。3年かけて減価償却する必要はなく、中古車だと耐用年数が短くなるのです。

この場合、4年落ちの中古自動車と同様に、定率法の採用により1年でほぼ全額を経費化できるようになっています。

特にハーレーなどの高級バイクであれば、中古バイクに乗って数年ほど経過したとしてもそこまで価値は下がりません。高級自動車を購入して数年経過しても中古車価格が下がらないのと同じ現象が起こるのです。そのため、高級バイクや高級ロードバイクは利益の繰り延べ商品としての役割も担っています。

購入時点で全額経費でない点には注意

ただ、新車であれ中古車であれ30万円以上の商品を購入して減価償却する場合、購入したその場で減価償却額の全額を経費化できない点には注意しましょう。

1年で経費化可能というのは、買った瞬間に減価償却額の全額を損金算入できるという意味ではないのです。

個人事業主であれば、12月末までの利益を確定申告します。法人についても、決算までの利益で法人税が確定されます。このとき例えば12月決算の会社が「12月に240万円の中古バイクを購入した」としても節税できません。20万円ほどしか損金計上できないからです。

- 240万円(中古バイクの購入費用) ÷ 12ヵ月 = 20万円

そこで、期首に購入することを考えましょう。こうした減価償却が必要な固定資産の節税というのは、期首に購入するからこそ大きな効果を発揮します。

次の期に大きな利益が出ることが確定している場合、期首に大きな買い物をすることで節税できるのが中古バイクです。

通勤用や出張で使うバイク・自転車で節税対策する

個人のプライベート利用で用いるものを経費にすることは節税対策の基本です。日常でバイクや自転車を使わないのであれば関係ないですが、普段からこうした乗り物を使って通勤したり得意先に出向いたりしている場合、積極的に経費計上するといいです。

このとき、10万円や30万円が「一括で経費にできる基準」になります。10万円未満の場合、消耗品費になるので大企業を含め損金算入できます。一方で個人事業主や中小企業の場合、青色申告している場合は30万円未満の買い物まで一括で経費にできるようになっています。

ただ、125ccや250cc、400ccなどのバイクを買う場合は30万円以上になるのが普通です。高級ロードバイクについても、値段が高くなることがあります。そうしたとき、節税するにしても減価償却が必要になります。

こうしたことを理解して、積極的にバイクや自転車の購入費用や維持費(保険代や修理費、車検代など)を経費計上して節税対策しましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。