東京などの都市部に住んでいる人の場合あまり関係ないものの、地方に住んでいる人だと高確率で保有している移動手段に車があります。

個人事業主・フリーランスや法人経営者を含め、車代は経費にすることができます。法人であれば社用車ということにして、全額経費にできます。個人事業主・フリーランスであっても、全額は無理でも半分は経費化が可能です。

要は、車本体の費用は経費にして節税できるわけですが、ガソリン代についてはどうなのでしょうか。

特にガソリン代は経営者に限らず、社員も車に乗ってガソリン代を請求することがあります。事前にどのようにガソリン代について取り扱えばいいのか理解しなければいけません。そこで、経費としてガソリン代を支払うときの考え方について解説していきます。

もくじ

ガソリン代(軽油・レギュラー・ハイオク)は経費になる

まず、法人に限らず個人事業主・フリーランスについてもガソリン代を経費にして問題ありません。つまり、軽油やレギュラー、ハイオクを含め損金計上できます。

法人であれば、社用車を使っている以上は無条件で全額が経費となります。

当然、社長やその他の役員に限らず、社員が利用したガソリン代についても損金計上して問題ありません。従業員が社用車を活用してガソリン代を立て替えた分についても、ビジネスで必要になるので当然ながら経費になります。

・個人事業主は経営者の利用分を案分する

それに対して、個人事業主はどうなのでしょうか。個人事業主であっても、従業員が利用したガソリン代については当然ながらすべて経費になります。

ただ、個人事業主本人の利用分については法人のようにすべて損金化することはできません。

個人事業主・フリーランスの場合、軽油やレギュラー、ハイオクを経費にするときは「プライベート利用とビジネス利用を案分して経費にする」ようになっています。そのため、一般的にはガソリン代として領収書をもらった金額のうち、半額を損金計上します。

もちろん、「ほとんどが外出であり、ビジネス利用の割合が非常に多い」という場合、使っているガソリン代の半分以上を経費にしても問題ありません。

このように個人事業主・フリーランスの場合、従業員の利用分については全額経費であるものの、経営者の利用分についてはプライベート部分との割合を考えながら経費計上の金額を計算していく必要があります。そのため、全額経費にできる法人に比べると節税の度合いでは不利になります。

在宅ワークや不動産投資も経費にできる

ちなみにここまで述べたことについては、どのようなビジネス形態の人であっても同様に適用されます。たとえ在宅ワークや不動産投資家のように、普段のビジネスで自動車を利用する場面がない人であっても、自家用車のガソリン代を経費にするのは何も問題ありません。

在宅ワークや不動産投資がメイン事業であっても、社用車として自家用車を保有しているのであれば、打ち合わせのときに車を利用する場面が必ずあるはずです。そのためビジネスのために利用していると主張することができます。

ほとんどがプライベート利用であっても、そのうち少しでもビジネス利用があれば、法人では100%損金化でき、自営業であっても半分までは何も考えずに経費にできるのです。

・通勤の利用でもビジネスに関係する

なお、ビジネス利用といえるのは通勤も含まれます。通勤部分についても、ビジネスとして利用していると主張できます。

そのため、例えばプライベート利用が少なく、ガソリン代のうち9割ほどを通勤で活用している自営業者がいるとします。この場合、ガソリン代の9割を経費にして問題ありません(これまで説明した通り、法人では無条件で全額経費です)。

・バイクのガソリン代も同じ

ちなみに、自動車に限らずバイクのガソリン代についてもやり方は同じだと考えるようにしましょう。

法人がバイクを所有して社用車にした場合、全額が経費になります。一方で個人事業主の場合、プライベート利用との割合を考えて損金計上します。

・サラリーマンは無理だが副業収入があるなら可能

ちなみに、ガソリン代の経費化については「自らビジネスをして稼いでいる収入」があるなら全員が経費にできます。そのため単なるサラリーマンでは無理ですが、副業収入のある会社員ならガソリン代が経費になります。

副業としてビジネスを実践するとき、当然ながら自家用車を用いて打ち合わせ先に出向き、商談することがあります。そのため、ビジネス利用のためにガソリンを使ったと言い張ることができます。

自家用車(社用車)のガソリン代に関する仕訳・勘定科目

それでは、ガソリン代を実際に経費計上するときはどのような仕訳になるのでしょうか。ガソリン代について、利用できる勘定科目は多いです。例えば、以下のような勘定科目があります。

| ・車両費 最も分かりやすいものとして、車両費の勘定科目を用いて会計処理する方法です。大多数の会社がガソリン代を車両費で仕訳しているため、特に理由がない限りは車両費を活用するといいです。 ・旅費交通費 ただ、普段は自動車を利用する場面がなく、出張のときのみ利用することが多い場合、旅費交通費で経費計上しても問題ありません。 ・消耗品費 または、「出張以外のときも利用するが、そこまで車やバイクの利用頻度が高くない場合」は消耗品費を利用してもいいです。 |

これらについて、どの勘定科目を利用しても問題ありません。特に税務調査のときに指摘されることもないため、好きな勘定科目を用いて仕訳をするといいです。

クレジットカード払いだと仕訳が簡単

なお、より仕訳を簡素化するのであれば、法人カード(法人用のクレジットカード)を利用するようにしましょう。クレジットカード払いにするだけで、記帳作業が非常に楽になるからです。

現金払いを利用することで領収書を取っておく場合、給油のたびに記帳作業が発生します。一方でカード払いを活用したときであれば、引き落とし日に一気に会計処理するだけで問題ありません。

厳密にいうと、クレジットカード払いをしたときは「カード決済した日」「カード決済の引き落とし日」の2回に分けて仕訳をしなければいけません。ただ、そうした経理処理は面倒ですし、実際の会計処理でそのような面倒な作業は不要です。

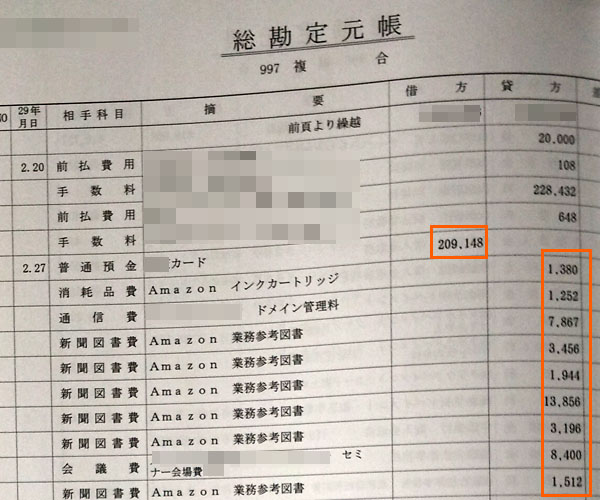

そのため世の中の税理士は「法人カードの支払について、カード決済日に支払ったものとして一気に仕訳をする」ようにしています。私の会社も顧問税理士に依頼していますが、以下のように「法人カードの引き落とし日に支払ったことにして、一気に記帳する」という方式を採用していました。

これと同じように、法人用クレジットカードでガソリン代を支払うようにしましょう。つまり、カードの引き落とし日に「ひと月分のガソリン代をすべて支払った」ことにして仕訳を起こしても問題ありません。もちろん領収書やレシートの保管は必要ですが、いずれにしても会計処理を簡素化できます。

例えば、ひと月に使ったガソリン代の合計が5万円なのであれば、カード引き落とし日に「5万円分のガソリン代を給油した」ことにして問題ありません。

従業員のガソリン代管理のほうが大変

ガソリン代を経費にして節税することについては、ここまで述べたことに注意を払えばいいです。特に難しく考える必要はなく、「法人の社用車は全額経費」「個人事業主は利用割合に応じて案分して経費」にするといいです。

このとき、フリーランスや一人社長のように単独でビジネスをしているなら特に問題ありません。しかし、社員がいて車を利用する場面がある場合、従業員の横領に注意するようにしましょう。

社員に対して給油時に法人カードを使うことを許していたり、給油代を自由に請求できるようにしていたりする場合、経営者の目が届かないと私的流用が起こるようになります。具体的には、社用車ではなく自分の車のガソリン代として給油し、経費で落とそうとするのです。

経営者個人がプライベート費用を経費化することについては、節税の観点で考えると特に問題ありません。ただ、従業員が勝手に個人利用の費用を会社の経費にするのは横領です。当然、横領が起こると無駄に経費額が増えて経営を圧迫するようになります。

そのため、ガソリン代の経費化について理解した後は社員の不正防止策を講じるようにしましょう。そうしないと、節税どころか無駄に支出が増えるようになって会社経営が悪化するようになります。

自営業や法人経営者がガソリン代を損金計上する

プライベートで利用するお金を経費にすることは節税の基本です。こうしたプライベート費用について、ガソリン代は大きな部分を占めるようになります。

このとき、個人事業主と法人では経費にできる割合が異なります。ただ、いずれにしてもガソリン代を損金計上すること自体は特に問題ありません。積極的に経費化することで、無駄な税金支払いを抑えるようにしましょう。

また、仕訳の観点でいうと法人クレジットカード払いを有効利用すれば経理処理の簡素化を実現しやすくなります。

ただ、社員がいる会社の場合だとガソリンの経費精算のときに注意しましょう。ガソリン代は不正が最も起こりやすい項目の一つなので、横領が発生しないように事前対策を練るといいです。こうしたことまで考えたうえでガソリン代を用いた節税対策を実践していくといいです。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。