高額なお金を節税する方法はいくつも存在します。その中の一つがヘリコプターへの投資です。実際にヘリコプターを購入し、利益の繰り延べを行うのです。

こうした乗り物に投資する節税手法は広く行われており、一般的な節税対策の一つとなっています。

それでは、ヘリコプターへ投資してリース・レンタルを行うにしてもどのようなメリットやデメリットがあるのでしょうか。節税できるとはいっても、ある程度のリスクのある投資でもあるため事前に内容を把握しておく必要があります。

そこでヘリコプターでの節税を企業経営者が行うとき、何に注意すべきなのか確認していきます。

もくじ

ヘリコプターを実際に購入し、所有する節税スキーム

まず、どのようにしてヘリコプター投資を利用して節税するのでしょうか。これについては非常に単純であり、ヘリコプターを購入して減価償却費を計上するだけだと考えるようにしましょう。

そのため、実際に以下のようなヘリコプターを買います。

ヘリコプターについては、新品を購入したとしてもメンテナンスをきちんと行えば30年は問題なく使用することができます。実際の耐用年数よりもはるかに長く使用できることから、節税商品として活用されているのです。

それでは、実際のヘリコプターはどのような耐用年数になっているのでしょうか。これについては、以下のようになっています。

- ヘリコプター:耐用年数5年

耐用年数が5年であるため、5年間かけて徐々に減価償却しなければいけません。そのため購入によって最初に大きなお金が出ていくものの、新品だと初年度に減価償却費として計上できる金額は少なく、まったく節税できません。新品のヘリコプターを買ったとしても節税効果はゼロです。

そこで、中古のヘリコプターを購入します。耐用年数の5年が経過したとしても、実際には20年や30年などであっても問題なく使えるのがヘリコプターです。そのため、中古でもまったく問題ありません。

このとき、中古のヘリコプターであれば2年で償却できます。そのため初年度に非常に大きな金額を減価償却でき、結果として節税効果を得られるようになるのです。

・4年落ちの中古車と原理は同じ

有名な節税方法としては、4年落ちの高級車を購入することがあげられます。車は耐用年数6年であり、4年落ちの車であれば減価償却の残り期間は2年です。

この場合、定率法で減価償却することで初年度にほぼ全額の費用を経費計上できるようになります。そのため、4年落ちの高級中古車を購入することは大きな節税になります。

ヘリコプターの節税というのは、4年落ちのベンツと考え方はまったく同じです。ヘリコプターの場合は耐用年数5年ですが、同じように中古品を購入すれば素早く減価償却費として損金算入できるのです。

収入は確定でなく、リース・レンタル先の確保が最重要

しかし、ヘリコプターを購入して節税するとはいっても、確かに法人税は安くなりますがそれ以上にヘリコプターの購入費用として現金が出ていくようになります。そのため、当然ながら単にヘリコプターを保有しているだけでは意味がありません。

このとき、まさか免許を新たに取得して、社長自身がヘリコプターに乗って楽しむわけにはいかないです。また、自分で楽しんだとしても維持費(メンテナンス費用、保管費用など)ばかりかかって無駄な出費がかさむようになります。

そこでヘリコプターを購入した後、航空会社など他の会社にリース・レンタルするのが基本です。社長個人が楽しむためにヘリコプターを買うわけではありません。そうして、最終的には売却するのが基本的な節税スキームです。

ヘリコプターの賃料収入を得るようになるため、不動産投資と似ています。ただ、不動産のように土地を減価償却できないわけではなく、問題なく減価償却費を計上できるのがヘリコプターへの投資です。

また、リースやレンタルとして貸し出せばメンテナンス費用や場所代などの自己負担が必要ないというメリットがあります。そのためヘリコプターの節税では、単に買うだけでなくその後の貸出先まで用意された節税プランかどうかまで確認しましょう。

儲からないが、利益の繰り延べが可能になる

もちろん投資とはいっても、ずっとヘリコプターを保有することはしません。前述の通り、どこかの段階で売却することになります。つまり、中古品を購入するものの数年後に再び中古品として売り払うのです。購入時よりは当然ながら売値(価格)は減少するものの、ヘリコプターは値段が下がりにくいので問題なく売ることができます。

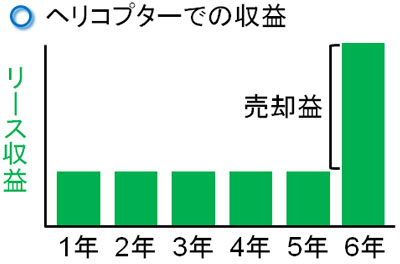

賃料収入を得ながらも、最後に売却を目指すので節税できます。例えば6年保有して売る場合は以下のようになります。

ただ投資とはいっても、あくまでも節税目的であり儲かることはないと考えましょう。利回り10%などはなく、投資した金額とほぼ同額のお金が返ってきます。また、うまく利回りが出たとしても2%ほどです。金儲けのための投資ではなく、節税のための投資なのです。

このとき、最後の売却を考えることから出口戦略は事前に立てておくようにしましょう。売却益が発生したとき、大きな収益が出るようになるからです。当然、売却時のお金をそのままの状態にしておくと全額に対して法人税を課せられるようになります。

ヘリコプターを用いた節税はあくまでも利益の繰り延べです。法人税自体を安くできるわけではないため、「退職金に活用する」「法人保険を利用する」「事業承継の相続対策で用いる」など、売却時の正しいタイミングを見極めたうえで節税対策を実施しなければいけません。

オペレーティングリースとは異なる

なお、こうした高額な商品に対して投資を行う節税手法として、オペレーティングリースが有名です。飛行機などに投資して、航空会社へリースするのです。

オペレーティングリースは少し内容が複雑です。ファンドを利用し、いろんな出資者からお金を集めるのがオペレーティングリースです。

一方でヘリコプターの場合、ここまで述べた通り「自らヘリコプターを所有し、減価償却しながらもヘリを他人に貸す」という非常に単純な節税スキームになっています。世の中で行われている航空機リースなどのオペレーティングリースとはまったく違うものなのです。

ヘリコプターでの節税とオペレーティングリースについては、「2年ほどで減価償却する」「数千万円の高額な費用が必要」「儲かることはない」などは同じです。ただ、以下のような違いがあります。

| ヘリコプター | オペレーティングリース | |

| 期間 | 自由に設定 | 7~10年 |

| 売却リスク | 売却時の価格 | 為替変動 |

| 収益 | 保証なし | 売却まで繰り延べ |

まず、オペレーティングリースだと7~10年は中途解約できず資産が凍結されます。一方でヘリコプターの場合、ヘリを売るタイミングは自由です。そのため、いつ売ってもお金に変えることができます。

実際に売るとき、ヘリコプターの場合は売却時の料金相場価格で判定されるため、機体自体の価値が想定よりも高いか低いかによって得られるお金が大きく変わってきます。こうしたリスクがあることは理解しなければいけません。

一方でオペレーティングリースの場合、飛行機やタンカーなどを取り扱うので製品自体の値下がりは少ないです。ただ、多くはドル建ての商品なので為替リスクを生じます。つまり、売却時に円高に進んでいるとうまくお金を回収できません。円高が進みすぎると、場合によっては元本割れすることもあります。

もちろんオペレーティングリースで円建ての商品プランはあるものの、数は少なくなっています。いずれにしても、ヘリコプターとオペレーティングリースではリスクが異なります。

なお、収益についてはヘリコプターだと毎年賃料が入ってくるようになります。そのため毎年少しずつ利益が出て、売却時に大きめの利益が発生するようになります。

一方でオペレーティングリースの場合、支払ったお金は契約満了時まで繰り延べられるようになります。例えば7年契約の場合は1億円を投資して、7年後に1億円が返ってくるようになります。リース料・賃料収入があるわけではなく、あくまでも最後に高額なお金が入ってくるので す。

どちらの節税商品が優れているというわけではありません。あなたが実現したい節税策を考えながら、商品を選ぶといいです。

投資金額は一括で4,000万円~1億円

このとき、いくらの投資金額になるのかというと一括で4,000万円~1億円のお金を出すことになると考えましょう。ヘリコプターによって値段は異なるため、どのランクのヘリコプターを購入するのかによって節税金額は違います。

オペレーティングリースの場合、航空機リースやタンカーリースであっても最低3,000万円です。また、海上コンテナリースであれば最低1,000万円です。そのため、最適金額はヘリコプターを用いた節税のほうが高いです。

また、基本は高くても1億円のヘリコプターになります。よほどの高級品でも2億円です。そのため、飛行機オペレーティングのように数十億円レベルの節税には対応できないと考えましょう。

金額の柔軟性については、オペレーティングリースに負けます。ただ、ヘリコプター節税だといつの時点で売却しても現金化できたり、為替リスクがなかったりするメリットがあるため、こうしたことから何に投資するのか判断するといいです。

なお現金一括で支払うので、その後のお金の流出はありません。そのため、特定の年だけ大きな利益が出てしまったときに有効です。

決算月の直前では意味がない

このとき注意するべき点として、決算月など直前でのヘリコプター購入では無意味なことがあげられます。うまく節税できないからです。

会社がヘリコプターを購入し、定率法(初年度の減価償却費が大きくなる計算方法)を採用すれば、最短1年ほどで減価償却できます。つまり、購入費用の全額を初年度に減価償却費として経費計上できます。

ただ、たとえ1年で減価償却できたとしても、これは「1年をかけて減価償却できる」という意味です。初月に全額を損金計上できるわけではありません。そのため、例えば1億2,000万円のヘリコプターを買って1年間で減価償却できるにしても、決算月に購入すると1,000万円しか減価償却費にできません。

- 1億2,000万円 ÷ 12ヵ月 = 1,000万円

これについては、4年落ちの中古車でもまったく同じ現象が起こります。決算前に実施しても節税効果は非常に薄く、期首に行うべき節税対策がヘリコプター節税だといえます。

高額な節税対策の一つがヘリコプター

富裕層が行う節税対策として、ヘリコプター投資があります。4,000万円から1億円までの利益を消し、将来のために利益の繰り延べを実現するのがヘリコプター投資です。

一般的な節税であるため、投資をしたとしても大きく儲かることはありません。実質利回りは2%ほどなので、稼ぐことを考えるのであればヘリコプター節税はやめたほうがいいです。ただ、多くの人は節税のために活用するため、利回りを考慮する人はいません。

注意点として、「ヘリコプター購入後、リース・レンタル先の会社の斡旋」についても問題なく実施してくれる節税プランかどうかを見極めるようにしましょう。これを実現できないと、無駄に維持費だけかかって大幅に損をするようになります。

また、ヘリコプターを売却したときに発生する利益をどのように対応するのかを考え、出口戦略を見据えたうえで節税対策を実施するようにしましょう。こうした数千万円の利益を消す節税対策の一つがヘリコプター投資となります。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。