ビジネスを行うとき、必ず出てくるものとして領収書や契約書があります。私の会社はあまり領収書を発行せず、結んだことのある契約書の数は少ないです。ただ、そうした私のような会社であっても、高額な値になる領収書を発行したり、契約を結んで契約書が必要となったりすることがあります。

このとき、紙媒体で領収書や契約書を作るときに必ず貼らなければいけないものがあります。それが、収入印紙です。

ある一定額以上の値となる領収書を発行したり、契約を結んだりするとき、印紙税として書類に収入印紙を貼らなければいけないのです。

ただ、このときの印紙税は方法によって半額にしたり、ゼロ円にしたりすることが可能です。多くの領収書や契約書を発行する会社の場合、印紙税をゼロにすることで会社によっては何百万円、何千万円もの節税が可能になります。その方法について解説していきます。

もくじ

あらゆる課税文書に収入印紙を貼る必要がある

印紙税法では、課税文書というものを定めています。これには、領収書や契約書が課税文書になるとされています。他にも、約束手形や有価証券の受取書なども課税文書になっているため、規定の収入印紙を貼らなければいけません。

国税庁が発表している課税文書の一覧として代表的なものは、以下のようになります。

- 領収書

- 業務委託契約書:業務委託基本契約書、取引基本契約書、販売店契約書など

- 請負契約書:工事請負契約書、工事注文請書、物品加工注文請書、広告契約書など

- 不動産の契約書:不動産売買契約書、不動産交換契約書、不動産売渡証書など

- お金の貸し借りの契約書:金銭借用証書、金銭消費貸借契約書

- 約束手形、為替手形

- 株券、社債券

他にもありますが、課税文書の中で多くの人に当てはまることがこうした項目になります。いずれにしても、「領収書や契約書には収入印紙を貼る」と覚えておきましょう。郵便局やコンビニなどで収入印紙を購入できますが、以下のようなものになります。

請求書については印紙税の対象ではないものの、それ以外だと収入印紙が必要になります。

金額が大きくなるほど、収入印紙の額も上がります。例えば領収書であれば、以下のように金額に応じて必要な印紙税の額が違ってきます。

| 記載金額 | 収入印紙の額 |

| 5万円未満のもの | 非課税 |

| 5万円以上、100万円以下 | 200円 |

| 100万円超、200万円以下 | 400円 |

| 200万円超、300万円以下 | 600円 |

| 300万円超、500万円以下 | 1,000円 |

| 500万円超、1,000万円以下 | 2,000円 |

なお、より大きな記載金額になると、収入印紙の金額も上がっていきます。例えば1億円の不動産契約を交わす場合、6万円の印紙税を払わないといけません。

収入印紙がないと税務調査で否認される

印紙税について軽視している経営者は多いですが、収入印紙がないことによって税務調査のときに莫大な税金を支払わなければいけなくなることがあります。

例えば、請負契約書に金額を記載していない場合、200円の収入印紙を貼らなければいけません。このときの収入印紙を貼っておらず、税務調査で指摘を受けて1,000万円以上の税金を追加で納めなければいけなくなった事例があります。

そのため収入印紙は必ず貼らなければいけません。ただ、記載金額5万円の領収書を月100枚ほど発行する会社の場合、1年の印紙税は24万円にまで膨れ上がります。

もちろん、領収書に限らず工事請負契約書や不動産売買契約書、金銭消費貸借契約書など、あらゆる契約書が対象になります。

電子媒体にすれば印紙税はゼロ円になる

ただ、当然ですがこれら印紙税は完全に無駄です。できることなら印紙税を支払わないように工夫し、無駄な収入印紙代はなくさなければいけません。

このとき、これら課税文書を紙ではなくPDFなどの電子媒体で作成し、メールで送付するようにすれば印紙税はゼロになります。

印紙税というのは、紙の文章に対して課せられるものになります。電子媒体であれば紙の文章ではないため、収入印紙は必要ありません。これについては、国税庁でも「電子媒体なら印紙税の適応外になる」との見解がされています。

そのため、紙の書類にしないだけで大幅な節税が可能になります。

・領収書を電子化する

領収書を発行する場面であれば、記載金額5万円以上の書類についてはメールで送るようにしましょう。そうすれば、収入印紙を貼らなくて済みます。たとえリアル店舗の運営者であったとしても、「その場でメールアドレスを記入してもらうことにより、そのアドレスへ領収書が送られる」ようにするのです。

例えば、私が店で商品を購入した時、お金を支払った後に領収書をもらうようにお願いしたら、まさに先ほど述べたような「私のアドレスをタブレット端末に入力し、そこへ領収書が届く」というシステムを採用している店舗がありました。

このような仕組みにすれば、たとえリアル店舗の運営者であっても問題なく領収書を電子化できることがわかります。

一人の顧客単価が高いと5万円以上の領収書になります。そうした価格帯の商売をする場合、メールアドレスの入力という手間があってもお客さんは問題なく行ってくれます。

・契約書を電子化する

同じように、契約書類もすべて電子化を目指しましょう。業務委託基本契約書や請負契約書を含め、これらの契約書に印紙税を支払っていると、会社によっては無駄な収入印紙代を支払うことになります。

また、不動産の売買仲介をするような会社であると金額が非常に大きくなるため、印紙税だけでもかなりの金額になってしまいます。これを節税しましょう。

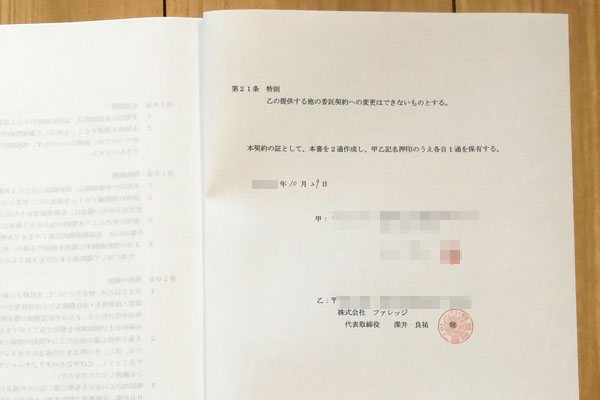

しかし契約書であると、お互いのサインや割印をするのが普通です。いまは私の会社ではすべて電子化していますが、それ以前は以下のように紙の契約書を用意してサインをしていました。

そこで、これを電子化します。こうした印を押さなかったとしても、ウェブ上でのやり取りによって問題なく契約を終結させることができます。具体的には、「GMOサイン」という無料サービスを利用します。

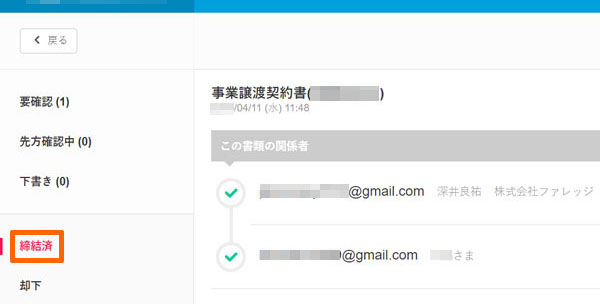

ここに契約書をアップロードし、ウェブ上で互いがOKを確認することで契約終結となります。このとき、印紙税はかかりません。実際に契約終結すると、以下のようになります。

このときは日付や契約者名、住所などを含めてすべて契約書に記載し、完成させた状態のPDFをアップロードするようになります。その後、互いがウェブ上で内容を確認し、問題なければ契約終結となります。

例えば工事請負契約書を結ぶとき、お客さんと紙の契約書を作成するのではなく、こちら側で契約書を用意し、店舗に出向いてもらったとき(または工務店がお客さんの家に出向いたとき)にパソコンやタブレット端末で契約書内容を確認してもらうようにします。その後、ウェブ上においてその場で契約終結します。

こうした契約終結はそこまで珍しくなく、携帯電話会社などでは普通に行われています。そのため、こちら側がきちんと誘導すれば、お客さんは印鑑の持参なしにその場で契約することができます。そして、こちら側は印紙税を浮かせることが可能です。

収入印紙の金額を少なくする節税術

一般的な節税では、経費の額が大きくなるように努めます。ただ、印紙税の節税の場合は経費の額を大きくすることなく、手元の現金を増やすことができます。無駄に紙を発行する必要がなく、契約書の保管場所も取りません。そのため、電子化は非常に優れた方法になります。

ただ、場合によってはどうしても紙の領収書や契約書を発行しなければいけない場面があるかもしれません。そうしたときであっても、やり方によっては印紙税を減らすことができます。

具体的な方法としては、以下のようなものがあります。

カード払いの領収書は収入印紙が不要

紙の領収書を発行するとき、額面金額が5万円以上であると、必ず収入印紙を貼らなければいけないと考えていないでしょうか。実は、これは間違いです。お客さんがクレジットカード払いをした場合、たとえ5万円以上の領収書であったとしても収入印紙は必要ありません。

クレジットカードによる販売は信用取引になります。そのため、たとえ「領収書」と明記された紙をお客さんに手渡したとしても、「課税文書としての領収書」には当たらないと解釈されています。これは、国税庁の公式サイトにも明記されています。

ただし、注意点があります。それは、カード払いのときは「領収書にクレジットカード払いであったことを記すことで、印紙税を免れることができる」という点です。

お客さんがカード払いをしたとき、額面5万円以上の領収書を発行するのであれば、領収書の但し書きに「クレジットカード利用」などの文言を記載するようにしましょう。これにより、収入印紙を貼らなくて済みます。

金額表記に消費税額を明記する

電子媒体なら何も気にする必要はありませんが、紙の領収書や契約書にする場合、消費税の記載を必ず明記するようにしましょう。

例えば請負契約書を作成するとき、「税込1,100万円」という表記であると、印紙税は2万円になります。2万円の収入印紙を貼った契約書を作成しなければいけません。

そこで消費税の額を記します。例えば、以下のようになります。

- 合計1,100万円(税抜価格1,000万円 消費税100万円)

- 請負金額1,000万円 消費税100万円

こうした表記をすれば、請負契約書の金額は1,000万円で考えることができます。請負契約書の場合、1,000万円だと印紙税が1万円になります。そのため、先ほどに比べて収入印紙の額を1万円減額することができます。

誰でも簡単にすぐ行える方法なので、すべての会社が導入するべき手法だといえます。

契約書をコピーする

ビジネスの場では、人数分だけ契約書を作成することが多いです。例えば不動産売買であれば、売主と買主の2人分の契約書をそれぞれ用意します。

ただ、実際のところ紙の契約書は一つでも問題ありません。原本の契約書を一つ用意して収入印紙を貼り、他の人の分はコピーするのです。契約書の写しであったとしても、契約の効力は同じです。コピーだからといって、後でもめ事になったときに裁判で不利になったり、無効になったりすることはないのです。

契約書1通をコピーした場合であっても、双方の合意がどのようなものであったのか問題なく確認できます。そのため、契約書の写しでも効力を発揮するのです。

例えば1億円の不動産を売買するために不動産売買契約書を結ぶとき、6万円の収入印紙(本則税率)が必要になります。これを複数作る場合、それだけで何十万円ものお金が印紙税に消えていくことになります。ただ、原本を一つだけにして後はコピーすれば、収入印紙の額を大幅に減らせるようになります。

金額の合計や分割を行う

発行する領収書や契約書の金額を合計したり、分割したりすることによっても印紙税の額を下げることができます。これは、領収書や契約書の額面ごとに印紙税の支払い金額が決められているからです。

例えば、以下は領収書と支払うべき印紙税の額になります。

- 領収書の金額5万円:貼るべき収入印紙200円

- 領収書の金額10万円:貼るべき収入印紙200円

この場合、同じ人が支払ったのであれば領収書を2つまとめてしまいます。すると、以下のようになります。

- 領収書の金額15万円:貼るべき収入印紙200円

このように金額をまとめることによって、印紙税を半額に抑えることが可能です。

また、お金をまとめるだけでなく、分割することによっても印紙税の節税が可能です。例えば600万円の金額の領収書だと、2,000円の収入印紙が必要になります。

- 領収書の金額600万円:貼るべき収入印紙2,000円

ここで、もしお客さんが100万円と500万円の買い物をしているのであれば、領収書を分けるようにします。すると、以下のようになります。

- 領収書の金額100万円:貼るべき収入印紙200円

- 領収書の金額500万円:貼るべき収入印紙1,000円

先ほどに比べて、印紙税が800円少なくなりました。発行する領収書や契約書の枚数が多い場合、こうした方法を実施することで何百万円もの節税が可能になります。

収入印紙代をできるだけ少なくする

ビジネスをするとき、完全に無駄な費用として収入印紙代があります。これら印紙税はなくすようにしましょう。

最も効果的なのは、すべての領収書や契約書を電子化することです。PDFによるメール送付を利用したり、ウェブ上での契約終結サービスを活用したりしましょう。これを実施するだけで、年間にしてかなりの金額を節税できるはずです。

また、たとえ電子化による領収書や契約書の発行が難しい場合であっても、印紙税を少なくさせる方法はいくつも存在します。これらを活用しながら、印紙税を削減するようにしましょう。

紙の書類であると、領収書に限らず不動産売買契約書や工事請負契約書、金銭消費貸借契約書、定款、約束手形・為替手形、株券・社債券など、あらゆるものに印紙税がかかってきます。これらについて、すべて収入印紙を貼るのは無駄です。

税金を少なくするとき、印紙税の削減を考えるようにしてください。収入印紙をなしにするだけでも、会社によってはかなりの節税が可能になります。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。