法人節税を考えるとき、効果的なものの一つが医療保険です。貯蓄性のある保険ではないため、解約返戻金があるわけではなく、医療保険は掛け捨てになってしまいます。ただ、そうした性質があるからこそ節税できるケースがあるのです。

一般的に医療保険は個人で加入します。ただ、会社経営者だと個人で医療保険に入るほど無駄なものはありません。

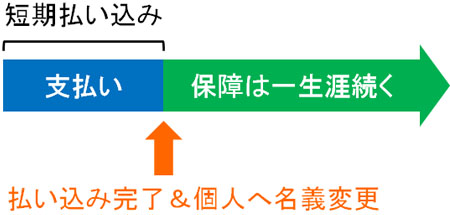

そうではなく、法人契約によって医療保険へ入りましょう。その後、短期払い込みをして個人契約に名義変更すれば、ほぼお金の支払いなしに保障が一生涯続くようになります。また死亡保障付医療保険であれば、100%の確率でお金が戻ってきます。そのため、実は掛け捨てではなくなります。

そこで、どのように考えて医療保険の法人契約を実施すればいいのか解説していきます。

もくじ

法人保険の終身医療保険に加入し、全額を損金算入する

貯蓄性のある法人保険であれば、全額損金扱いはできません。ただ、掛け捨ての保険であれば当然ながら全額損金になります。保険契約を解約することでのお金(解約返戻金)が発生しない以上、会社で支払ったお金はすべて経費化できるのです。

法人契約での医療保険は掛け捨てのため、すべてを損金算入できるようになっています(一人年30万円まで)。このとき、最初は契約内容を以下のように設定します。

| 契約者 | 法人 |

| 被保険者 | 社長(役員) |

| 保険金の受取人 | 法人 |

全額を損金にする必要があるため、「実際に社長が入院をして保険金の支給があるとき、受取人は社長個人ではなく、法人へ給付金が支払われる」ように設定します。これにより、全額が損金算入となります。

保険給付金の受取先が経営者など役員個人だと「本来は個人で負担しなければいけない掛金を会社が負担した」とみなされ、給料を個人に支払ったものと判定されてしまいます。そこで給付金の受取先を法人にして、すべての掛金を損金計上するのです。

年30万円で短期払い込みのあと、法人から個人へ名義変更する

ただ、そのような場合だと実際に病気に罹って入院したとしても個人ではなく、雑収入として会社にお金が入ってくるため意味がありません。入院費用は個人のお金で出す必要があるのに、会社に給付金が支給されても利用できないからです。

もちろん、会社から見舞金という形で役員へお金を支給することはできます。ただ、高額すぎる見舞金では税務調査で確実に否認されます。見舞金の金額は「社会通念上相当」という非常にあいまいな表現になりますが、一般的には入院一回あたり5万円などの見舞金が上限額となっています。

そこで短期払いをすることで医療保険の先払いをします。一般的には月5,000円ほどの医療保険掛金をずっと継続して払うことになります。しかし、そうではなく5年、10年などの短期間で一気に払い込みを済ませます。

・一人年30万円を超えない範囲で保険料を支払う

2019年に節税保険の法改正があり、「一人当たり年30万円までの医療保険支払いであれば、全額を損金にできる」というルールに設定されました。加入している全保険会社(医療保険・がん保険など)を合算し、全額損金扱いの医療保険・がん保険について、年30万円を超えなければ問題ないというわけです。

こうして払込期間が終了した後は保障が一生涯続くようになります。短期払いとはいっても、加入するのは終身タイプ(死ぬまで保障される保険)であるため、保障はずっと継続されるのです。

・払い終わった医療保険を個人に移す

重要なのは、払い込みが終わった医療保険について、法人から個人へ名義変更できることです。保険料払い済みタイプの終身保険(短期払い込みができ、その後の保障がずっと続く保険)について、個人へ名義変更するのは何も問題ありません。

このとき、既に保険料の支払いは完了しているため、役員など経営者としては一生涯続く医療保険を手にできるようになります。会社で全額損金によって経費化しながら、短期払いが完了した後に個人へ医療保険を移転させることにより、いつでも活用できる医療保険を個人で入手できるのです。

社長個人が個人契約で医療保険に入ると完全に無駄なのは、個人のお金で支払っているからです。それよりも会社のお金で支払い、法人税を少なくしながら将来的に一生涯の保障を手にできるほうが優れています。

なお、医療保険の短期払い込みについては、年齢が若いときに加入するほど払い込み金額が少なくなりメリットが大きくなります。また、早めに一生涯の保障を構築できるようになります。そのため、できるだけ早めに法人契約での医療保険を活用するのがおすすめです。

ちなみに、このときは年払いが可能な医療保険もあります。そのため、決算直前に大きな損金を作ることで節税したい場合にも効果的です。

日額の10倍(10万円ほど)で買取して、入院給付金を受け取る

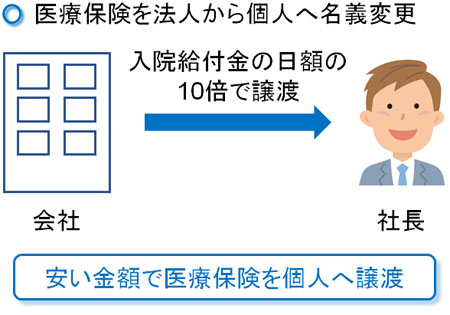

5年や10年などの短期間でお金を支払うことで保障が一生続く保険を作れる医療保険ですが、実際に法人から個人へ名義変更をする場合、社長個人が会社から「既に払い込みが完了している医療保険の買取をする」ようになります。

このとき、どれくらいの金額で買取をするのが妥当かというと、10万円ほどが一般的です。

保険の価値というのは、通常だと「その時点での解約返戻金で算出する」ことになります。ただ、医療保険は掛け捨てタイプの保険であるため、解約返戻金は存在せず価値としては0円です。そのため、会社から個人へ医療保険を移転させたとしても理論上は0円で現物支給できます。

しかし、実際には一生涯続く終身保険を個人に移すことになるため、完全無料で「受取人を法人から個人へ変える」ことはできません。そこで、入院給付金の金額から算出します。具体的には、税務上は1日の入院給付金に対して10倍した金額で個人買取をします。

例えば「1日1万円の入院・通院給付金を受け取れる医療保険」に加入したとします。35歳の人が加入する場合、合計で200~250万円ほどを払えばこうした医療保険を付けることができます。この場合、払い済み医療保険の価値は10万円です。

- 1万円(1日当たりの給付金) × 10倍 = 10万円

つまり、法人から個人へ名義変更するときは10万円で譲渡して問題ないことになっています。法人としては合計で200~250万円ほどを支払っていたとしても、その権利を10万円で手にできるのです。

・名義変更時の経理処理は雑収入で仕訳する

参考までに、法人から個人へ名義変更するときに法人が受け取る10万円については、雑収入の勘定科目を用いて仕訳をすることになります。

無償譲渡として経理処理をすると、10万円の価値があるものを現物支給(お金ではなく、物で給料を支給した)と判定されて社長個人は給与課税されるため、法人側は必ず雑収入で会計処理する必要があります。

メリットが大きく、デメリットがほぼない法人契約

もし、法人契約を利用せず個人契約で医療保険の掛金を支払い続けているとどうでしょうか。個人の場合、税金を取られた後のお金で支払わなければいけません。例えば高額所得者で収入の半分が税金の場合、月5,000円の掛け捨て医療保険であっても、実質的には月10,000円の負担となっています。

ただ、これが法人契約だと税金を支払う前のお金を活用し、さらには全額損金なので法人税まで減らすことができます。

また短期払いをするだけのため、「月5,000円ほどの掛金支払いで医療保険にずっと加入するケース」と「短期間で払い込みを完了するケース」を比較したとき、医療保険の支払い合計金額はほぼ変わりません。

「同じ内容、同じ支払い金額の医療保険」について、個人契約だと無駄が多くデメリットになるのは、こうした理由があります。そこで法人契約にして短期払いすれば、大きな節税メリットを受け取れるようになります。もちろん個人払いでの保険料控除はあるものの、法人契約のほうが圧倒的に税金面でのメリットが大きいです。

「経営者が個人で医療保険に加入する」ことほど無駄なものはないため、その場合はいますぐ法人保険での医療保険に変えるといいです。

・従業員を含める必要はない

なお、このとき法人契約で加入する節税を狙った掛け捨ての医療保険については、経営者や特定の役員(親族など)のみが加入できます。福利厚生ではないため、従業員全員を加入させる必要はないのです。

節税では社長個人の資産をできるだけ大きくするように仕向けるのが大原則です。そのため、社長や特定の役員のみ、短期払い込みの法人契約の医療保険を有効活用しましょう。

受け取る入院給付金は非課税

ちなみに、このとき実際に入院・通院などによって日額1万円が出る場合、30日の入院をすれば30万円が支給されるようになります。このとき支給される入院給付金は給料ではないため、非課税であり税金を課せられることはありません。

高齢になり、非常に長い期間の入院・通院をすることになった場合、当然ながらより多くのお金を受け取れるようになります。そうしたお金についても全額が非課税です。

医療保険の保険料を法人が支払うときについては、損金算入によって法人税を減らすことができます。一方で個人での給付金は非課税になるため、非常に都合の良い内容になっているのです。

経営者としてビジネスをリタイアして、働かなくなった後であっても入院・通院での保障がずっと続きます。短期払いの終身医療保険であれば、大きな資産を作れるようになるのです。

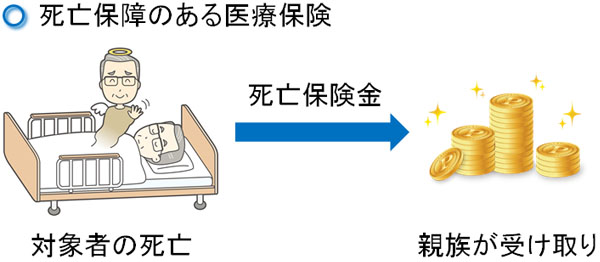

死亡保障付医療保険なら確実にお金が戻ってくる

なお、このときは「入院・通院のときだけ入院給付金が支給されるタイプ」の終身医療保険に加入してもいいですが、さらに死亡保障が付与されている医療保険に加入するのもおすすめです。この場合、掛け捨てタイプの保険であっても、実質的に掛け捨てではなくなります。

短期払い済みを済ませた終身医療保険であれば、これまで説明した通り保障は死ぬまであります。

また、人間はいつか死亡します。そうしたとき、死亡保障まで付いている終身医療保険の場合、死亡時には遺族に「支払った保険料とほぼ同額の死亡保険金」が支払われるようになります。

このときは死亡保険金の非課税枠が適用されます。相続税がゼロになるわけではないものの、課税金額を軽減しながら親族に死亡保険金を移せるようになります。

法人で損金化を図りつつ、確実に高額なお金を受け取れる資産を作れるのが死亡保障のある終身医療保険です。そのため経営者からの評価は高く、「死亡保障あり・なし」を比較したとき、死亡保障のある医療保険の法人契約を検討してもいいです。

医療保険での節税は法人契約がおすすめ

法人契約によって節税できる項目は多いですが、その一つが医療保険です。経営者が個人で医療保険に加入しているケースほどデメリットの大きいものはありません。そこで節税メリットを受けるため、法人契約に変えましょう。

このとき、ほとんどの社長が5年や10年などの短期払い込みでの終身医療保険を法人契約します。そうして実際に医療保険の掛金を支払った後、法人から個人にわずかな費用で名義変更することにより、一生涯続く保障を手にできるようになります。

掛け捨てタイプの保険であるため、税務上は「日額での入院給付金の10倍」ほどの費用で個人に移転できるようになっているのです。

税金面での節税メリットが大きいため、経営者の医療保険は法人契約でなければいけません。しかも、このとき死亡保障まで付与させれば死亡保険金を必ず親族が受け取れるため、掛け捨てではあっても100%の確率でお金を取り戻すことも可能です。

正しく節税することで個人資産を増やすことを考えたとき、一つの方法が短期払い込みでの終身医療保険です。法人契約することにより、ずっと続く保障を個人で手にするようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。