一般的には、節税対策は決算前に行うものだと考えられがちです。ただ、方法によっては決算月後であっても節税対策を練ることができます。

このとき、お金が出ていく節税については確かに決算月後では無理です。決算前の段階でお金の支払いを完了させておかなければ損金として経費化することはできません。

一方でお金が出ていかない節税であれば、たとえ決算月後であっても問題なく実施することができます。期首に適切な仕訳・振替をすることによって決算書に記載される利益額を少なくし、結果として法人税の支払い額を減少できるのです。

そこで、決算月終了後にどのようにして効果的な節税を実施すればいいのかについて解説していきます。

もくじ

未払金の仕訳・振替を行い、利益を圧縮する

決算後に行うべき節税対策で基本になるのは、前述の通りお金の支出を伴わない手法になります。何もしない状態だと決算書の利益額が大きくなり、多額の税金支払いが発生します。赤字会社なら関係ないですが、利益が出すぎている黒字会社は必ず法人税の支払い額を少なくしなければいけません。

そうしたとき、未払金について先に損金計上しておくことを考えましょう。

ビジネスをしていると、「既に商品・サービスを受け取っていて支払いは確定しているものの、まだ振込を済ませていない費用」が必ず発生するようになります。そうしたお金については、たとえ支払いが先であったとしても経費にして問題ないとされています。

- 外注費

- 広告費

- 交際接待費

- 未払給与

- 社会保険料

このように、サービスは提供されているのに支払いがまだのお金はたくさんあります。そこで、納品書や請求書を決算後に確認することにより、「決算前の未払金の中で経費化できるものはないか」をじっくり見るようにしましょう。

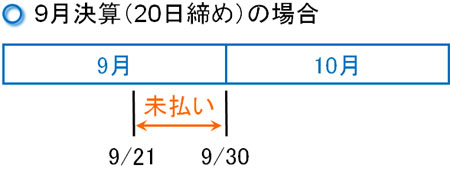

例えば仕入先の会社が20締めで計算しているとします。このとき、9月決算であれば9月21日から9月30日までの分が未払いになっています。

こうした未払費用については、損金にしても問題ありません。

他には、社員の給料についても未払いになっています。例えば9月決算で「月末締め・25日払い」の会社であれば、9月1日から9月30日の給料を10月25日に支払います。そのため、9月の決算後には「9月分の未払給与」が存在することになります。こうした未払費用を経費化するのです。

同様に社会保険料なども必ず未払金が貯まることになるため、決算整理時の段階で忘れずに経費にしましょう。

他にも、請求書の発行が遅れたために「請求書の日付は決算日より前であるものの、請求書が実際に届いたのは決算月後」ということはよくあります。そうしたとき、これらの費用を経費にする必要があります。

未払金の計上漏れ是正はお金が出ていかない節税

なお、たとえ未払金の経費化による節税対策を理解している会社であっても、経営者や経理のミスによって未払金の計上漏れが発覚することがあります。

人間なのでどうしてもミスはあります。ただ、このときは慌てずに損金にするといいです。

決算後に実際の決算書を作成することになりますが、決算月後に計上漏れしていた未払金を経費として入れ、仕訳・振替をするのは普通です。利益額が大きい分だけ法人税の額が膨れ上がるため、未払金の計上漏れが発覚した場合はすぐ決算書の内容を変えるようにしましょう。

さすがに決算書が完成した後だと無理ですが、期首の段階であれば決算後であっても問題なく数字を調整することができます。

赤字の場合、計上しない戦略でもいい

ただ、節税のために未払費用を先に経費計上するのは、当然ながら意味があるのは黒字企業だけです。赤字の法人だと、利益ゼロなので支払う法人税が存在しません。

赤字会社が積極的に未払金を経費にしてもいいですが、損金計上したとしてももともと法人税支払がない以上、特に法人税での減額メリットを受けることはできないと考えましょう。そのため、赤字の法人では未払費用を計上しないという戦略でも問題ありません。

しかし、たとえ赤字会社であったとしても基本的には未払金の経費化をおすすめします。確かに法人税は安くなりませんが、消費税分の節税が可能になるからです。

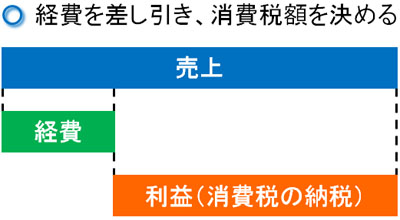

何か商品やサービスを提供してお金を受け取るとき、消費税を上乗せしなければいけません。そのとき、「全体の売上から経費を差し引いたあとの利益」に対して消費税が課せられます。つまり、利益額が大きければその分だけ納税するべき消費税の額が大きくなると考えましょう。

そこで、未払金を先に経費化してしまえば消費税の支払い額が少なくなります。赤字会社にとって法人税は関係ないですが、消費税は必ず付きまとうようになります。そのため、消費税の節税効果まで考えると未払金の損金化を行う意味は大きいです。

不良債権となった売掛金を経費にする

また、売掛金として計上しているものの、回収できなくなってしまった売掛金が発生することはよくあります。相手先の会社が倒産したり、社長が失踪したりすることで支払いが止まるのです。取引先が急に音信不通になることもよくあります。

こうした不良債権をそのまま放っておくと、その分だけ利益額が増えて法人税が増えることになります。そこで、積極的に売掛金を経費にするといいです。

売掛金を貸倒損失として経費にするのは普通です。売掛金の不良債権化は起こってほしくない出来事ですが、ビジネスでは付き物です。たとえ決算月後であったとしても、資産として計上されている売掛金について、回収できないものは期首に経費化してしまいましょう。

固定資産の除却損で税金を抑える

こうした未払金や売掛金を経費計上するのは、決算月後に考えるべき節税対策になります。ただ、他にも期首に間に合う効果的な節税があります。それが、固定資産の除却です。つまり、必要ない固定資産を廃棄処分します。

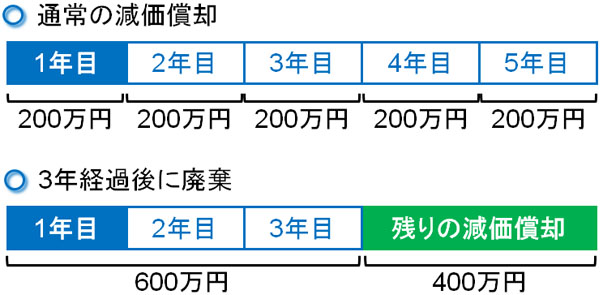

高額な買い物をする場合、一括損金が認められていません。減価償却として、毎年少しずつ経費にしていくように決められています。

固定資産については、最後まで減価償却が終わると資産価値が1円となります。ただ、減価償却が終わっていないにも関わらず、使わなくなった固定資産がいくつも出てくるのは普通です。そうしたとき、「固定資産の減価償却が完全に終わっていないものの、使わなくなった固定資産」については早めに捨てるようにしましょう。

例えば1,000万円の機器を購入し、耐用年数5年なら年間200万円を経費にしていきます(定額法の場合)。ただ、この機器を3年経過後に捨てる場合、残った減価償却費の部分を全額損金にできます。

こうして廃棄したときに出た損失を除却損といいます。除却損の数字はそのまま、経費として損金化できます。その分だけ利益を圧縮でき、特にお金が出ていくわけでもないのに支払う税金額が少なくなります。

会社の中に眠っている必要ない固定資産を廃棄するのは決算月後に行える節税対策でもあるのです。

設備投資したときの特例漏れのチェック

また、固定資産を捨てるときに限らず、新たに設備投資をしたときにも注意が必要です。一般的には、設備投資をしたとしてもその年に損金化できる金額は減価償却費分だけです。そのため、お金がたくさん出ていくわりには経費にできる金額が少なく、利益を圧縮することができません。

しかし、中小企業を対象にした設備投資の特例が毎年のように発表されています。内容は毎年、違うので一概にはいえません。政府がクリーンエネルギーを推奨する場合は太陽光発電などの設備投資が優遇されますし、一般的な設備投資を促したい場合は機器類などへの設備投資が優遇されます。

このとき、設備投資によっては「即時償却(全額をその場で損金にできる)」「設備投資したお金のうち、30%を上乗せで早めに経費にしてもいい」などの特例が設けられるようになります。

この特例に当てはまる場合、例えば全額損金にしても問題ないのであれば、1,000万円の設備投資をしたとしても即時償却によってお金を払った瞬間にすべての費用を経費にできます。

どの設備投資が対象になるのかは毎年違うため、税理士もすべての内容を把握していないことがあります。決算後は顧問税理士へ連絡し、設備投資に対してどのような特例措置が打ち出されているのか確認させ、決算前に購入した設備投資のうちどれが当てはまるのかチェックさせるといいです。

減価償却資産の購入を期首に行う

なお、決算月後に考えるべき節税対策として、前期の法人税や消費税を抑えることは重要ですが、今期の節税についても考え始めるようにしましょう。特に重要なのは、減価償却が発生する資産の購入です。

例えば車に乗る人であれば、社用車として自動車を購入するのは代表的な節税策となります。普段から車に乗るのであれば、このときの費用を会社に出してもらうことで個人からの支出を減らせるようになるからです。

しかし、こうした減価償却費が発生する高額な商品を期末に購入しても意味がありません。減価償却の関係上、経費にできる金額が非常に少なくなるからです(即時償却ができる固定資産は除く)。

実際、4年落ちの中古車を購入すれば1年でほぼ100%を損金計上できるのは間違いありません。ただ、これは購入した瞬間に全額経費にできるというわけではありません。購入して、1年間でほぼ全額を経費にできるという意味です。

そのため、例えば9月決算の会社が決算月になって4年落ちの中古車を購入したとしても、購入金額の12分の1しか経費にできません。1年のうち、1ヵ月しか経過していないからです。減価償却が発生する製品を期末に購入しても節税効果はほとんどないのです。

ただ、期首であれば意味が大きいです。次の決算まで12ヵ月あるため、1年の減価償却分をすべて経費にできるからです。特に、中古品を購入することで素早く経費化させ、減価償却分の節税をしたいと考えている場合、早めに設備投資することを考えましょう。これも、節税対策の一つです。

決算月後に必ず節税を行い、税金を減らすべき

多くの人が着目するものとして、決算前の節税があります。実際、支出を伴う節税は決算前に実施しなければいけないため、早めに対策を練っておくことは重要です。

ただ、決算月後に行うべき節税対策も存在します。こうしたものに、未払金や売掛金、固定資産の見直しがあります。

不良債権の売掛金であったり、必要ない固定資産の廃棄だったりする項目については、経営者ごとに事情が異なります。ただ、未払金が発生しない会社はこの世に存在しません。休眠会社でない限り、100%の確率で未払費用が存在することになるため、忘れずに経費にしましょう。

決算月後、実際に決算書を作成する前に実施可能な節税対策として、これらお金が出ていかない方法があります。未払金の計上や固定資産の廃棄を含め、積極的に実行に移すことで支払う税金を減らすようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。