節税のために法人保険を活用している経営者は多いですが、貯蓄性のある生命保険を利用するときは注意点があります。それは、解約返戻金のピークの存在です。

ピークのときに解約して解約返戻金を受け取るのが原則ですが、解約返戻金は益金(雑収入)として計上されるため、放置しておくと利益になって多額の法人税を課せられます。そのため出口戦略は重要になりますが、黒字企業で出口戦略を練っていないと「解約しても法人税がかかるだけで意味がない」というケースがあります。

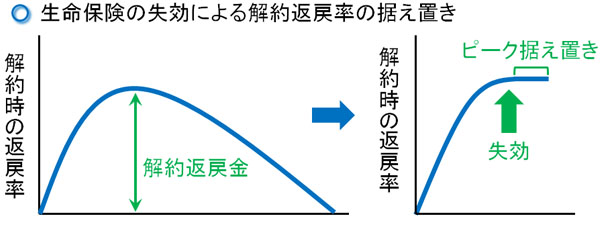

そうしたとき、生命保険の失効を利用するといいです。生命保険をわざと失効させれば、解約返戻金をピークの状態に保ったまま据え置くことができます。

法人保険はメリットの大きい手法ですが、当然ながらデメリットもあります。そこで、「会社経営者が法人保険の失効を活用するときの注意点」について解説していきます。

もくじ

逓増定期保険など解約返戻金にピークのある生命保険

法人保険に加入する場合、加入した生命保険をいつ解約するのかは非常に重要になります。逓増定期保険(ていぞうていきほけん)などのように、解約返戻率にピークのある保険商品が存在するからです。しかも、法人保険で加入する最も一般的な生命保険が逓増定期保険になります。

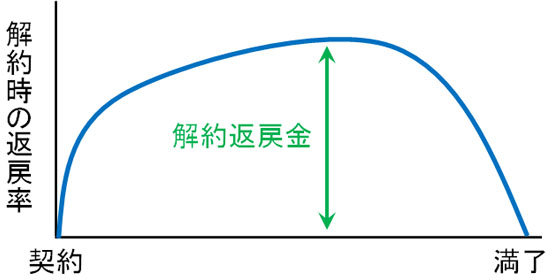

貯蓄性のある逓増定期保険では以下のような解約返戻率になっており、解約返戻金が多く戻ってくる時期があるのです。

また、無駄に長く加入していると解約返戻率が下落していきます。そのため、契約期間満了まで加入する人は存在しません。解約返戻金のピークを過ぎるとお金が戻ってこなくなるため、必ずピーク付近で解約しなければいけません。

会社が節税のために法人保険を利用するのは、多くは利益の繰り延べを実現するためです。そのため無駄にお金が減らないように、ある適切な時期になったときに解約するのが大原則となります。

生命保険を解約するだけでは法人税がかかる

ただ、儲かっている会社で法人保険の出口戦略を練っていないと、解約返戻金を受け取ると同時に多額の利益が発生してしまい、法人税を課せられるようになります。

法人保険では支払った保険料のうち、一部を損金計上することになります。例えば生命保険に加入して総額1,000万円を支払っているとします。このとき4割損金であれば毎年400万円を経費にして、600万円を資産計上していることになります。

解約と同時にお金が返ってくる場合、資産計上している金額との差額だけ法人税を課せられます。例えば解約返戻率100%(1,000万円が戻ってくる)の場合、「1,000万円(解約返戻金) - 600万円(資産計上の額) = 400万円」の益金が発生します。

この場合、法人税は以下のようになります。

- 400万円(益金) × 30%(法人税率) = 120万円

つまり、生命保険に加入して利益の繰り延べをしたとしても、何もせず放置していると法人税が発生するので節税の意味がなくなってしまいます。

失効させれば解約返戻金がピークを維持する

そのため法人保険では出口戦略が非常に重要だといわれています。よくあるのは「法人保険の解約返戻金を退職金に利用する」ことですが、いずれにしても返ってきた生命保険のお金について何に利用するのか考える必要があるのです。

このとき大きな設備投資をしたかったり、それまでの累積赤字(繰越欠損金)が溜まっていたりする場合、保険解約時の出口が既にあるので、いろいろ考える必要はありません。ただ、そうでない場合は出口が必要になるのです。

しかし、生命保険の解約返戻率がピークになるときに合わせて会社を退職する経営者は存在しません。そこで、失効を利用します。

生命保険が失効すると保障を受けられなくなります。ただ、法人保険では保障目的で加入する経営者など存在しません。節税のため、利益の繰り延べが主な加入目的になります。そのため失効させることで保障がなくなること自体は大きな問題ではありません。

むしろ生命保険の失効について、法人の場合は積極的に利用するべきだといえます。保険を失効させることで、解約返戻率のピークが維持されるからです。

つまり、「いますぐ生命保険解約による出口を作り出すことはできないものの、ひとまずは高い解約返戻率を維持させたい」ときに有効です。

解約返戻率が下がる段階のとき、前述の通り無駄に保険料を支払い続けると解約返戻率が下がるので損をします。そうなると節税の意味がないため、会社の場合は失効を有効利用しなければいけません。

失効させたいとき、保険料の支払いをやめる

それでは、法人保険を失効させたいときは何をすればいいのでしょうか。これについては簡単であり、毎月の生命保険の支払いを一方的にやめるだけです。

このとき、どれだけ未払いを継続できれば失効できるのか確認する必要はあるものの、一般的には保険料の支払いをストップした2ヵ月後に失効するようになります。

例えば、以下のようになります。

- 4月分の支払いをストップ

- 5/1~31は払い込み猶予期間

- 6/1から失効

そのため保険契約を失効させたいとき、2ヵ月ほど支払いをやめるようにしましょう。そうすれば、自動的に解約返戻率のピークが据え置かれるようになります。

もちろん、中には半年払いや年払いの人もいます。その場合は失効開始までの期間が異なるようになりますが、いずれにしても支払いさえやめれば自動的に失効の状態となります。

ペナルティなく復活可能

ちなみに、勝手に支払いをやめて失効させたとしても特にペナルティはありません。また、保険料の支払いを再開させれば生命保険が復活するようになります。

そのため会社にとって、法人保険の失効はデメリットがほとんどありません。事前に出口対策を講じておく必要はあるものの、いますぐ保険解約時の出口を用意できていない場合は失効という手段を取るようにしましょう。

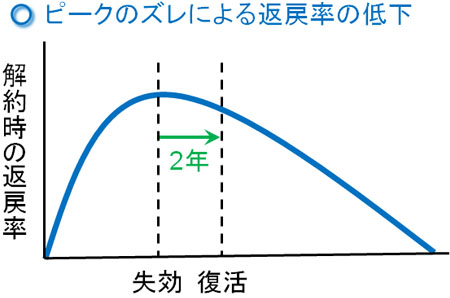

また、失効させた生命保険を復活させることもできます。復活させるとき、その時点での健康状態をチェックするために診察を受ける必要があります。また、失効期間中に支払うべきだった保険料についてもまとめて支払う必要があります。そのため、失効期間中が長い場合は支払うべき保険料の金額が大きくなります。

また保険料を支払うことになるため、「それまでずっと保険料を支払っていた」と解釈されます。その結果、無駄に保険の加入期間が延びることで解約返戻率のピークからズレて、納めたお金の多くが返ってこなくなることもあります。

そのため復活させるよりも、お金を滞納している間に出口対策を行い、法人保険を解約させてしまうほうが優れているといえます。

滞納での据え置き期間は2~3年

なお、失効させたいとはいっても何年も据え置くことが可能なわけではありません。期限があり、一定期間だけの措置となります。

具体的には、2~3年間まで失効による据え置きが可能になります。失効の期間が2年なのか3年なのかについては保険会社によって違います。そのため滞納によってわざと失効させるにしても、どれだけの期間を据え置けるのか事前に確認するようにしましょう。

・失効期間が過ぎれば解約返戻金が返される

ただ、滞納することで2~3年の失効期間が過ぎた場合、強制的に解約返戻金が戻されるので注意するようにしましょう。

経営者にとって最も望ましいのは、失効の状態がずっと続くことになります。これだと、高い解約返戻率をずっと維持したままとなります。ただ、滞納による失効が有効なのは2~3年なので、強制解約になってしまう状況を先延ばしにできても限界があるのです。

そのため早めに出口戦略を立て、問題なく益金を消すことができるようにしましょう。

払済保険で支払い停止をしても問題ない

このように考えて失効を有効活用していきますが、中には「払済保険にすればいいのでは」と考える人もいます。

保険は必ずしもずっと払い続ける必要はなく、あるときに「加入している保険について、いま現在の段階で支払い完了にする」ように調節することができます。これが払済保険になります。払済保険にすれば今後の保険料の支払いは必要なくなるものの、生命保険の保障自体は受けられるようになります。

また解約しているわけではないため、払済保険へ変えておくことで、解約返戻金のピークが高いときを狙って高額な解約返戻金を受け取れる状態にすることができます。

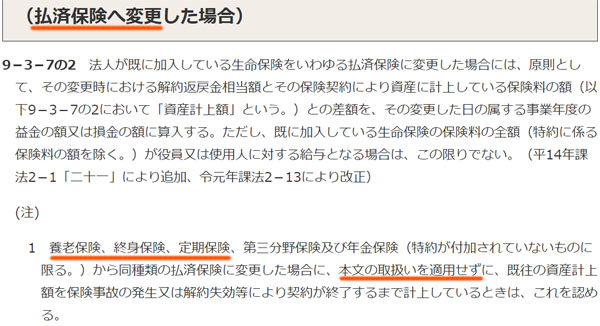

これについては、定期保険(逓増定期保険や長期平準定期保険など)や養老保険、終身保険を含めて払い済みが可能です。以下の通り国税庁も認めています。

このため失効ではなく、払い済みを選択しても問題ありません。この場合、それ以降の保険料支払いはなくなります。

失効を活用して高い解約返戻金を維持させる

会社経営者にとって節税のために法人保険を活用するのは有効です。ただ、会社が加入する生命保険(逓増定期保険)で注意しなければいけないのは、無駄に長く加入すると解約返戻率が下がっていくことです。

そのため、法人保険は契約期間満了まで加入するのではなく、途中で解約することで解約返戻金を受け取るのが大原則です。

しかし、法人保険の解約返戻率に合わせて退職し、退職金の支給を考える経営者はいません。そうしたとき、その他の出口戦略を含めて対策できていないのであれば、解約返戻率がピーク付近のときに失効させてしまいましょう。これにより、2~3年は高い解約返戻率を維持させることができます。

ただ、あくまでも2~3年の期間だけ有効な手法になります。そのため、失効させている間に出口対策を行わなければいけません。

節税によって利益の繰り延べが可能な法人保険は非常に優れているものの、同時に出口戦略も重要になります。そのため出口を考えられていない場合、一時措置として失効を活用し、その間に出口を考えることで正しく節税するようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。