節税のために法人保険への加入を検討している会社は多いです。ただ、生命保険では毎月の支払いが発生するのが基本です。そうしたとき、毎月の保険料を払えない事態に陥ることがあります。

いつも経営が順調であれば問題ありません。ただ、急に経営状況が悪化することはよくあるため、そうしたときに手元に現金がない状態だと法人保険の支払いが滞るようになるのです。

それでは、資金が足りないために保険料を払えないときはどのようにすればいいのでしょうか。これについては問題なく、払い済みにして支払いをストップさせたり、一部解約(減額)させたりすることで継続できるようになります。

ただ、メリットがあればデメリットもあります。さらには、生命保険の種類によっても対処法が変わってきます。そこで、保険料の支払いが厳しくなったときにどう考えればいいのか解説していきます。

もくじ

赤字の場合、まずは生命保険の解約を視野に入れる

毎月の保険料支払いが厳しく、手元に現金がない場合、最初に何を考えればいいでしょうか。これについては単純であり、法人保険を解約しましょう。

利益の繰り延べをするために節税し、法人保険を活用していたわけです。将来の退職金を用意したり、設備投資のために取っておいたりと戦略はさまざまですが、経営が厳しく現金が必要ないときにこそ法人保険の解約返戻金が役に立ちます。

お金を現金として内部留保しておく経営者は二流であり、そうではなく節税するのが大原則です。法人税の分だけ内部留保ではお金が減るため、将来のために利益の繰り延べを選択するのが経営の基本だからです。

そうした方法の一つが法人保険であるため、経営危機のときは迷わず解約するといいです。

どれくらいの解約返戻率なのかについては、法人保険の種類や加入期間によって大きく変わります。ただ、経営を存続させることが目的です。法人保険への加入期間が1~2年ほどと短く解約返戻金が少なかったとしても、特別な理由がない限りは解約して返戻金を受け取るのが適しています。

確かに解約返戻金が少ないと、それまでの節税分を考慮しても損をすることになります。ただ、経営で支払ったお金が返ってこないことはよくあるため、そうしたものを引きずってしまうと経営に失敗するようになります。

事業に失敗したとき、戻ってこない費用のことをサンクコストと呼びますが、経営ではサンクコストに捉われるほど失敗することが知られています。そのため、たとえ生命保険の支払い期間が短くて損をするケースだったとしても、サンクコストと割り切って解約し、経営を存続させるための資金に充てるのが正しい経営判断です。

赤字や繰越欠損金の補填に活用する

急に資金が必要になったときは解約するべき法人保険ですが、会社で大きな赤字が出てしまったり、それまでの繰越欠損金が多かったりするときは非常に有効です。

生命保険を解約して黒字企業が解約返戻金を受け取ると、解約返戻金はそのまま益金として雑収入となり、利益として計算されてしまいます。そのため、法人保険では出口戦略が重要になるといわれています。

ただ大きな赤字が出ている場合、解約返戻金を受け取ったとしても、トータルで利益が出なければ高額な法人税は課せられません。 ます。これまでの繰越欠損金が大きい会社についても、解約返戻金を受け取って利益と相殺させることで法人税をゼロにすることができます。

そうして会社に現金を用意し、ビジネスを発展させるために、この資金を活用していくことを考えなければいけません。赤字決算で利益が出ておらず、保険金の支払いが厳しいときはすぐに法人保険を解約するのが正しい経営戦略だといえます。

生命保険の払い済みは洗い替え(解約)とはならない

なお、中には「払済保険に変更することで、支払を据え置くことはできないのか」と考える人もいます。保険は払い済みにすることができ、払済保険に変えることでそれ以降の保険料支払いは不要になります。

個人で貯蓄性のある生命保険に加入する場合、払い済みは頻繁に行われます。これについて、法人保険で払い済みをする場合も有効です。

2019年よりも前では、「払い済み=解約したのと同じ」となり、解約したときと同じように雑収入を計上するように経理処理しなければいけませんでした。これを、専門用語で洗い替えといいます。

例えば解約返戻金2,000万円の法人保険を払い済みにした場合、洗い替えの会計処理によって2,000万円を益金として計上します。しかも、実際に解約しないため生命保険会社から現金は振り込まれません。

生命保険会社から解約返戻金として現金が支払われていないにも関わらず、会計処理では「保険を解約したときと同額の返戻金を入れる」ことになって大きな利益が発生するようになるのです。

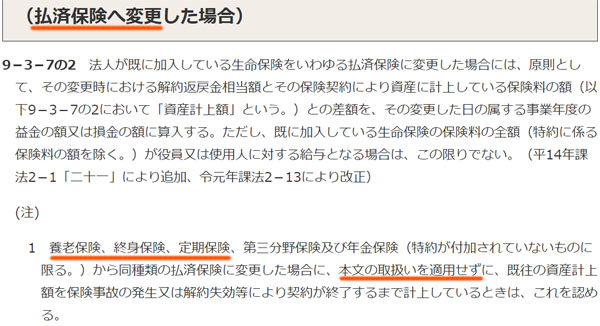

ただ2019年に税制改正があり、養老保険や終身保険、定期保険(逓増定期保険や長期平準定期保険など)を含めて、払い済みが有効になりました。以下の通り、国税庁は公式に払済保険を認めています。

実際に解約をするまで解約返戻金を益金に入れなくても問題ないため、養老保険や定期保険について、支払いが厳しいときに払い済みにして、支払いをストップさせる意義は大きいです。すぐに現金が欲しいときは解約してもいいですが、そのまま保険金として確保しておきたい場合は、解約せずに置いておくことが可能なのです。

また払い済みにして置いておけば、保険料の支払いがないにも関わらず解約返戻率が上昇していきます。保険会社は資産運用することで収益を得ていますが、お金を置いておくことで保険会社はより大きな資産運用ができるようになるため、銀行にお金を置いておくよりも利回りが非常によくなるのです。

さらに、払い済みで据え置きしておくと生命保険としての機能(死亡時に死亡保険金が下りる機能)は継続することになります。

部分解約(減額)を選ぶことも可能

ただ中には、保険契約の支払いは継続したいものの、いまの支払い額が高額すぎるケースもあります。そうしたとき、一部解約(減額)を選択するといいです。減額措置を選択することにより、毎月の保険料の支払い金額は少なくなります。その結果、問題なく法人保険を続けられるようになります。

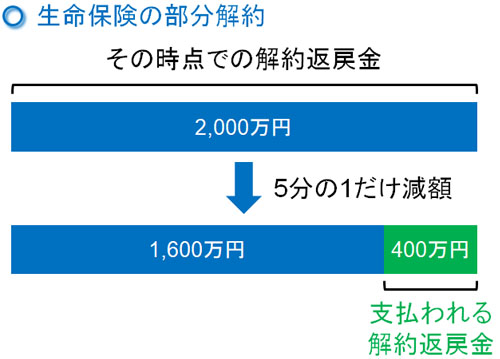

しかし部分解約をするとき、減額金額に応じた解約返戻金を受け取ることになります。本来、解約時は全額の解約返戻金を受け取ることになりますが、そのうちの一部(減額分)だけの返戻金が部分解約時に返ってくるのです。

例えば、毎月10万円の保険料を支払っており、その時点での解約返戻金が2,000万円だったとします。ただ、保険料の支払いについて部分解約し、毎月8万円の支払いに変更することにしたと仮定します。

このとき、毎月の支払いについて5分の1だけ減額したため、解約返戻金についても5分の1である400万円が返ってきます。

- 2,000万円(解約返戻金) × 1/5(減額部分) = 400万円

このときの一部解約に伴う解約返戻金については、当然ながら雑収入として会計処理しなければいけません。ただ、赤字会社であれば赤字と相殺できるので、その結果、利益がゼロであれば法人税の支払いはありません。

保険のうち全部ではなく、一部だけ減額することで毎月の支払い金額を調節しても問題ありません。これによっても保険金が返ってくるため、運転資金に充てることで資金繰りが良くなります。

・年金のように分割で受け取ることが可能

ちなみに、こうした部分解約で解約返戻金の一部だけを受け取れることから、生命保険の解約返戻金については年金のように支給を受けることが可能になっています。

例えば解約返戻金が2,000万円ほどある場合、少しずつ一部解約していくことで「今期は600万円を受け取る」「来期は1,000万円の返戻金をもらう」「さらにその次の期は残った400万円を返してもらう」などの調整ができます。

年金のように分割で解約返戻金を受け取り、自由に利益調整できるのが生命保険だといえます。

すぐ経営の立て直しが可能な場合は契約者貸付

長期的に経営状況が悪くなる見込みの場合、このように解約や部分解約(減額措置)を選ぶのが最適です。ただ、いまは確かに現金が少なくなっているものの、赤字は短期的ですぐに経営状況が改善する見込みとなっているケースもあります。

そうしたとき、せっかく節税対策として法人保険を活用しているのであれば、解約や一部解約を選択するのはもったいないです。

そこで、このときは契約者貸付を活用するといいです。契約者貸付とは、保険料を支払っている生命保険会社からお金を借りる制度のことを指します。

銀行融資を受けるには審査があり、時間がかかります。また、どれくらいの金額を借りられるのか分かりません。そうしたとき、契約者貸付として生命保険会社からお金を借りれば、2~3日ほどでお金が振り込まれるようになります。

それまで支払っていた保険料のうち、7~8割ほどのお金を借りられるのが一般的な内容になっています。このときの利息は年利2~3%ほどとなっています。

契約者貸付だと担保や面接などはなく、素早く融資を受けられます。そうして短期的に借入し、保険金の支払いを継続しながら経営を立て直して、契約者貸付を返済すれば問題ありません。

なお、契約者貸付は必ずしもお金を返さなくても問題ありません。ただ、返済しない場合は「借りたお金と利子の分だけ、解約返戻金から差し引かれる」ようになります。

・自動振替貸付制度だと、自動で契約者貸付となる

ちなみに法人保険で自動振替貸付制度が採用されているとき、保険料の支払いをせずに勝手にストップした場合、「保険料の支払いをした」ことにして支払い手続きが行われるようになります。要は、自動で保険料の立て替え払いをしてもらえるのです。

「契約者貸付によってお金を借り、そのお金によって保険料を支払った」のと状況は同じになり、年利2~3%になります。また、滞った分の保険料を支払わなければ解約時の返戻金がその分だけ少なくなります。

キャッシュフローが厳しいときの法人保険の活用法を理解する

常にビジネスが好調だといいですが、経営でそのような状況が継続することはありません。資金繰りが厳しくなり、経営難によってお金が足りないケースに陥ることもあります。そうしたとき、生命保険を解約することで会社にお金を入れるようにしましょう。

ただ、経営者によっては「解約以外の方法はないのか」と考えることがあります。このとき候補に挙がるのが払い済みや一部解約です。

払済保険に変更することについて、以前は洗い替えという経理処理によって「それまでの解約返戻金を雑収入に計上する」という必要がありました。ただいまは定期保険や養老保険を含め洗替処理が不要なので問題ないです。

一方で部分解約による減額については、一部解約した部分だけ解約返戻金を受け取るようになります。解約はしたくないものの、毎月の保険料だけ減らしたい場合に有効です。また場合によっては、契約者貸付という制度を用いても問題ありません。

保険料の支払いが厳しいとき、このような方法によって経営難を乗り切るといいです。経営が不調で赤字になったとき、それまで貯めてきた法人保険を有効活用しましょう。そうすれば、事業の継続が可能になります。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。