大きなお金を節税する方法としてオペレーティングリースが知られています。オペレーティングリースの対象物はさまざまですが、メインとなるものの一つに飛行機があります。

航空機に対して投資を行い、利益の繰り延べをするのが航空機オペレーティングリースです。大きな金額は必要になるものの、リスクが少なく投資できるのが航空機リースとなっています。

ただ、飛行機に投資をして節税をするにしても仕組みがどのようになっているのか理解できません。オペレーティングリースはどうしても複雑になりやすいですが、仕組みを理解したうえで適切に節税をしなければいけません。

そこで、数億円単位で節税をしたい中小企業の経営者がどのように節税を実施すればいいのかについて解説していきます。

もくじ

航空機リースはリース料と買収(売却)で最後にお金を得る

オペレーティングリースで節税を行うとき、航空機リースは最も一般的です。長く使ったとしても機体の価値が下がりにくいからです。

航空機リースによるオペレーティングリースを実施する場合、実際に飛行機を購入して航空会社へ貸し出します。ANA(全日空)やJAL(日本航空)をはじめとして、こうした航空会社へ飛行機をリースしてしまうのです。

そうしてリース料を得ながら、7~10年ほど貸し出すようになります。その後、実際に7~10年が経過してリース期間が満了すれば、「リースしていた会社に飛行機を中古品として売る」ようにします。

新品の飛行機は非常に高額です。安い小型機でも50億円以上であり、中型機だと150億円、大型機では300億円ほどになります。こうしたお金を出していくつもの飛行機を自前で用意するのは現実的ではないため、航空会社はリースによって貸してもらうのです。

ただ、中古品になれば非常に安く飛行機を購入でき、さらには何年も使えるので問題なくリース期間満了後に買取しくれるのです。

オペレーティングリースの対象になる商品としては、時間が経過しても長く使える製品であるという条件が必要です。最後に買取してもらうことが目的になるからです。これには飛行機が当てはまるのです。

・人命に関わる飛行機はメンテナンスが必須

飛行機は人を乗せる機械であるため、実際の運航時には毎回の点検が必須になりますし、数日かけた大規模のメンテナンスも毎年実施されます。

航空機リースで機体の価値が下がりにくいのは、こうしたメンテナンスが絶対となっているからです。人命に関わる以上、点検作業を省くことができないのです。

法人税を租税回避でき、初年度の減価償却費は50~70%

なぜ、法人税での節税でオペレーティングリースが選ばれるかというと、初年度に大きな減価償却費を出すことができるからです。それだけ租税回避することができるのです。

大きな買い物をする場合、減価償却をしなければいけません。年数が経過しても価値が残るものであるため、耐用年数に応じて少しずつ減価償却費として計上していくのです。このとき、飛行機の耐用年数は以下のようになっています。

- 最大離陸重量が130トンを超える:耐用年数10年

- 最大離陸重量が5.7トン超、130トン以下:耐用年数8年

- 最大離陸重量が5.7トン以下:耐用年数5年

一般的にこうした高額な製品を購入したとしても、初年度の減価償却費は少ないです。飛行機だと5~10年にわたって減価償却しなければいけないからです。減価償却費の中で定率法という「早めに減価償却できる方法」を採用したとしても減価償却費の計上額は知れています。

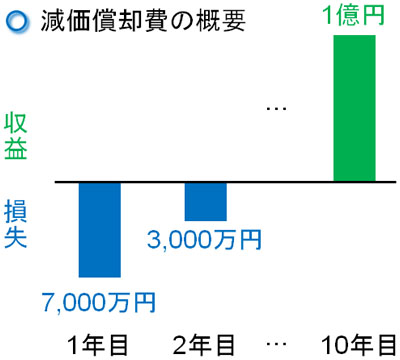

ただ、オペレーティングリースの場合は2~3年ほどで減価償却でき、初年度の減価償却費が大きくなっています。例えば10年のリース契約となっており、初年度に70%を減価償却費として計上できる場合、以下のようになります。

投資金額のうち初年度に70%、次年度に30%を経費計上でき、10年後に出資した費用とほぼ同額のお金が返ってくるようになります。早めに損金算入できることから、その分だけ租税回避できるのです。オペレーティングリースを利用すれば、利益の繰り延べが可能です。

匿名組合(ファンド)を用いた節税のやり方

航空機リースでなぜ初年度に大きな減価償却費を計上できるかというと、投資によるやり方を採用しているからです。

このとき、以下のような流れになります。

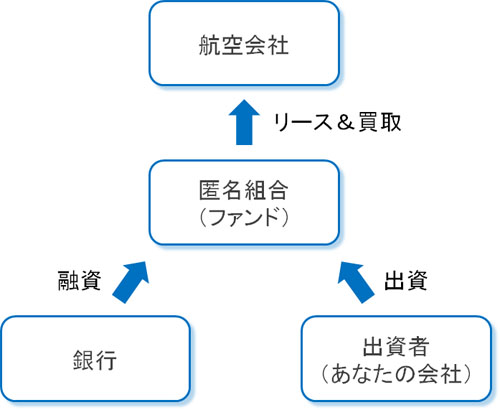

1. 匿名組合(ファンド)を作る

まず、飛行機のオペレーティングリースをするために匿名組合(ファンド:任意組合)を設立します。匿名組合はファンドと呼ばれることがあれば、任意組合と呼ばれることもあります。仕組みを理解するためのものなので、ここでは匿名組合も任意組合も同じようなものだと考えましょう。

2. 出資者を集める

その後、出身者を募ります。つまり、節税したい会社を集めます。あなたの会社に利益が出て高額なお金を節税したい場合、飛行機の購入する資金として出資するのです。

3. 銀行から融資を受け、お金を借りる

しかし、飛行機は非常に高額です。出資者から数億円、数十億円を募っただけではお金が足りません。そこで、銀行からお金を借ります。

銀行から融資を受ければ、通常では購入できない飛行機であっても問題なく購入可能です。銀行借入によるレバレッジを使っているため、航空機リースはレバレッジドリースとも呼ばれています。

4. 航空会社へ飛行機をリースする

実際に飛行機を購入後、航空会社へリースします。7~10年ほど飛行機を貸し、最終的に売却するようにします。

要は、「出資者や銀行からお金を集めて飛行機を購入し、航空会社へ貸す」ことが航空機リースを用いたオペレーティングリースの全体像です。そのため、特に難しいことはありません。

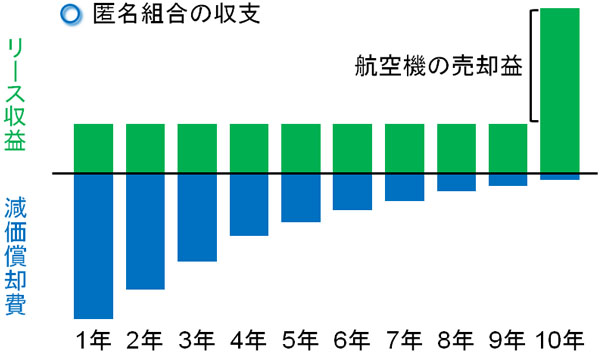

このとき、匿名組合では1~2年目に「リース料に比べて、減価償却費(定率法)での費用が非常に大きい」ことになります。つまり、それだけ赤字が発生します。このときの赤字(損失)については、出資者(あなたの会社)にも反映されます。

しかも、このときファンドは銀行融資によって多額のお金を借りしているため、「あなたの会社が実際に出資した金額」の何倍もの損失が出ます。オペレーティングリースの場合、投資家からの投資割合を20~30%に抑え、残り70~80%を銀行から借りるようにしています。

例えば、航空機リース事業へ出資するためにあなたは1億円を投資し、匿名組合は投資家全体からは30億円を集めているとします。ただ、レバレッジドリースとしてその4倍ほどのお金を借りて飛行機(合計約150億円)を購入しているため、結果として実際の出資金額に比べて多額の減価償却費が発生し、これを損失計上できるようになっています。

そのため初年度に大きな減価償却費が発生し、2年ほどでほぼすべての減価償却が終わるようになります。こうした仕組みのため、航空機オペレーティングリースは節税に使われます。

また、実際に飛行機が売却されたときにファンドからお金が支払われるようになります。リース期間が満了することで、その年に高額なお金が一気に戻ってくると考えましょう。

ちなみに、オペレーティングリースは法人のみ可能な節税手法であり、個人投資家は意味がなくなっています。法人だと出資金までの損益通算(損失が出た分だけ経費にできること)が認められているものの、個人投資家だとこれが認められていないからです。

また、ファイナンスリースという手法もありますが、ファイナンスリースは分割購入のことです。オペレーティングリースとは違い、ファイナンスリースは節税できないことだけと理解しておけば問題ありません。

・プライベートジェット(自家用ジェット)は意味がない

ここまでのことを理解すれば分かる通り、あくまでも大型の飛行機に投資をするのがオペレーティングリースです。プライベートジェットとして、自家用ジェットを自ら保有するわけではありません。

特に日本でプライベートジェットをもつのは無駄でしかなく、維持費だけかかって節税を実現することはできません。そうではなく、航空会社に貸し出すために出資して節税すると考えましょう。

元本保証はなく儲からず、最大のリスクは航空会社の倒産

それでは、航空機リースを行うときのリスクとしては何があるのでしょうか。デメリットまで理解したうえで実施しなければいけませんが、まず元本保証ではない点がデメリットになります。

あくまでも利益の繰り延べが最大の目的であり、オペレーティングリースを実施したとしても儲かることはありません。投資とはいっても稼ぐことが目的ではなく、節税メリットのために多くの会社がオペレーティングリースを実践しています。

基本的には、飛行機を無事売却したとしても利回りは低く、ほぼ100%(投資した金額と同じくらい)のお金が返ってくると考えましょう。さらにいうと、元本割れすることもあります。最初のシミュレーション通りにうまくいくとは限らないのです。

また、最大のリスクとして飛行機を貸し出している航空会社が倒産することがあります。リースしていたとしても、会社が倒産してしまえばリース料を得ることはできませんし、最終的に飛行機を中古として売却することもできません。

実際、過去には以下のように経営破綻した航空会社がいくつも存在します。

- 2002年:ユナイテッド航空

- 2005年:デルタ航空

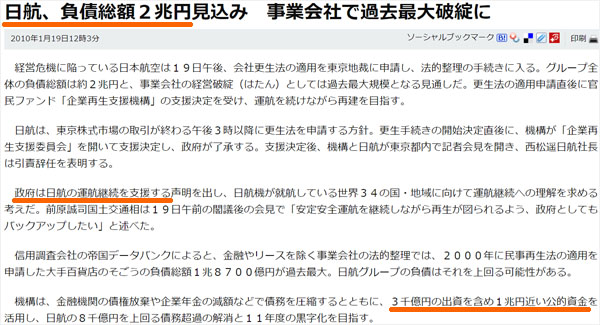

- 2010年:JAL(日本航空)

航空会社は基本的に大手になりますが、こうした会社であっても経営破綻することはあります。経営破綻した場合、航空会社にとってリース料の支払いや飛行機の買取がうまくいかなくなります。

・実際の倒産はほぼない

ただ、幸いなことに航空会社はインフラに関わるため、経営破綻すると高確率で国から救済されます。実際、JALが経営破綻したときは国から支援を受けて復活しました。一般的な会社とは違い、公共性の高い会社であるために国からの支援を受け助成されるので圧倒的に潰れにくくなっているのです。

出典:朝日新聞

JALが破綻したとき、銀行は5,200億円ほどの債権放棄をさせられ、3,500億円の公的資金が注入され、法人税も免除となりました。こうした救済制度のため、倒産は免れるようになっています。実際、ユナイテッド航空やデルタ航空、JALを含めていまでも存在しています。

そのため確かに倒産リスクはあるものの、オペレーティングリースの投資対象としては倒産リスクが非常に低くなっているのが航空機リースです。

・中古で購入されないリスクはほぼない

なお、他のリスクとして「リース期間が満了した後に飛行機が航空会社に購入されないリスク」もあります。しかし、これについてはほぼ起こりません。

前述の通り、中古品であれば非常に安い金額で購入できます。しかも何年も継続して使用でき、中古の飛行機だからといって航空券の値段が安くなることはありません。利益率が良くなるため、倒産して会社が存在しなくなる限りは問題なく売買されるようになります。

・墜落リスクは保険で回避できる

場合によっては、墜落リスクを考える人もいます。飛行機が墜落すると世界的なニュースになりますが、このときについても節税の観点でいえば特に問題は起こりません。

実際に墜落して飛行機が大破したとしても、保険をかけているので問題なく全額が返ってきます。ただ、墜落したときはそのときにお金が返ってくるため、リース契約期間が満了する前に高額なお金が返金されることになるのは理解しましょう。

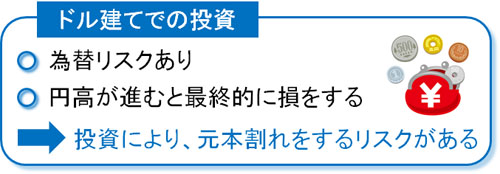

円建て商品はある?円安・円高の為替リスクで損をするデメリット

また、なぜ元本割れのリスクを生じるかというと、一番の理由は為替リスクにあります。ドル建ての商品となることが多いため、シミュレーション通りに投資金額の100%を回収できない可能性があるのです。

飛行機のオペレーティングリースへ投資したときは円安だったものの、その後に円高が進んでしまった場合だと、飛行機を売ったときに戻ってくるお金が少なくなります。

円安・円高などの為替変動が発生するため、むしろシミュレーション通りに進むほうが難しいです。購入時よりも円安になれば多くのお金が返ってくるものの、実際のところ10年先がどうなっているのか不明であるため、元本割れする可能性があります。

それでは、為替リスクのない円建ての商品はあるのでしょうか。これについては問題なく存在するため、リスクを排除するために節税では円建ての航空機リースを選択するといいです。

売却時に円安が進めば大きなリターンがあるとはいっても、目的は節税でありギャンブルではありません。そのため、できるだけリスクを排除した状態で航空機リースによるオペレーティングリースを実施するといいです。

中途解約はできなくなっている

他のデメリットとしては、中途解約できないことがあげられます。つまり、一度でも出資したらリース契約が満了するまではお金が戻ってくることはありません。

節税商品によって性質は異なりますが、一般的な節税サービスだと途中で解約することでお金が戻ってきます。どれだけのお金が戻るのかは節税商品によって違いますが、いずれにしても中途解約が可能です。つまり、好きなときにお金を引き出せる簿外資産(帳簿に記載されていない資産)が節税サービスです。

しかし、飛行機のオペレーティングリースでは実際に航空機を購入し、リースとして貸し出す形態になっています。リース期間が満了しなければ飛行機を売ることはできず、途中解約したいと申し出たとしても、飛行機を売っていな以上はファンドにお金はほとんど貯まっていません。

そのため急に会社の経営状態が悪化して資金繰りが悪くなったとしても、中途解約によって多くのお金を引き出すのはできないと考えましょう。これはクーリングオフも同様であり、クーリングオフは適用されません。

・リース契約の売買なら可能

それでは完全に中途解約が無理かというと、そういうわけではありません。あなたの会社が保有するリース契約を売ることなら可能です。つまり、「飛行機のオペレーティングリースをする権利」について売買するのです。

本来は中途解約できないリース契約の売買をするため、売値は出資金の70%など非常に低くなってしまいます。ただ、それでも問題ない場合は早めの資金化をするためにリース契約を売り、実質的な中途解約をすることができます。

出資は一回であり、一口3,000万円以上

それでは、実際に飛行機のオペレーティングリースを実行に移すときはどのようになるのでしょうか。これについては、最初に一括で支払うようになると考えましょう。例えば1億円で航空機リースの投資をして租税回避することを考えているのであれば、1億円を一回で支払うことになります。

また、出資金額は一口3,000~5,000円になります。つまり、3,000万円以上が最低額となります。

航空機リースを用いた節税では、数十億円レベルでの節税が可能です。これについては、どれだけの金額を投資するのかによって違うと考えるようにしましょう。

数十億円規模の非常に大きな利益が出たとしても、問題なく節税できるのが飛行機のオペレーティングリースでのメリットです。ただ、一口の金額がそれなりに大きいため、中小企業の中でもかなり稼いでいる会社でなければ航空機リースを用いた節税を実現することはできません。

富裕層に人気のオペレーティングリースですが、節税での魅力が大きいものの、高額になりやすいというデメリットがあります。

・法人保険と違い、最初の一回だけ支払えばいい

ただ、法人保険(生命保険など)と違って一回だけ支払えば問題ないのは利点です。保険の場合、一度契約すると毎年の支払いが発生します。ただ、ビジネスで毎年同じように利益が出るとは限らないため、高額な保険契約を結ぶことはできません。

しかし、飛行機のオペレーティングリースのように非常に高額な投資であったとしても、初年度だけ支払えば完了します。毎年の支払いが発生するわけではないのはメリットです。

初年度の法人税を考慮しながら節税するべき

投資金額が大きいため、富裕層に魅力的な飛行機のオペレーティングリースですが、投資額が巨額になるからこそ自分の会社の現金が足りるかどうかを確認する必要があります。

商品によって異なりますが、航空機リースでの初年度の減価償却費は前述の通り50~70%ほどです。つまり、たとえ減価償却費の割合が70%だったとしても、残り30%については初年度に経費化できないことを意味します。

例えば1億円で飛行機のオペレーティングリースを実施した場合、一括投資なので最初にお金が出ていくことになります。このとき減価償却70%であれば、経費にできるのは7,000万円です。そのため、減価償却できていない残り3,000万円に対して法人税がかかります。

このときの法人税は以下の通りです。

- 3,000万円 × 30%(法人税率) = 900万円

このように、1億円の現金が出ていくようになるものの、さらに900万円の法人税を支払わなければいけません。そのため、たとえ大きな利益が出たとしても法人税の支払いまで考慮したうえで投資金額をどうするのか決めるようにしましょう。

租税回避で否認された事例や判例はあるのか

このとき心配になるのは、本当に節税できるのかということです。これについては、法人であれば特に問題が起こることはありません。航空機リースを利用して節税している会社はいくらでも存在しており、問題なく利益の繰り延べが可能になっています。

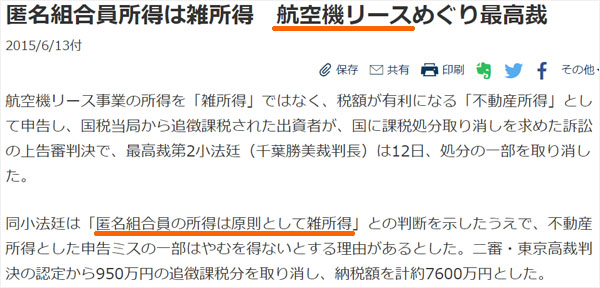

ただ、前述の通りこれを個人で行うと税務調査で否認されます。実際、過去には不動産業をしている個人投資家がオペレーティングリースをして税務調査で否認され、最高裁まで争いましたが個人投資家側が敗訴しました。

出典:日本経済新聞

この男性は航空機リースによって出た損失は不動産業に当たるとして、損益通算しました。つまり、オペレーティングリースによって出た多額の経費で利益を相殺したのです。しかし、このときの損益(航空機リースによる損失)は雑所得に当たると最高裁の判決で出されたのです。

雑所得の場合、損益通算することはできません。つまり、航空機リースによって損失が出たとしても利益を消すことはできないようになっているのです。

こうしたことから、法人なら問題なくても個人で航空機リースを実施するのは絶対にやめるようにしましょう。メリットがなく、税務調査で否認されるリスクが圧倒的に高いからです。当然、裁判をしても個人投資家だと最高裁の過去の判例から敗訴することが明確です。

富裕層に魅力的な航空機リースで税金を減らす

どのように飛行機を活用してオペレーティングリースを実施し、節税するのかに関する仕組みを解説してきました。

あらゆる節税策の中でも、非常に高額な税金を減らせるのがオペレーティングリースです。出資金額が高額であり、数十億円レベルの節税であっても問題なく行えるのが航空機リースなのです。そのため、富裕層に魅力的な節税商品だといえます。

ただ、元本割れするリスクがあったり、航空機会社の倒産リスクがあったりなど、デメリットについても事前に理解するようにしましょう。

初年度に大きな金額を経費化できるのが航空機リース事業への投資です。ただ、法人税の支払いがゼロになるわけではないため、資金繰りが苦しくならないように利益の規模を確認しながら節税を実現するといいです。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。