大きな利益が出てしまった場合、節税対策を実施しなければいけません。特に数千万円レベルでの黒字だと、そのままだと税金の金額が大変なことになってしまいます。

そこで、1,500万円以上の節税効果を生み出すことが可能なものとしてコインランドリー経営があります。

コインランドリーなので、不動産投資と原理は同じです。投資先がコインランドリーになっただけであり、このときはお金を出すことで節税し、後で収益を得る仕組みになっています。コインランドリーの場合、初年度に70~75%の即時償却が可能なので大幅な節税になるのです。

ただ、節税対策としてコインランドリー事業を展開する場合は事前に注意点を理解しておかなければいけません。そこで、どのように考えてコインランドリー経営をすればいいのかについて解説していきます。

もくじ

コインランドリー投資が税金対策に優れる理由

大きな利益が出たとき、税金を抑えるために節税対策を練るのが基本です。特に何千万円もの利益が出ている法人の場合、何も対策をしなければ多額の無駄な法人税を支払うことになってしまいます。

このとき、設備投資をすることで節税するのは一般的です。ただ、設備投資だと減価償却という大きな問題があります。

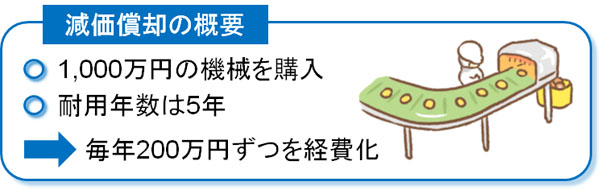

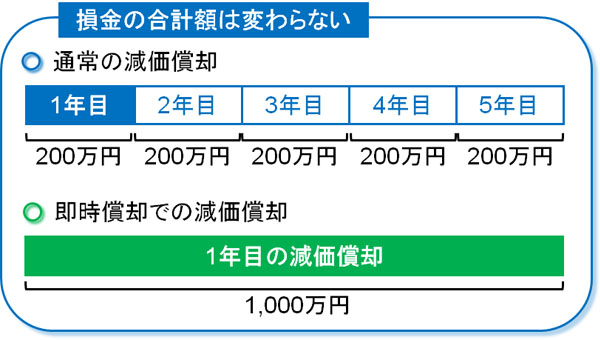

減価償却があるため、大きな設備投資をしたとしてもお金を出した初年度に全額損金として経費計上できないようになっています。例えば1,000万円の機械を購入し、減価償却期間が5年間だとすると、年間の経費額は200万円になります(定額法の場合)。

そのため、設備投資をしたとしても現金が出ていくだけであり、そこまで節税にならないことは多いです。初年度に経費化することができず、今回の場合では1,000万円の現金の減少に対して、年間200万円しか利益を減らすことができません。

同じことは投資物件にもいえます。不動産投資をすることで新築・中古の物件を購入して事業収益を得ることを考えてもいいですが、減価償却の関係で初年度にすべてを経費計上することはできません。

大きなお金を出して法人税を減らすことを考えたとき、減価償却が大きな壁となってしまいます。設備投資をしたとしてもすぐに利益を減らせない以上、税金を大幅に減額させることができないのです。

中小企業経営強化税制による即時償却が可能なコインランドリー投資

当然、コインランドリー経営を考えて事業投資をしたとしても、同様に減価償却の対象になります。通常であれば、コインランドリーへ投資してもすぐには損金化できません。

コインランドリーなどで活用する大型設備機器の減価償却期間は13年です。そのため、例えば2,000万円ほどの投資をしたとしても、年間150万円ほどしか経費にすることができず、節税商品としては無意味なものになります(定額法の場合)。

ただ、コインランドリーを含めた機器類への投資については優遇税制があります。中小企業経営強化税制といいますが、中小企業であればどのような会社であっても機器類への設備投資で優遇税制を受けられるようになっています。

中小企業経営強化税制では、機器類やソフトウェアなどへの設備投資を中小企業が行うとき、即時償却(100%の損金化)が可能になっています。

これには、コインランドリー事業の中で動かす機器類も含まれます。そのため、コインランドリー経営をするための事業投資をしたとしても、全額をその場で経費にできるようになっています。

ただ、より正確にいうとコインランドリー経営をするために必要な投資は洗濯機や乾燥機などの機器類だけではありません。リフォームや看板などのお金も必要になります。

洗濯機や乾燥機などの購入費用がコインランドリーへの事業投資の大半を占めるのは事実です。ただ、こうした内装工事費のことまで考えると、即時償却を活用して70~75%ほどを初年度に経費化できると考えるといいです。

もちろん、どのような規模のコインランドリーを設置するのかであったり、設置時期であったりとその他の要因によって即時償却80%となったり、65%ほどに下がったりしてしまうことがあります。ただ、基本的には中小企業経営強化税制での即時償却で70%以上を経費にできると考えるといいです。

税額控除を選び、法人税を安くすることも可能

なお、このときは即時償却ではなく「法人税を安くする」という方法を選択することもできます。

中小企業経営強化税制による設備投資の優遇制度というのは、即時償却だけに限りません。税額控除という、法人税を低くする優遇制度を利用することが可能なのです。

即時償却の場合、初年度に一気に損金化できるので、利益が出すぎてしまった年度の法人税を大幅に少なくできます。ただ、実際にお金を支払った額だけしか損金にできないため、即時償却を利用することで「支払うべき法人税そのもの」が少なくなったわけではありません。

ただ、税額控除であれば法人税そのものを減額できます。中小企業経営強化税制による税額控除では、「節税投資した金額のうち、10%の法人税を減額できる」となっています。つまり、コインランドリー事業で例えば1,500万円の機器類を購入した場合、その10%である150万円の法人税を減らすことが可能です。

即時償却と税額控除のうち、両方とも選ぶことはできません。どちらか一方だけ、選択できます。即時償却を選んでもいいし、税額控除を選択しても問題ありません。

税額控除の場合、即時償却できず一般的な減価償却による経費化になってしまいますが、法人税の支払い総額を大幅に減額できるというメリットがあります。

開業資金や利回りはどうなるのか

それでは、実際に節税対策としてコインランドリー投資のスキームを利用する場合、どれだけの開業資金が必要になるのでしょうか。これについては、どれだけ小さいコインランドリーでも1,500万円以上だと考えるようにしましょう。ただ、一般的には2,000万円以上となります。

店舗規模が10~15坪くらいのコインランドリーを想定した場合、洗濯機や乾燥機の購入などで1,300~1,500万円ほどになります。これに内装費が500~700万円ほどかかるため、結果として2,000万円ほどの開業資金となってしまうのです。

つまり、法人利益が2,000万円以上ある会社でなければいけません。銀行から借り入れをしてコインランドリー経営をしてもいいですが、事業投資目的で行うわけではなく、あくまでも節税対策の一環です。そのため、現金一括でコインランドリー事業へ投資できる企業が行うべき節税スキームとなります。

もちろんコインランドリーの規模を大きくすれば、より大きな事業投資が可能になります。そのため、3,000万円や4,000万円などより大きな節税も可能です。

・事業投資での利回りはどうなるのか

このとき、どれくらいの利回りになるのかというと、フランチャイズ(FC)のパッケージを利用したとして平均利回りは8~15%になります。もちろん利用するお客さんの数が少なければまったく儲かりませんが、利回り10%以上は基本です。そのため、7~12年ほどで投資金額を回収できるようになっています。

即時償却であれば初年度に70~75%を経費化でき、2年目にも減価償却によって法人税を減らしながら、投資したお金がコインランドリー収益として後で返ってくるようになるのです。

法人税を考慮した事業利回りメリットは大きい

仮にコインランドリー投資をして実際の利回りが10%だったとすると、10年ほど運営すれば投資金額の全額を回収できるようになります。

ただ、法人が節税対策としてコインランドリー事業を開始する場合、コインランドリーを始めるにあたって投資した金額の分だけ法人税を減らすことができます。法人税は約30%なので、2,000万円のフランチャイズパッケージを購入してコインランドリーを開始する場合、即時償却が70%だとすると、初年度に総額420万円もの法人税を削減できます。

- 2,000万円 × 70%(即時償却) × 30%(法人税率) = 420万円

そのため法人税の分の税金減額分まで考慮すると、コインランドリー投資をすることによる実質的な利回りはもっと高くなります。

平均利回り10%だとすると、10年経過で利回り100%です。ただ、ここに法人税の減額分を加えると、10年での利回りは約120%になります。

コインランドリーによる節税が優れているのは、無駄な法人税の支払いを抑えながらも、事業投資によって利益の繰り延べが可能なことにあります。

さらにいうと、コインランドリーは一つの店舗で20年は運営するといわれています。つまり10年で終わることはなく、一度店舗をもてば20年は自動でお金が入り続けるようになるのです。そのため長い目で見ると、利益を繰り延べるだけでなく事業投資としてプラスのお金を作れるようになります。

立地・場所や駐車場による集客は重要

ただ、当然ながらコインランドリーを利用する人が集まらなければ事業収益は入ってきません。そのため、どのような土地にコインランドリーを作るのかについて立地を考えましょう。

もちろん都市部と地方では、コインランドリーに対する需要が異なります。そのため、コインランドリーを利用してもらいやすい立地かどうかを確認したうえで設置するコインランドリーの店舗を考えなければいけません。

このとき、例えば一般的に以下のような場所にあるコインランドリーだと儲かるといわれています。

・タワーマンションの近く

タワーマンションだとベランダで洗濯物を干すのが禁止されていることが多いです。また、高層階になると風が非常に強くなるため、洗濯物が飛ばされるのでベランダで干すことが物理的に難しいケースもよくあります。

そうなるとお風呂場での浴室乾燥に頼ることになりますが、大きい洗濯物だと浴室乾燥では限界があります。そこで、コインランドリーを利用するようになります。

もちろんタワーマンションに限らず、集合住宅が密集している地域だとコインランドリーの需要は高いです。特にベランダの狭いマンションの場合、コインランドリーを利用する確率が高くなります。

・商業施設の近く

また、大きな商業施設やスーパーの近くにあるコインランドリーも繁盛しやすいです。地方では車でこうした施設に出向くことになりますが、コインランドリーへ洗濯物を預けた後、商業施設で買い物をして時間を潰すことができるからです。

これであれば、車で通える範囲の人がお客さんになります。日常的に買い物客が来る施設の近くであれば、コインランドリー投資での収益を得やすいです。

もちろん集客のためには、地方だと駐車場が必須となります。お客さんが車で来る以上、「主要道路に面している」「駐車場がある」などの条件を満たさなければいけません。

固定費のリスク・デメリットを理解する

こうした立地を理解したうえで、どこにコインランドリーの店舗を保有するのか考えなければいけません。これは、コインランドリーだと固定費がかかってくるからです。

コインランドリー経営は事業投資である以上、当然ながらリスクもあります。「洗濯機の機器類が故障した」「汚れがあるというクレーム」などのリスクはありますが、一番のリスクはお客さんが入らないリスクです。

コインランドリーは初期費用として開業資金を出せばいいわけではなく、固定費としてランニングコストがかかります。もし、店舗の立地をミスしてまったくお客さんがこない場合、光熱費や土地代の分だけ赤字になるのです。

利益の繰り延べが可能であり、平均利回り8~15%なのは大きなメリットです。ただ、何の戦略もなしにコインランドリーの店舗を保有してしまうと、お客さんがゼロで赤字に陥るというデメリットがあることは理解しましょう。

個人よりも法人節税が優れている

なおコインランドリー投資では、サラリーマンなどの個人が投資をする対象でもあります。ただ、実際のところ企業が節税をするための投資のほうが圧倒的に優れています。

個人のサラリーマンがコインランドリー投資をする場合、儲かるようにしなければいけません。そのため、ポスティングを必死で行うなどして周知徹底させ、素早くコインランドリー経営を軌道に乗せる必要があります。こうして、ようやく高い利回りになります。

ただ、法人節税の場合だと極端な話まったく稼げなくても問題ありません。さすがに赤字だと問題ですが、投資した金額と同程度のお金を10年後くらいに回収できれば合格だといえます。

これは、事業投資でお金を稼ぐことが目的ではなく、あくまでも節税対策としてコインランドリー事業をするためです。法人税では約30%の大きな税金が課せられることになるため、これを減らしつつ利益の繰り延べができればそれでいいと判断します。

個人だと採算が合わない時点で失敗です。ただ、法人での投資では30%ほどの利益圧縮を行えているため、結果として大きく儲かることができなかったとしても、節税分を含めたトータルでお金を回収できていれば何も問題ありません。

利益回収後、社長個人に売却してもいい

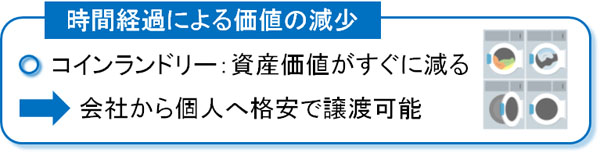

また、コインランドリーのメリットでもありデメリットでもありますが、年数経過と共に大きく価値が下落していくという特徴があります。

マンションなどの不動産の場合、土地は路線価や公示価格で時価評価します。また、マンションの価格が大きく下落することはなく、既に人が住んでいる状態(=家賃収入を見込める状態)であるなら、購入時よりも高い金額で不動産を売れることが頻繁にあります。

一方でコインランドリーであると、土地を購入するわけではなく借地です。そのため投資する対象は「洗濯機や乾燥機などの機器」「店舗リフォーム」がメインになります。

ただ、機器類は年数経過と共に評価額が著しく落ちていきます。個人投資家にとってみれば、これは大きなマイナスです。不動産マンションであれば、仮に失敗したとしても売れば大きな金額を手にすることができます。一方でコインランドリーの場合、売るにしても買ったときの値段よりも大幅に低い金額で売却しなければいけません。

しかし、これが法人節税のために実施した投資であると有利に働きます。例えば10年以上のコインランドリーを会社が保有している場合、買ったときは何千万円もする投資であったとしても、かなりの年数が経過しているので会社から社長個人に対して格安で渡すことが可能になります。

そこで、会社から社長個人に売却します。前述の通り、コインランドリー経営は20年以上可能です。そのため、たとえ10年経過の時点で売ったとしても、その後は何年もコインランドリー収益が入り続けることになります。

中古の機器類を会社から個人に売るため、新品購入するときのような莫大な初期費用は必要ありません。しかも、既に軌道に乗っている「儲かると分かっているコインランドリー」を譲渡(現物支給)することになります。

格安譲渡したものの、社長個人にはコインランドリー収入が入り続けるようになります。つまり、オーナー社長の個人資産がそれだけ増えることにつながります。

場合によっては、オーナー社長ではなく子供などの親族に格安にて売却しても問題ありません。その場合、お金を生み出す資産を合法的に会社から個人へ支給できるようになります。

何千万円もの投資をしたコインランドリーであっても、10分の1以下の値段で個人に売ることが可能です。そうなると、当然ながら個人の利回りは圧倒的に高くなります。法人節税のためにコインランドリー投資を行い、投資した金額を回収したあと、売却金額が安くなった時点で親族へ売るという選択も可能です。

サラリーマンを含めた個人投資家にとってみると、時間経過と共に資産価値が大きく減るのはデメリットです。ただ、節税目的の会社であればメリットが大きくなるのです。

事業年度終了の3ヵ月前には節税を検討するべき

ただ、コインランドリー投資をするときは早めに動かなければいけません。減価償却の優遇税制を受けるため、申請を出さなければいけないからです。

このとき経済産業省に申請を出した後、受理されるまで2ヵ月ほどの時間が必要になります。ただ、実際には節税金額や投資先のコインランドリー選定などを含めると、どれだけ遅くても事業年度が終わる3ヵ月前にはコインランドリーを活用した節税対策を開始しておく必要があります。

決算月になった段階でコインランドリーを用いた節税スキームを活用しようとしても遅いです。早めに節税に動かなければ、コインランドリー投資による節税メリットを受けることはできません。

国の制度を活用する以上、書類作成や受理を含めてどうしても時間がかかってしまいます。決算前になって慌てて節税対策を実施するのではなく、早めに動く必要があります。

デメリット・トラブルまで理解して税金を抑える

事業投資の一つにコインランドリー経営があります。サラリーマンが副業で行う投資でもありますが、メインは企業による節税での投資です。

コインランドリーの場合、即時償却によって投資金額の多くを初年度に経費計上できます。店舗の立地・場所選びは慎重になる必要があるものの、平均利回り8~15%で運用できるようになっています。

赤字リスクを生じるデメリットや起こるトラブルを事前に理解する必要はあるものの、投資利回りとしては優れています。

また、時間経過と共に資産価値が大きく下落するという特徴もあります。これは、投資対象が土地や建物ではなく機器類になるからです。そのため、高額な初期費用の準備なしに企業から個人(社長など)へ格安譲渡できるという利点もあります。

個人投資家よりも、法人で大きなメリットを受けられるのがコインランドリー事業です。会社からの売却まで視野に入れれば個人資産を増やすことにもつながるため、ここまでを意識したうえでコインランドリーによる節税を行いましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。