会社を経営している人が結婚するとき、必ず行わなければいけないものがあります。それは、婚前契約書です。婚前契約書は離婚したときの財産分与について定めた契約書であり、婚前契約書では「結婚前にも拘わらず、離婚時のことについて話し合う」という生々しいことを取り決める必要があります。

会社経営をしない一般人であれば関係ありませんが、経営者であれば婚前契約書は避けて通れません。言葉は悪いですが、婚前契約書を行わずに結婚する経営者は無能であり、ビジネスに対する考え方が二流です。婚前契約書はすべての経営者が交わすべきものだといえます。

それでは、社長が行うべき婚前契約書とはどのようなものなのでしょうか。また、どのような内容を盛り込めばいいのでしょうか。

成功している経営者であるほど、婚前契約書が重要になってきます。そこで、私の実体験を踏まえて婚前契約書の作り方について確認していきます。

もくじ

婚前契約は財産分与を定めたものである

まず、結婚した後に離婚することになった場合、どのようなことを決めなければいけないのでしょうか。これについては、主に6つがあります。

1. 離婚するかしないか

当然ですが、最初にくる問題は離婚するかしないかです。特に子供がいる場合など、離婚しないほうがいいに決まっていますが「相手への気持ちが冷めている」「一緒にいるのが苦痛」など、離婚したほうが幸せな場合があります。

結婚前であればこのようなことはまったく想像しないかもしれませんが、いずれにせも離婚協議をしなければいけません。

2. 親権をどうするか

離婚が決まった後、子供がいる場合は親権をどうするのかという問題があります。多くは母親が親権をもつことになるのですが、これについては協議によって決まります。

3. 養育費をいくらにするのか

子供がいないと関係ありませんが、子供がいる場合は年収の高いほうが養育費を支払う必要があります。稼いでいる経営者であれば、高確率であなたの方が高年収になります。そのため、養育費を支払わなければいけません。

ただ、養育費の額は離婚時に決まるため、結婚前から決めても意味がありません。そのため、結婚前から養育費の心配をするのは無意味です。

4. 面会はどうするのか

子供がいる場合、子供との面会の有無や頻度などを決める必要があります。これについても、子供がいれば決定すべき事項の一つです。

5. 慰謝料

あなたの浮気が原因で離婚するなど、離婚の原因を作った側は相手に対して慰謝料を支払う必要があります。

ただ、日本の慰謝料は低く、どれだけ浮気したとしても慰謝料は高くて100万円ほどです。もちろん100万円は大金ですが、財産分与に比べると100万円は誤差の範囲です。そのため、慰謝料についてもそこまで心配する必要はありません。

6. 財産分与

そして最後に、財産分与があります。財産分与は「結婚してから離婚(別居)するまでに二人で稼いだ財産を半分に分割する」というものです。

離婚時に最も大きなお金が動くのは財産分与です。慰謝料や婚費費用(別居してから、実際に離婚調停するまでの間に支払う費用)などはあるものの、稼いでいる経営者にとって最も大きな額となるのが財産分与になります。

財産分与では、「結婚後に貯まった資産について、離婚した場合は二人で平等に分ける(折半する)」というルールが法律で決められています。

例えば、結婚前にコツコツとお金をためて1,000万円の貯金があったとします。その後、結婚して財産が二人合わせて1億円になったとします。このうち、「1億円(結婚後に貯めたお金)-1,000万円(結婚前のお金)=9,000万円」は二人の力でためた共有財産ということになり、半分に分けなければいけません。

そのため、あなたの手元に残るお金は「1,000万円(結婚前からあるお金)+4,5000万円(結婚後にためたお金を折半)=5,500万円」になります。

財産分与の対象になるのは、あくまでも結婚後にためたお金です。結婚前のお金についてはまったく関係ないことを理解する必要があります。

そして、財産分与の方法について取り決めをするのが婚前契約書です。

現金以外も財産分与に含まれる

これら財産分与が経営者にとって非常に都合が悪いのは、「現金預金(銀行に貯めてあるお金)以外も財産に含まれる」ということです。そのため、婚前契約書を結んでいなければ離婚と同時に会社が倒産したり、あなた自身が破産したりするリスクが非常に高いです。

特に上場を目指す会社経営者や、個人で不動産をもつ可能性のある人などであれば、「離婚=人生の終わり」となるため、必ず婚前契約書を結ぶ必要があります。

それでは、なぜ婚前契約書なしで離婚すると破産の道を歩むようになるのでしょうか。例として、結婚後に1億円の不動産を購入した場合を考えてみましょう。

1億円の不動産を結婚後に所有して離婚するケース

例えば結婚前に1,000万円の貯金があったとします。結婚後、銀行融資などさまざまな手段によって何とか1億円のマンションを購入し、不動産収入を得ることができるようになりました。

ただ、不運にも離婚することになり、手元に残っている資産は独身時代と同じ1,000万円の貯金と1億円の不動産だったとします。この場合、離婚したときは「結婚後に増えた二人の共有財産は1億円の不動産のみ」であるとわかります。

※わかりやすく、相手側の資産や貯金はゼロであると仮定しています。

その場合、「1億円(不動産の価値)÷2=5,000万円」を相手側に現金で支払わなければいけません。

ただ、自分の現金での貯金額はそれまでに貯めている1,000万円だけであり、銀行通帳に5,000万円などの大金は存在しません。しかし、日本の法律では「不動産や株など結婚後に増えたすべての財産は離婚時に折半する」と決められているため、これに従う必要があります。

そこで、1億円の不動産を泣く泣く売らなければいけません。不動産を売ったことで得たお金から、相手に対して財産分与のお金を支払う必要があります。

不動産を買う予定のある人が「共有財産の中に不動産を除外する」という婚前契約書を設定していない場合、離婚時は所有している不動産をいくつも売る必要を生ずることになります。それまでうまくいっていた不動産経営が破綻するため、結果として行き詰まるようになります。

株式投資も婚前契約書が必須

今回は不動産の事例にしましたが、同じことは株でもいえます。例えば、結婚後に100万円の株を買ってそれが80倍になった場合、8,000万円の価値をもつことになります。

このときに離婚するとなると、「8,000万円(離婚時の株の評価額)÷2=4,000万円」を相手側に現金で支払う義務を負います。こうなると、所有している株を売って現金に変え、相手に渡さなければいけません。

株式投資で稼いでいる人の場合、年利10~20%など複利で徐々に稼ぐ必要があります。また、たくさん資産をもっている株式投資家であるほど、将来のリターンが大きくなります。それにも関わらず、保有株式の半分を相手に取られるとなると、やはり同じように今までの生活水準を維持できなくなります。

そこで、「有価証券は共有財産に含めない」という婚前契約書にサインさせる必要があります。

もちろん、投資家といってもこれがFXで稼いでいる場合は有価証券ではなく、他の表現にする必要があります。

どこまでが共有財産に含まれるのか

このように考えると、冒頭で「婚前契約書を作成せずに結婚する経営者は無能」だと述べた理由がわかると思います。婚前契約書なしに結婚し、万が一にも離婚したら多くの場合で会社経営が行き詰まるのです。

そこで、社長である以上はどこまでが共有財産に含まれるのかを理解しなければいけません。

他の人からもらったものは共有財産に含まれない

まず、他人から贈与されたものは共有財産には含まれません。これについては、相続したものについても同じです。

例えば、あなたの親が死んで5,000万円を相続した場合、このときの5,000万円は財産分与の対象になりません。現金に限らず、不動産や株式など他人からもらったものは結婚後であっても共有財産ではないのです。

独身前に保有している株や不動産は財産分与の対象にならない

また、既に会社を立ち上げて株式を100%保有している場合、独身前の財産なのでこれは財産分与には含まれません。

例えば、独身のときに株式会社ABCという会社をあなたが立ち上げ、株式会社ABCの株を100%もっているとします。株式会社ABCは非常に儲かっていたとしても、財産分与の対象にはなりません。

株式会社ABCの株を独身前から所有している以上、結婚後に増えた株式会社ABCの資産は財産分与に関係しないのです。

結婚後に株式を増資する場合、財産分与の対象になる

ただ、「株式会社ABCを資本金100万円から資本金500万円に増資する」など、結婚した後に個人のお金(共有財産)から資金を注入した場合、増資した分は財産分与の対象になります。

そのため上記のケース(資本金100万円から資本金500万円に増資した場合)で離婚すると、共有財産を使って400万円の増資をしたことから、共有財産400万円の半分の200万円分の株式を相手に渡す必要があります。

つまり、100%保有している株式会社ABCの株のうち、「200万円(共有財産を使って増資した額の半分)÷500万円(すべての資本金)×100=40%」の株を相手に渡す必要があります。離婚後、株式会社ABCの株保有割合は「あなた=60%、相手=40%」になります。

離婚してしまえば赤の他人になるわけですが、経営者にとって株式の多くを相手に渡してしまうと、当然ながら経営が破綻してしまうことは誰でもわかります。

会社上場を目指す社長(または共同経営者など)であれば、自分の会社に対して積極的に増資していく必要があります。婚前契約書を結んでいない場合、上場を目指す社長が離婚すると確実に会社が倒産したり、自らが破綻したりするのはこうした理由があります。

もちろん、増資しなければこうした問題は起こりません。ただ、上場を目指す場合にそうはいかないため、上場を考える場合に婚前契約書は必須です。

なお、婚前契約書を結ばずに結婚し、新たな会社を立ち上げた場合、離婚すると株式の50%は元妻(もしくは元旦那)のもとに渡ることになります。そのため、事態はより深刻になります。

独身前に保有する会社ですべての資産を運用する方法もある

なお、「独身前に設立した会社が存在し、その会社に対して資本金などの増資しない場合、会社の資産は財産分与の対象にならない」ことを説明しましたが、この理論を使えば婚前契約書を結ばなくても財産分与を防げる裏技は存在します。

それは、「結婚前に保有している会社ですべての資産運用をする」という方法です。

結婚後の個人資産(共有財産)を使って不動産や株を購入したり、増資したりするから財産分与に対象になるわけです。その一方で、「結婚前から保有している会社」が稼いだお金や資産については財産分与の対象になりません。

そのため、例えば「結婚前から保有している会社」が1億円の不動産や株式を新たに購入したとしても、それは財産分与の対象になりません。要は、共有財産には手を付けずに独身時代の会社にすべての資産を集中させるのです。

また、個人で不動産や株を保有して稼いでいる人の場合、結婚前に法人化して、その会社に不動産や株などの資産をすべて移し、その後は会社としてビジネスを動かすようにすれば離婚時に面倒なことにならなくてすみます。

制約のあるビジネスは良くない

ただ、こうした裏技があるとはいっても、制約があるとビジネスがうまくいかなくなります。

例えば、新たに会社を設立したい場合があるとします。この場合、婚前契約書を作っていなかったという理由で新規の会社設立をあきらめ、独身時代からもっている会社だけでビジネスを行うとなると不都合なケースが出てきます。

少なくとも他の人と共同で出資してビジネスすることはできませんし、まったく別の事業へ参入するために新会社を設立することもできません。

こうしたビジネスでの成約を作るのは良くないため、やはりビジネスをして稼いでいる社長は全員が婚前契約書を結ぶべきだといえます。

ちなみに、私は会社を上場させる気はまったくありません。それでも婚前契約書を作りましたが、この理由は「ビジネスでの障害を取り去り、自由にビジネスできる環境を整えるため」です。

結婚後に独立し、起業する人はどうすればいいのか

なお、中には既に結婚しており、起業しようとしている人がいると思います。そうした人の場合、どのようにすればいいのでしょうか。

結婚後であっても婚前契約書は作れます。ただ、結婚後にサインした婚前契約は、相手が無効だといえばその時点で自由に無効にすることができます。そのため、婚前契約書を作る意味がありません。婚前契約というのは、結婚前だから効力を発揮するのです。

そのため、残念ながら既婚者が頑張って会社を立ち上げたり、成功して稼いだりした場合、離婚したら貯金だけでなく会社の株式や不動産、有価証券などすべての財産の半分を元奥さん(女性経営者なら元旦那)に渡す必要があります。

これを避けることはできず、財産分与の回避は諦めるしかありません。ただ、結婚後に独立・起業した場合なら相手の支えがあってからこそ成功したといえるので、何とかして離婚しないように頑張るといいです。

問題なのは、既にビジネスをしてうまくいっており、相手の貢献など関係ないのに離婚に伴って財産分与しなければいけなくなり、それによって経営が行き詰まるケースです。これを避けるため、結婚する前に婚前契約書が必須になるのです。

実際の婚前契約書の内容を理解する

まず、大前提として婚前契約書を作る場合は必ず弁護士に依頼してください。依頼するためには10~15万円ほど必要ですが、わずかこれだけの値段で何千万円、何億円もの資産を守ることができ、会社経営を続けられることを考えると非常に安いといえます。

こうしたことを理解したうえで、婚前契約書を作るにはどのような内容にすればいいのでしょうか。いくつかのパターンに分けて考えていきます。

非公開株式・不動産は必ず除くべき

どのような社長であっても、婚前契約書で必ず入れるべき項目があります。それは、「非公開株式と不動産を共有財産から除く」というものです。これを実現しなければ、離婚と同時に経営が行き詰まる可能性が非常に高いです。

非公開株式(上場していない会社の株)や不動産はすぐに現金化することができません。お金に換えられないにも関わらず、これらを保有していると資産だけは非常に大きくなるため、離婚時に多額のお金を請求されて破綻することがあります。

また、新たに会社を作るときは必ず非公開株式になりますが、非公開株式を共有財産から除くようにしていれば離婚時に新規設立会社の株を相手に譲渡する必要がなくなります。これにより、ようやく新規ビジネスの設立を含め、好きなようにビジネスができるようなります。

正直に申し上げますと、この条件で納得できない結婚相手は離婚と同時に「あなたのビジネスを破壊し、破産させる存在」になるため、結婚せずそのまま破談にしたほうがいいです。きちんと説明し、この条件には必ず納得させるようにしましょう。

公開株式まで共有財産から除外する

株式投資で稼いでいる人の場合、非公開株式と不動産だけを共有財産から除外するのは不十分であり、必ず公開株式(上場株式で誰でも売買可能な有価証券)まで含めるようにしましょう。

これをしないと、離婚と同時にあなたのビジネスが停滞するようになります。

ちなみに、FXや先物取引などその他の手法で稼いでいる人の場合、株式ではなく他の表現にする必要があるため、これについてはどのような文言にすればいいのか弁護士と相談する必要があります。

現金預金以外は共有財産から除く

ただ、実際のところ保有している資産は有価証券や不動産に限らず、あらゆるものがあります。例えば、生命保険の積立やオフショア(海外投資)など経営者であれば本業以外にもさまざまな投資をしているのが普通です。

こうしてコツコツと積み立てている投資用のお金について、離婚と同時に崩されては困ります。

例えば、私は本業とは別に年利6~8%の海外投資をしていますが、毎月5万円ほど積み立てていくことで将来的に大きなリターンを得る仕組みを活用しています。

ただ、こうした毎月の積立は、結婚後は私の貯金(共有財産)から行うため、結婚後に積み立てていった海外投資のお金は離婚時に分けるべき対象になります。

申し込んでいる海外投資は「25年以上、積み立てることで大きなリターンを得るプラン」になっているため、途中解約すると非常にリターンが少なくなります。また、海外の商品なので再び申し込むことはできません。

多くの経営者にとって共通していると思いますが、離婚時に株や不動産以外の投資までが折半の対象になると非常に困ってしまいます。そこで、「現金預金(銀行に貯まっているお金)以外は共有財産に含まない」という契約にすることが可能です。

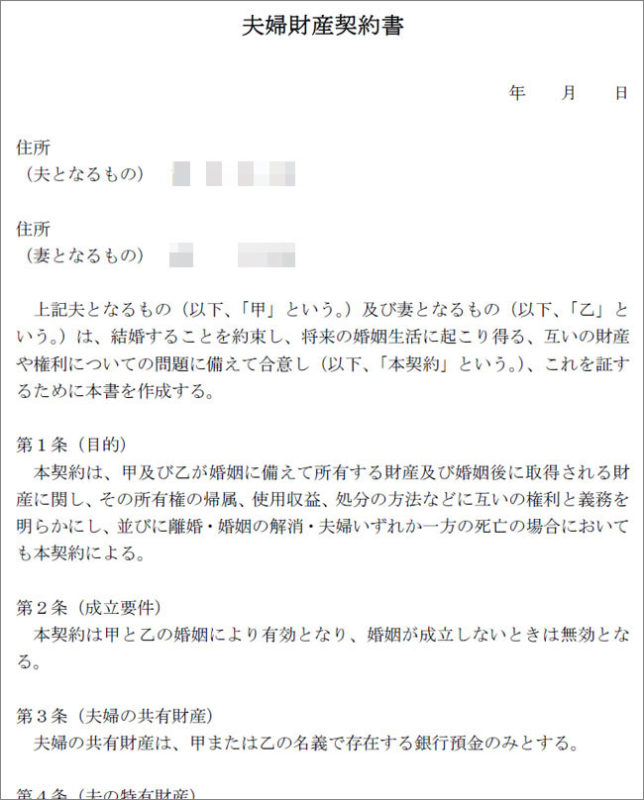

ちなみに、私が弁護士にお願いして作成した婚前契約書はこの内容にしました。婚前契約書の内容を「預金以外は全て特有財産(共有財産に含まない)」にして、結婚前にサインしてもらったのです。

財産を完全に分け、共有財産としないことも可能

なお、「結婚後に貯めた財産や資産は完全に別々にして、たとえ離婚したとしても互いの資産を分けることはしない」という契約書にすることも可能です。経営者であれば、この形で婚前契約を結ぶことができれば理想です。

しかし、こうした婚前契約書を作るのはお勧めしません。理由は単純であり、相手が納得してくれないからです。

契約書にサインする以上、双方の合意が必要です。ただ、相手が納得せずサインしてくれない契約書では意味がありません。

理論上は結婚後も財産を別々にして、離婚後もお互いに干渉しない契約内容にすることができます。弁護士にお願いすれば、そうした契約書を作ってくれます。ただ、結婚相手を説得するのが非常に難しいのでこうした内容の契約書を作るのは推奨できません。

もちろん、説得できる自信があるなら「結婚後であって財産はそれぞれ完全に別になる」という婚前契約書を作ってもいいです。しかし、説明にかなり長い時間が必要になることは覚悟しておいてください。

婚前契約書を作成するまでの手順

それでは、婚前契約書を作るにはどのような手順になるのでしょうか。ここからは、私の実体験を踏まえて解説していきます。

まず、あなたの住んでいる地域で離婚に強い弁護士を探しましょう。離婚に強ければ、必然的に婚前契約についても詳しくなります。

弁護士にアポイントを取った後、あらかじめどのような婚前契約の内容にするのか考えておいたうえで相談するといいです。弁護士と相談した後は婚前契約の内容が明確になるため、その内容をもとに結婚相手と内容を話し合いましょう。

先に婚前契約書を作ってはいけません。必ず結婚相手と話をして、内容が固まったうえで弁護士へ婚前契約書の作成を依頼するようにする必要があります。

つまり、契約書を作成するときの手順は以下のようになります。

- 離婚に強い弁護士と打ち合わせする

- 打ち合わせ内容をもとに、結婚相手と内容を詰める

- 双方で婚前契約の内容に納得したら、弁護士へ婚前契約書の作成を依頼する

- 作ってもらった婚前契約書にサインして、あとはすべて弁護士に任せる

婚前契約書に印を押したとしても、実際に使うようになるのは離婚時です。場合によれば何十年も後の話になるため、自分で保管するのではなく公証人役場で保管してもらうようにしましょう。こうした対応については、弁護士にすべて丸投げするといいです。

婚前契約の話し合いはしっかり行う

前述の通り、私の場合は「現金預金以外はすべて共有財産に含めない」という内容の婚前契約にしました。実際に作成した契約書は以下のようになります。

ただ、当然ながらこの内容であっても相手から強く反対されました。

現金以外は共有財産とはならないため、私が株などを購入すれば、それだけ分けなければいけない資産は減ります。

例えば銀行に6,000万円の貯金があったとしても、離婚前に私が5,000万円を株式投資して株に変えると、離婚時に分けるべき資産の対象は1,000万円だけになります。

そのため、「現金預金以外はすべて共有財産に含めない」という条件を提示した後、相手からさまざまな提案をされました。例えば、以下のようなものです。

・不動産を購入するときは共有名義(二人の名前)で買うようにする

→ 不動産が共有財産(離婚時に分けるべき財産)になり、離婚時に相手へ多額のお金の支払いが発生して私が破産するので却下

・不倫などの行為はしない

→ 断る理由もないので承諾

婚前契約に不倫などの内容を盛り込むことについては、実際のところどうでもいい内容です。経営者にとって、婚前契約の本質は「共有財産をどこまで含めるのか」であるため、他の内容をどのように盛り込むのかについては重要な問題ではありません。

なお、結婚相手が心配するものとして「離婚時に自分は何も財産が残らないのでは」というものがありました。

そこで、私の場合は自分の会社から結婚相手に対して役員報酬(または給料)を支払うようにしました。このときのお金はどのように使っても口出ししないことにして、きちんと貯めていれば税金を引いても15年間で5,000万円以上の貯蓄になるように設定しました。

贅沢しなければかなりのお金を貯めることができるため、これで相手は納得しました。

ちなみに、私の結婚相手は普通に働いており、別に給料があります。毎月の生活費や家賃を私が出しており、いま働いている会社以外に私が経営する会社から役員報酬をもらえるため、非常に良い条件を提示して婚前契約の内容にサインしてもらったというわけです。

もちろん、ここまで良い条件にする必要はなかったと思います。ただ、いずれにしても相手が心配するのは「離婚時に何も残らないのではないか」ということなので、婚前契約を提示するときはこの心配を取り除くように話をする必要があります。

幸せな家庭を築くために結婚することを忘れてはいけない

社長である以上、ここまで述べてきたような生々しい話を必ずしなければいけません。ただ、リスクヘッジをするため、婚前契約は必須だといえます。

私の友人の会社経営者の中には、上場を目指していた社長がいます。いまでは上場を果たしましたが、やはり結婚前は婚前契約を結んだと話していました。結婚相手は嫌がったようですが、離婚と同時に会社が行き詰まるリスクが高いので何とか説得したようです。

経営者である以上、結婚時に誰もが通る道が婚前契約だといえます。

ただ、結婚前に離婚のことについて話をするわけですが、忘れてはいけないのは「これから幸せな家庭を築いていくことが最も重要」だということです。

しかし、離婚と同時にあなたが破産するのは良くないため、事前に婚前契約を結ぶべきだということです。ここまで述べてきたことを理解したうえで、共有財産をどのようにするのかについて結婚相手と話し合うようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。