マレーシアへ移住するためには、必ずビザを取得しなければいけません。このとき選択肢の一つになるのがデジタルノマドビザです。取得条件が低く、フリーランスやリモートワーカーでマレーシアへの移住を検討している人にとって優れるビザの一つです。

遠隔で仕事を行うのは普通です。そのためマレーシアに住みながら、日本などで収益を得られる人はデジタルノマドビザが選択肢になります。

ただマレーシアのビザは政府リスクが非常に高いというデメリットがあります。また、マレーシアへ移住したとしても、マレーシア(または日本など)で必ず納税しなければいけません。

それではデジタルノマドビザを取得するにあたり、どのような点に注意すればいいのでしょうか。マレーシアのデジタルノマドビザについて解説していきます。

もくじ

フリーランス、リモートワーカーで取得可能なマレーシアのビザ

フリーランス・個人事業主やリモートワーカーの会社員で取得可能なマレーシアのビザがデジタルノマドビザです。IT・デジタル関係であれば、住む場所に関係なく仕事をすることができます。そのため、こうした人で取得できるビザとなっています。

ビザの特徴は以下のようになっています。

- 取得年齢:18歳以上

- 滞在期間:3~12ヵ月(最長2年間、滞在可能)

- 家族帯同が可能:配偶者、子供

申請者だけでなく、家族を含めてビザを取得可能です。そのため家族移住を考えている人であっても問題ありません。

なお特別な理由がない限り、クアラルンプール、ジョホールバル、ペナンのうち、どれかの都市が移住先となります。その中で最も一般的なのは、クアラルンプールのモントキアラへの移住です。モントキアラはマレーシアの日本人街であり、海外初心者であっても快適に生活できるからです。以下はモントキアラの様子です。

デジタルノマドビザを取得し、こうした場所に住むというわけです。

ビザの取得条件と必要書類

それではIT・デジタル系の仕事をしている以外に取得条件として何があるのでしょうか。年収条件は24,000米ドル以上(約300万円以上)と非常に低いです。そのため、この条件については問題なくクリアしていると思います。そこで、年収条件を超えていることを証明する書類の用意が必要です。

なお、他に重要な必要書類としては以下があります(職務経歴書や無犯罪証明書などその他の必要書類はありますが、下記の書類が最も重要となります。)。

・フリーランス、個人事業主の場合:有効な業務委託契約書

残りの契約期間が3ヶ月以上となっている業務委託契約書の提出が必要です。複数の契約にまたがっていても問題なく、業務委託契約先はマレーシア国内、国外企業どちらでも可能です。

実際には、マレーシア国内の企業と業務委託契約をしている人はほぼいないと思います。そのため、日本やその他の国の企業との業務委託契約書を提出することになります。なお日本の企業との業務委託契約書では、翻訳作業が必要になります。

・会社で働くリモートワーカーの場合:雇用契約書

マレーシア国外の企業と雇用契約を結んでおり、残りの契約期間が3ヵ月以上であれば問題ありません。

申請費用は安いものの、代理店を通して行う

マレーシアのデジタルノマドビザに申請する場合、費用は非常に安いです。申請費用は1,060リンギット(約3万円)のみです。また、扶養家族は530リンギットとなります。

ただ実際のところ、自ら必要書類を集めて申請する人はいません。細かい必要書類を把握するのは難しいですし、デジタルノマドビザの申請にはマレーシア国内のスポンサーが必要になります。ほとんどの人はスポンサーを用意できません。

そのため代理店へ依頼することになりますが、申請に必要な代理店費用が10~15万円ほど必要です。また、スポンサーを依頼する場合は別に費用がかかります。政府への申請費用は安いものの、実際にはこうした費用がかかることを認識しましょう。

政府リスクが高く、ビザ取得はおすすめできない

それでは、マレーシアのデジタルノマドビザは取得するべきなのでしょうか。正直なところ、私はまったくおすすめしません。理由としては、前述のように政府リスクが圧倒的に高いからです。これは、過去の歴史を確認すればわかります。

私は以前、マレーシアに住んでいました。マレーシアにはラブアン法人(マレーシアに存在する低税率の法人)があり、以前は法人税率が3%でした。ただ現在はオワコン化しており、税率24%とまったく節税できません。

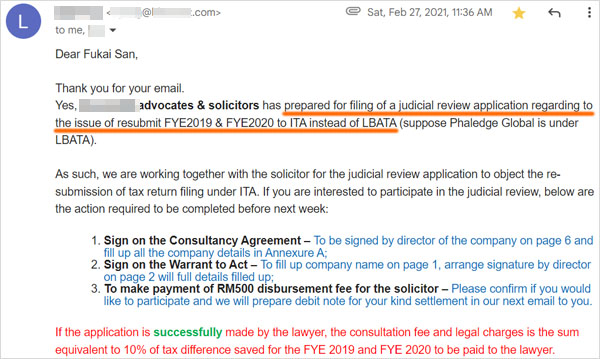

最悪なのは、2021年1月になって政府が急に「法人税率3%は認めない。法人税24%を支払え」と言い始めたことです。しかも、過去2年間にさかのぼって適用させるという、全世界でも常識である法の可塑性(法律はさかのぼってはいけない考え方)を無視しました。

つまり、マレーシア政府は過去の分についても税率24%を適用させ、超高額な納税を後出しで要求してきたのです。参考までに、当時私が雇っていたラブアン法人の秘書会社が弁護士に依頼して集団訴訟を2021年2月に以下のように提案してきたため、私は参加しました。

初期の弁護士費用は500リンギット(約15,000円)と非常に安く、海外の弁護士は金銭的な面でいうと、依頼しやすいと実感しました。それはさておき、ほかにもマレーシアでは以下の対応が普通です。

- 政府が公表した内容であっても、後になって勝手に内容を変えられる。

- しかも、気づいたら公式サイトから文章が削除され、最初からなかったことになる。

- 急に不利な条件へ変わり、しかも法律がさかのぼって適用される(今回の他にも事例あり)

なお当時、ラブアン法人がオワコン化したため、私だけでなくラブアン法人を利用していたほぼすべての外国人がマレーシアを離れ、タイやフィリピンなどほかの国へと移住したというわけです。

・過去にはMM2Hも残念な歴史がある

なおラブアン法人だけでなく、過去にはMM2H(マレーシアのリタイアメントビザ)でも事件が起こっています。MM2Hは以前、ゆるい条件で取得できるビザとして有名でした。審査に1年ほどかかるビザでしたが、マレーシア移住のために多くの人が申請していました。

ただ2019年の秋、マレーシア政府は申請者のほぼすべてに対して受付拒否をしました。当然、MM2Hの申請者や代理店は全員、混乱します。1年間も待たせておいて、急に全員を審査落ちにしたのです。また、その後の説明もありません。

そうしていると2020年2~3月にコロナウイルスによるパンデミックが起こり、全世界で国境閉鎖となりました。その後、マレーシア政府は「コロナの影響でMM2Hの申請者を拒否した」と説明しましたが、実際に全員を審査落ちにしたのはコロナパンデミックが起こる前の2019年であり、意味不明な説明です。

またMM2Hは2021年に復活しましたが、取得条件が非常に厳しく、実質的にMM2Hを取得する人はほぼゼロとなってMM2Hはオワコン化しました。また既存のMM2H取得者も更新時に新たな基準が適用されるため、マレーシアへ以後、住むことができなくなりました。

・マレーシア移住はリスクが高い

このように過去の歴史を見ると、いかにマレーシア政府によるリスクが高いかわかると思います。住みやすいさでいうと、マレーシアは非常に優れています。英語が公用語であり、多民族国家であり、家賃はアジアの中でも格安です。

ただマレーシアでは理由なく急に条件を変えられ、高額な費用を払わされたり、ビザの更新ができなくなったりするのが普通です。他の国へ移住するにしても、国外引越しは非常に金額が高く、ひんぱんな引越しは避けなければいけません。

例えば私の場合、マレーシアから別の国へ移住するために家族引越しで200万円ほどかかりました。引越し業者代、飛行機代(視察&実際の引越し)、新たな賃貸契約(家賃の5倍ほど)、賃貸を見つけるまでのホテル代、新たな家具・家電を考慮すると、これくらい必要なのです。

タイやフィリピンなど、その他の国ではこうしたひどい事件は起こっていません。しかし、マレーシアでは政府の質がアジアの底辺クラスであるため、急に条件が変わることがあるのです。

圧倒的に高い政府リスクを考慮しても、どうしてもマレーシアに住みたい場合、私は止めません。ただ実際のところ、マレーシアのビザを取得して住むのはリスクばかりであることを認識しましょう。

マレーシア移住でも税金の確定申告&納税は必要

なおデジタルノマドビザを取得してマレーシアへ移住する場合であっても、マレーシアで確定申告&納税は必要になることを理解しましょう。納税しない場合は脱税であり、犯罪となります。

収益を得た場合、必ずどこかの国に納税する義務があります。より正確にいうと、PE(物理的な施設)のある国に納税します。

デジタルノマドビザを取得してマレーシアに住み、収益を得ているのであれば、マレーシアの賃貸不動産へ住んで仕事を行うことで収益を得ています。これはつまり、マレーシア国内の不動産を使用して利益を得ているため、マレーシア国内の源泉所得となります。

「日本の法人・個人がクライアントであるため、マレーシアに住んで得た日本のクライアントからの収益はマレーシアの国外源泉所得だ」と考え、マレーシアに納税しないのは脱税(犯罪)です。マレーシアの賃貸不動産に住んで仕事をしている以上、マレーシアの国内源泉所得だからです。

犯罪である以上、納税していない事実がバレたら超高額課税になりますし、犯罪者は以後、マレーシアに住むことはできません。また、金額が大きいと逮捕されるリスクもあります。

そのためフリーランス・個人事業主がデジタルノマドビザを取得してマレーシアへ移住する場合、必ずマレーシアで確定申告&納税をしましょう(または、日本で確定申告&納税をしても問題ない)。

無税にしたい場合はオフショア法人の設立

それでは、マレーシアへ移住して無税にしたい場合はどうすればいいのでしょうか。この場合、オフショア法人を利用しましょう。例えばラブアン法人はオフショア法人の一つであり、以前のラブアン法人は低税率の非常に優れたオフショア法人の一つでした。

MM2Hやデジタルノマドビザなどでリタイアメントビザを取得してマレーシアへ住み、どこにも税金を払わないのは前述の通り脱税です。そこですべての富裕層はラブアン法人を設立して、マレーシア政府へ法人税を支払い、合法的に大幅節税していたのです。

ただ先ほど解説した通り、現在ラブアン法人はオワコン化しています。そこで、マレーシア以外のタックスヘイブン(低税率の国)の仕組みを利用してオフショア法人を設立しましょう。つまり、以下の2つを組み合わせます。

- マレーシアのデジタルノマドビザ

- オフショア法人(法人税率は0%)

海外移住節税ではビザが必要です。そこで、デジタルノマドビザを利用してマレーシアへ住みます。ただそのままではマレーシアへの納税義務があるため、オフショア法人を利用します。法人税率0%のオフショア法人を利用することにより、ようやく完全合法での節税ができるのです。

デジタルノマドビザを利用する場合、マレーシアの国外源泉所得への課税はありません。そのため、オフショア法人で得た利益への課税はありません。

オフショア法人がない場合、マレーシア国内の賃貸不動産を利用して日本のクライアントなどから利益を得ているため、前述の通りマレーシアの国内源泉所得となり、マレーシアでの納税義務が発生します。ただオフショア法人を作れば個人と法人が切り離され、オフショア法人の利益(マレーシア国外の利益)となるため、マレーシアの国外源泉所得となるのです。

つまりオフショア法人を利用すれば、ラブアン法人を利用する場合と同様に、完全合法での移住節税が可能になると理解しましょう。

リスクは高いものの、マレーシア移住は可能

マレーシアは非常に住みやすい国であり、英語が公用語であり、子供の教育にも優れています。そのため、家族での海外移住を考えている人ではマレーシアは特に人気の国の一つです。

ただ、タイやフィリピンなどほかのアジアに比べて圧倒的に政府リスクが高く、実際に大きな損失を受けた人がたくさんいます。これは、ラブアン法人やMM2Hの歴史を確認すれば容易に理解できます。勝手にルールを変え、さらには平気で私たち外国人に金銭的負担を強いる国がマレーシアです。

そのため正直なところおすすめはできませんが、それでもマレーシア移住をしたい場合、デジタルノマドビザは選択肢の一つとなります。

注意点として、デジタルノマドビザだけでは節税できません。マレーシア居住者はマレーシアへの納税義務があり、日本などのクライアントから得た利益はマレーシアで確定申告&税金支払いをしましょう(日本で納税してもいい)。一方で合法にて完全無税にしたい場合、オフショア法人を設立するといいです。

海外移住に加えて、オフショア法人を利用すれば、完全合法にて無税になります。オフショア法人なしに移住し、どこにも納税しないと脱税であるものの、適切な手順を踏めばどこにも税金を納める必要がありません。

なお海外移住節税では、「ネットや電話だけでビジネスが完結する」「外注先のみで仕事が回る(社員がいない)」などの条件は必要です。ただ、これを満たす場合は無税にできます。また年の半分以上を特定の国で過ごせば問題なく、日本が恋しいならもう半分を日本で生活するのも可能です。

このとき、仮に個人事業主をしているとして、年600万円以上の利益であればオフショア法人を利用して海外移住するメリットが大きいです。具体的な移住先の候補はフィリピンやマレーシア、ドバイ、ジョージアなどがメインです。

日本は異常なほど税金が高いです。そこで海外移住&オフショア法人により、合法的にビジネスや投資(仮想通貨など)の利益を無税にしましょう。