ブログを利用してアフィリエイトをしていたり、YouTuberとして広告収入を得ていたりする人は多いです。こういう人の場合、海外移住することによって無税にできます。日本に住んでいる場合は高額な納税が必要になるものの、海外移住すれば税金を払わなくて済みます。

ただ、当然ながら無条件で無税になるわけではありません。正しい手順を踏むことによって、ネットビジネスで得た収益が無税になります。

そこで、なぜアフィリエイトやYouTubeの収益で税金・納税がゼロになるのか理由を理解しましょう。そうすれば、税務署からの指摘によって否認されるリスクを少なくできます。

ここではアフィリエイト収入やYouTube収入を得ている人について、海外居住によって日本の非居住者になることで、どう節税をすればいいのか解説していきます。

もくじ

海外居住者(日本の非居住者)は日本で稼いだお金のみ国内課税

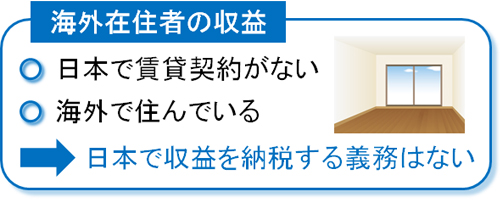

まず、海外居住者(日本の非居住者)については、日本で稼いだお金が課税対象になります。「日本で稼いだお金」というのは、要は日本で賃貸契約物件や持ち家があるかどうかが重要になります。日本に物理的な施設がない場合、日本への納税義務はありません。

つまりブロガーとしてアフィリエイト収入があったり、YouTuberとして活躍していたりする人の場合、海外移住によって日本への納税義務がゼロになると理解しましょう。

もちろん税務上の非居住者になる必要はあります。たとえ海外に住んでいたとしても、以下の「税務上の非居住者になる条件」を満たしていない場合、日本で高額課税されるリスクが高いです。

- ビザを保有していない

- 配偶者(妻)や未成年の子供など、家族が日本に住んでいる

- 日本に賃貸契約物件や持ち家がある

※持ち家があったとしても、ほかの人へ賃貸物件として貸し出している場合、あなたが日本でその家を利用するのは不可能なため、問題なく非居住者の要件を満たせます。

いずれにしても、こうした「税務上の非居住者である条件を満たしている」ことを前提として話を進めていきます。

GoogleアドセンスやYouTube収益は課税ゼロ

まず、なぜアフィリエイターやYouTuberへの課税がゼロになるのでしょうか。ブロガーやYouTuberの場合、Googleアドセンスによって利益を得ている人が多いです。Googleアドセンスでの収益であるため、当然ながら米国企業からの収入となります。

つまり、報酬の支払いは日本の会社が行うのではなく米国企業になります。

一方、海外居住者の場合であると、ブロガーはどこで仕事をしているでしょうか。海外の住まい、またはカフェなどで記事を書き、アフィリエイト収入を得ることになります。海外居住のYouTuberについても、撮影スタジオは日本にはありません。海外に撮影スタジオがあります。

この場合、海外(住んでいる国)で仕事を行い、米国企業から報酬を得ているという図式になります。つまり、日本が関わっている要素が一つもありません。そのため、Googleアドセンスの報酬について日本への納税義務はありません。

ほかのサイトアフィリエイトやコンサル収入も日本国内課税はない

ただアフィリエイターの場合、GoogleアドセンスではなくASPを利用することで報酬を得ている人も多いです。ASPを利用する場合、日本国内の銀行口座のみ報酬支払いを受けることができます。またYouTuberについても、ASPを利用してアフィリエイトをしている人がたくさんいます。

または、ブログ・サイト運営やYouTubeを利用してコンサルティング収入を得ている人もいます。ビジネスや英語、恋愛などさまざまなコンサルティングが存在します。

これらの収入については、日本にある法人または個人から支払われます。この場合、日本への納税義務はあるのでしょうか。

海外在住者(日本の非居住者)の納税義務については、どこで仕事をしたのかが重要になります。前述の通り、ビザを保有して海外の現地に住んでいる場合、仕事をしている場所は「あなたが賃貸契約をしている不動産」です。そこにブログ記事を書くデスクやYouTube用の撮影スタジオがあるためです。

これはつまり、日本で仕事をして報酬が発生しているのではなく、海外現地で仕事を行い、報酬が発生しているといえます。そのためGoogleアドセンスのように米国企業が報酬の支払い先ではなく、日本の法人(または個人)が報酬を支払う場合であっても、日本への納税義務はありません。

居住する国で納税する必要はある

ただ注意してもらいたいポイントがあります。それは、居住する国で納税する必要があることです。海外移住節税によって税務上の非居住者になり、無税になるのは「日本に対する納税」だけです。つまり、あなたが住む国の税制に従って納税することになります。

例えばタイに個人で住む場合、タイ国内で仕事をしていることになります。またフィリピンへ個人的に移住する場合、フィリピン国内で仕事をしていることになります。

あなたがどの国に住みたいのかはわかりませんが、いずれにしてもこのように居住国で納税義務が発生することは理解しましょう。

個人で移住するだけの場合、ほとんどのケースで移住先の国に対して納税義務が発生します。これが、ブロガーやYouTuberが注意しなければいけないポイントです。

ブロガー・YouTuberでオフショア法人の利用は必須になる

そのため海外移住節税をするためには、すべての人でオフショア法人の利用が必須になります。法人税ゼロの会社がオフショア法人になります。例えば、以下は私のオフショア法人の登記証明書です。

個人と法人は別人格であり、完全に切り離されます。そのためオフショア法人を利用し、海外に住んで売り上げをだす場合、あなた個人ではなくオフショア法人の利益になります。

このとき例えばタイの場合、タイ国内にお金を送らなければ、タイで課税されない法律になっています。オフショア法人なしの場合、タイで個人的な収益が発生しています。ただオフショア法人の場合、オフショア法人の利益(海外タックスヘイブンにある法人)での収益となります。

同じようにフィリピンに住む場合であっても、フィリピン居住の外国人については、国外源泉所得(海外で稼いだお金)は無税です。オフショア法人なしだとフィリピン国内で利益が発生したことになるものの、オフショア法人を利用すればフィリピン国外での収益にできます。これと同じことはマレーシアでもいえます。

なおオフショア法人でお金を得た場合、法人税率ゼロなので、自由にお金を使うことができます。

・オフショア法人を利用すれば納税したことになる

また重要なポイントとして、オフショア法人を利用していれば納税したことになります。法人税率は0%であるものの、オフショア法人では維持費の支払いが必要になります(年30~40万円ほど)。この維持費が法人税であり、きちんと納税した証明となります。

稼いだお金に対する税金というのは、どこかの国に納税しているのが当然です。そのため例えばタイやフィリピン、マレーシアなどの国へ個人的に住んで稼いでいるものの、どの国にも納税していない場合、日本の税務署から「どの国にも納税していない」という事実を指摘されたときに反論できません。

そのためブロガーやYouTuberのほとんどはオフショア法人を利用します。これによって納税することができるのです。

※ちなみにオフショア法人の中でも、シンガポール法人やドバイ法人は維持費が非常に高く、特別な理由がない限り利用する人はいません。例えば、ドバイ法人は維持費が年100~150万円です。また、シンガポールもドバイも異常なほど物価が高いです。

海外移住節税によってアフィリエイト収入を無税にする

きちんと「税務上の非居住者になる条件」を満たしている場合、日本での納税義務はなくなります。つまり、完全無税になります。理由としては、ブロガーやYouTuberは仕事場所が日本ではなく、海外にある施設になるからです。

ただ注意点があり、現地の税制に従わなければいけません。そのため日本への納税義務はないものの、現地の国に税金を納めるようにしましょう。

また完全無税にしたい場合、必ずオフショア法人の利用が必須です。個人では現地で納税義務を生じるケースがほとんどであるものの、オフショア法人を利用すればタイやフィリピン、マレーシアなどに住んでいたとしても無税にできます。

さらにはオフショア法人を利用すれば、タックスヘイブンのある国で納税(維持費の支払い)をしていることになります。そこで、海外移住節税ではタックスヘイブンにあるオフショア法人も組み合わせるようにしましょう。

海外移住に加えて、オフショア法人を利用すれば、完全合法にて無税になります。オフショア法人なしに移住し、どこにも納税しないと脱税であるものの、適切な手順を踏めばどこにも税金を納める必要がありません。

なお海外移住節税では、「ネットや電話だけでビジネスが完結する」「外注先のみで仕事が回る(社員がいない)」などの条件は必要です。ただ、これを満たす場合は無税にできます。また年の半分以上を特定の国で過ごせば問題なく、日本が恋しいならもう半分を日本で生活するのも可能です。

このとき、仮に個人事業主をしているとして、年600万円以上の利益であればオフショア法人を利用して海外移住するメリットが大きいです。具体的な移住先の候補はフィリピンやマレーシア、ドバイ、ジョージアなどがメインです。

日本は異常なほど税金が高いです。そこで海外移住&オフショア法人により、合法的にビジネスや投資(仮想通貨など)の利益を無税にしましょう。