ビジネスをするとき、必ず必要になる支出として交通費があります。得意先に向かったり、出張したりするときに交通費を払わなければ出向くことができません。または、自宅から事務所へ通うために定期代を支払うこともあります。

それだけではなく、社員・バイトに交通費を支払ったり、取引先にタクシー代を渡したりすることもあります。

こうした費用について、問題なく経費にすることができます。ただ、当然ながら正しく経費化をしなければうまく節税することができません。

そこでビジネスで必要となる支出の中でも、交通費や定期代についてどのように経理処理をすればいいのか解説していきます。

もくじ

ビジネスに関わる交通費・定期代は経費にできる

サラリーマンであると自らの判断で経費を使うことができません。ただ、個人事業主・フリーランスや法人経営者であれば、自分の好きなように経費を利用することができます。

このとき、普段の交通費や出張代についてはすべて経費になります。ビジネスのために得意先へ出向くときは交通費を出す必要があり、そうした支出がなければビジネスの継続が困難になるからです。交通費というのは、無条件で経費にできる項目でもあるのです。

なお、大前提として「ビジネスに関係ある出費」が経費になります。プライベートの支出だと経費にできません。

ただ、「実家へ帰るための交通費」など実際にはプライベートの支出であったとしても、得意先と打ち合わせをしたことにして損金計上するのは普通です。公私混同が節税の基本なので、プライベートの交通費についても損金化しましょう。

・定期代は損金にする

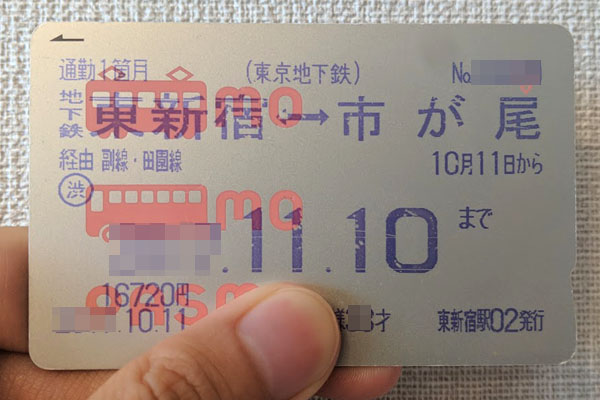

また、このときは単に電車代や新幹線代、飛行機代を出すだけではありません。定期券として、特定の駅から駅について定期代を支給することも頻繁にあります。

自宅から事務所へ出向くためには、社長やその他の役員のために定期代を出さなければいけません。このとき、定期代を支出しないとビジネスできない(事務所へ行けない)ため、当然ながら全額経費となります。

法人経営者に限らず、個人事業主・フリーランスであっても定期代は経費だと考えるようにしましょう。

社員・従業員やバイトへの通勤手当は福利厚生費

ただ、社員やバイトを雇っている個人事業主・会社の場合、経営者だけでなく従業員に対して通勤手当(定期代)を支給することが多いです。

従業員が出張したときに交通費を支払うのは当然として、自宅から会社オフィスへ通う費用についても出してあげるのです。私がサラリーマンのときについても、会社から「自宅からオフィスまでの交通費」を支給されました。ある意味、交通費の支給は当然だといえます。

こうした費用については福利厚生費となります。現状で通勤手当が当たり前のようになっている以上、こうした支給をやめると多くの従業員が会社を去ることになります。そのため通勤手当は福利厚生費として必要経費にできるようになっているのです。

当然、通勤での交通費・定期代については非課税であり、給与課税されることはありません。会社にとっては経費となり、社員としても非課税にてお金を受け取ることで通勤代が浮くようになるのです。

このときの交通代については、電車やバスなどに限らず、車を使って通勤する人もいます。その場合、ガソリン代として定額料金を支払うのは問題ありません。

・打ち上げや忘年会・送別会の交通費も福利厚生費

なお、経営者や社員が利用する交通費について、打ち上げや忘年会・送別会のために交通費を支給することもあると思います。これについても福利厚生費になります。

飲酒運転をするわけにはいかないため、飲み会の帰りのタクシー代を出さなければ飲酒できない人は多いです。そのため、全員に対して平等に交通費を支給する場合は福利厚生費になるのです。

領収書なしの場合はメモ書きする

ただ、交通費精算をするときに問題になりやすいものとして領収書があります。特に電車や新幹線の切符については、領収書なしになるケースがほとんどです。しかも、切符は改札に回収されるので実際に交通機関を使ったと証明できません。同じことはバスにもいえます。

このときについては、仕方ないのでメモ書きを残すようにしましょう。「領収書なしだと絶対に損金計上できない」わけではありません。確実に支払っており、ビジネスに必要な支出なので領収書がなくても経費にして当然だといえます。

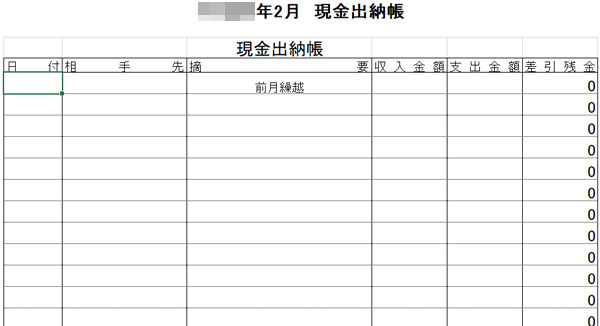

このとき、現金出納帳にメモとして記すだけでいいです。以下のようなエクセル表を作り、「東京駅 → 名古屋駅:20,720円(往復)」などのように記しておくのです。

ただ、当然ながら領収書がないケースが連発していると不自然です。そのため、可能な限り領収書類は残すようにしましょう。

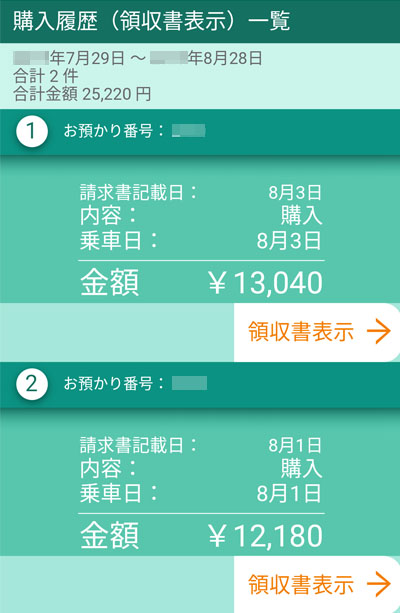

例えば、新幹線であればWeb予約すればメールがきますし、以下のように購入履歴として残すことができます。

お金を支払ったという証拠さえあれば領収書以外でも問題ありません。

それどころか、ここまで説明した通り「お金を支払った証拠」が何もなくても問題なく経費にできます。ただ、可能な限り証拠を残すように調節するといいです。

SUICAやPASMOなど、ICカードを利用しての損金計上

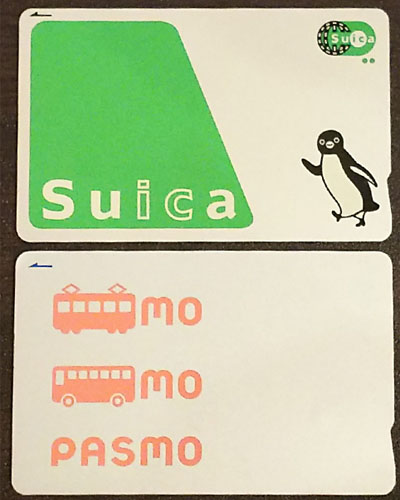

ただ、実際のところいまの時代に電車の切符を購入する人のほうが少数です。SUICAやPASMOなどのICカードを利用し、経費化するのが基本です。こうした電子マネーを利用すれば、「領収書が出されない」などの状況を気にすることなく経費にできます。

ただ、交通系の電子マネーは電車代やバス代に限らずコンビニなどあらゆる支払いが可能になります。そのため教科書的なことをいえば、ICカードにチャージした時点では経費にすることができません。

しかし、そのように面倒な会計処理をしている会社など存在しません。私の周囲にいる経営者について、自営業から法人社長を含め全員が「ICカードにお金をチャージする=その場で損金計上」という仕訳をしています。

・交通用のICカードの用意は必須

注意点として、SUICAやPASMOにお金をチャージしたあと、必ず電車代やバス代などの交通費だけに利用するようにしましょう。コンビニで購入する弁当代などを購入してもバレないように思ってしまいますが、実際には簡単に判明します。

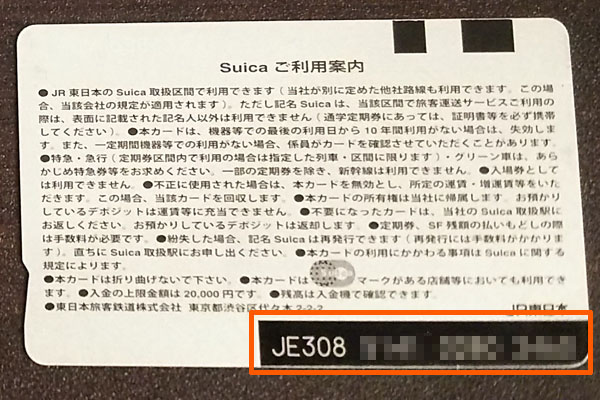

こうしたICカードには、裏面に以下のような番号が記されています。

これを調べれば、どのような用途に使ったのか履歴が出るようになります。税務調査のとき、不審な電子マネーの支払いがないかどうかについては、この番号を控えるだけで簡単に判明してしまうのです。

そのため、ICカードにチャージしたお金を経費化し、チャージしたお金をプライベート費用として処理したい場合、「交通費用のICカードとプライベート用のICカードの2枚を保有する」ようにしましょう。

プライベート用のICカードにチャージしたとき、間違えて経費にしてしまうことはあるかもしれません。ただ、これであれば税務調査で指摘されにくくなります。問題なのは1枚の電子マネーでビジネスとプライベートがごちゃ混ぜになっている状況なので、そうしたことは回避するようにしましょう。

個人事業主・法人が旅行の交通費を経費にする

ただ、実際のところビジネスを動かしている個人事業主・フリーランスや法人経営者が交通費を支払うとき、通常の電車代・定期代や出張費だけとは限りません。家族旅行を含め、プライベート費用を出すこともあります。

この場合、教科書的にいえばプライベート費用なので家族旅行の交通費は経費にできません。ただ、ビジネスに関係したことを実施することで、往復交通費は全額が経費になります。

例えばイラストレーターであれば旅行先で美術館へ入り、入館した証拠としてチケットを残しておけば問題ありません。ほかにも賃貸不動産オーナーなら、不動産物件を確認したことにすればいいです。このように、例えばビジネスに関する取材旅行を行い、滞在先で少しでも取材をしたのであれば往復交通費はすべて損金計上できます。

注意点として、経費にするにしても「あなた一人分だけ」にしましょう。たとえ配偶者や子供を連れていったとしても、そうした人の交通費まで経費になっていると不自然です。単なる家族旅行であると指摘され、否認されてしまいます。

配偶者の交通費であれば「接待旅行だった」「現地にコネがあったので同伴が必要だった」などの理由を付ければ問題ないケースもあります。ただ、さすがに子供の交通費はどうやっても無理なことを理解しましょう。

法人は出張旅費規程でさらに交通費を節税

なお、自営業者では無理ですが、法人であれば交通費を用いてさらなる節税が可能になります。これについては、出張旅費規程を活用します。

大企業であれば、高確率で取り入れている手法が出張旅費規程になります。事前に出張旅費規程を定めておけば、交通費や宿泊代について定額料金を支給できるというものです。そのため、遠方へ出張する場面であれば節税が可能になります。

このとき、例えば以下のように定めておきます。

| 区分 | 交通費(電車・新幹線) |

| A:代表取締役・役員 | グリーン車相当の運賃の定額 |

| B:その他の社員 | 普通運賃の定額 |

こうしておけば、社長やその他の役員が新幹線に乗車したとき、グリーン席の定額料金を支給できます。そのように出張旅費規程に定めているからです。当然、このとき実際には普通席に乗車したとしてもグリーン席の定額を出せます。

例えば、東京-新大阪だと以下のような金額差になります。

- 普通席:27,240円(往復)

- グリーン席:38,460円(往復)

そのため、経営者が普通席に乗った場合だと差額の約11,000円だけ多くの経費を計上でき、法人税を減らすことができます。しかも、このとき手にできる差額の約11,000円は非課税の現金であり、所得税や住民税など給与課税されないお金として自由に使うことができます。

法人が交通費を経営者に支給するとき、必ず出張旅費規程を有効活用するようにしましょう。交通費として支払ったお金の分だけ支給してはいけません。旅費規程を利用し、それよりも高額なお金を支給することで節税しましょう。

交通費を経費にして節税する

どのような人であっても、ビジネスをする以上は必ず出てくる出費が交通費です。出張での旅費交通費に限らず、通勤代・定期代などについてもお金を出すことになります。このとき、個人事業主・フリーランスや法人経営者を含めすべて経費になると考えましょう。

領収書なしでも問題ないですし、ICカードへのチャージ代についても当然ながら全額損金となります。こうした費用は確実に経費にしましょう。

また、より節税したいのであれば積極的に公私混同を行い、プライベート費用を経費にするといいです。家族旅行であっても一人分(多くても配偶者の分)であれば、やり方によっては経費にできます。

さらに法人であれば、出張旅費規程を利用できます。自営業だと出張旅費規程を活用できませんが、会社組織であれば必ず利用するべき節税法になります。うまく出張旅費規程を利用するだけで、一回の国内出張で数万から数十万円の非課税のお小遣いを手にすることができます。

交通費は単に経費にできるだけでなく、より高額な損金を計上することでの節税も可能です。どのように経費にすればいいのかを理解し、確定申告や決算の前に積極的な節税対策を実施するようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。