個人事業主・フリーランスや法人経営者が節税をするとき、どれだけプライベート費用を経費にできるのかは重要です。そうしたとき、日々の生活費を経費にできればとても優れているといえます。

日々の生活費を支出するとき、消耗品費を利用することで経費にすることができます。生活費を会社のお金から出してもらえば、その分だけ生活費が浮きます。また、大きな節税効果も生まれます。

しかし、プライベート費用は損金計上することができません。そうしたとき、どのように経費にすればいいのでしょうか。

プライベートの支出は戦略的に経費計上していく必要があります。そこで、どのようにして日々の生活費用を損金計上すればいいのか確認していきます。

もくじ

10万円未満のビジネスに必要なものは消耗品費

ビジネスに必要なものであれば、無条件で経費として落とすことができます。このとき価格によって勘定科目が異なり、一つ10万円未満の少額な商品であれば消耗品費となります。

日々の生活をするうえで必要な買物について、当然ながら普通はどれも一つ10万円未満です。それどころか、1万円以下の商品が一般的です。値段が数百円だったり、100円以下だったりします。こうした製品の購入費用は消耗品で会計処理するのです。

・雑費でも問題ない

なお、これら消耗品費を利用するとき「雑費ではだめなのか」と考える人もいます。これについては、雑費でも大丈夫です。

経理処理において勘定科目の違いは重要ではありません。勘定科目を間違えていても特に指摘されることはなく、消耗品費と雑費の違いを理解する意味はあまりないのです。ただ、一般的にビジネスで必要な細かい買物は、どれも消耗品費となります。

ビジネスで必要なボールペンやトイレットペーパー

それでは、これら消耗品費を利用して損金計上するとして、どのような細かい製品をビジネスのために購入することがあるでしょうか。これについては、経費にできるものとしては例えば以下のような物品があります。

- 文房具:ボールペン、封筒、用紙

- 洗面所、トイレ:石鹸、トイレットペーパー、清掃用具、タオル

- 事務用品:インク、キーボード、マウス

ボールペンなどの文房具がなければ書類を作成できませんし、トイレットペーパーがなければ事務所でトイレに行けません。そのため、こうした消耗品を購入するのはビジネスを継続するうえで必須といえます。当然、これらの購入費用は経費になります。

・公私混同でプライベート費用を経費にする

ただ節税したいのであれば、会社オフィスの事務用品代に限らず自分の家で利用するプライベート費用についても経費にしましょう。

例えば文房具やトイレットペーパーを購入するとき、大部分は会社オフィスで利用するものの、間違えて自宅で使う事務用品も入れてしまい、一緒に経費にすることはよくあります。レシートや領収書を分けるのではなく、敢えて間違えて一緒の領収書に入れてしまうのです。

個人事業主や法人としてビジネスをしているであれば、公私混同による節税は基本です。真面目にビジネス用とプライベート用で分けるのではなく、購入した製品について「すべて事務所で使う予定だった」とすれば問題ありません。こうすれば、日々の生活費を経費にできます。

スーパーの食費も領収書で経費にできる

なお、生活費での支出を経費にすることを考えたとき、個人事業主・フリーランスや法人経営者が気になるものとしてスーパーマーケットなどで購入する食材費があります。これらの食費を経費にできれば非常にありがたいです。

ただ、飲食店経営者や料理教室を開催している人は別にして、それ以外の人が食費を経費にしてはいけません。単なる食事代は経費になりませんが、これと同じように食材費も経費にできないのです。

しかしながら、スーパーに置かれているのは必ずしも食材だけとは限りません。その他の文房具もあります。そのため実際には食材の購入費用であっても、「事務所用品をスーパーで購入した」ことにして経費にするのは可能です。

・スーパーのレシートではなく領収書にする

このときの注意点としては、スーパーのレシートで経費精算しないことがあげられます。レシートでもお金を支払った証拠にできます。ただ、レシートでは支払った明細が細かく表示されます。このとき、例えばレシートに「ブタ コマギレ」などのように記載されていると、明らかに食費だとバレて税務調査で否認されます。

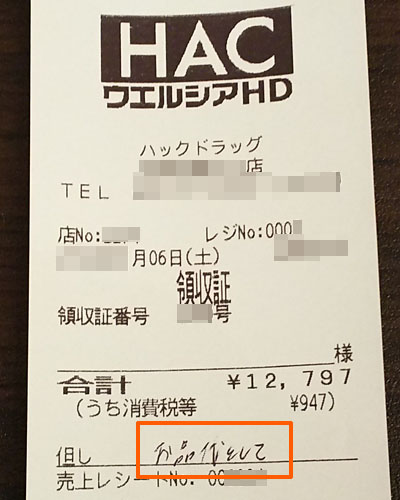

そこで、レシートではなく領収書をもらうようにしましょう。領収書であれば、値段と但書きが記されるだけであり、具体的な購入品目がどのような明細になっているのか分かりません。例えば、以下は領収書は単に「お品代」とだけ書かれており、こうした形式であれば購入内容を判別できません。

生活費を経費にして節税するにしても、コツがあります。単なる食費・食材費は経費にできないことを理解したうえで、食費ではなく文房具代の購入費用として勘違いしたうえで損金計上するといいです。

毎日の経費利用は怪しまれる

ただ、「スーパーでの食材代であっても経費になる」とはいっても、こうした費用を毎日のように損金にしていると確実に怪しまれます。文房具などの事務所用品や石鹸・トイレットペーパー、清掃用具について毎日同じスーパーマーケットへ出向いて購入することはないからです。

毎日スーパーでの領収書が経費化されていた場合、税務調査で「これは普通の生活費では?」と疑われ、否認されます。

経費にできるといっても、当然ながら限度があります。このときの限度というのは「怪しくないかどうか」です。少なくとも、誰でも簡単に分かる形で食費を経費にしている場合、確実に否認されると考えるようにしましょう。

ただ、月に1~2回ほどスーパーの領収書を経費にしている程度であれば特に指摘されることはありません。事務所オフィスで必要なものについて、月に数回ほど数千円の支出を出して事務用品を購入するのは普通だからです。毎日は無理ですが、月に何回かであれば生活費を損金化して問題ありません。

スーパーとドラッグストアを使い分ける

なお、生活費を経費にするときさらに考えるべきはドラッグストアです。スーパーでの購入費用を経費にするだけで満足してはいけません。自営業者や会社社長はドラッグストアの支出も経費化していきましょう。

ドラッグストアの場合、薬が置かれています。ただ、それ以外にも多くの生活用品があります。食材は種類がないものの、それ以外ならお菓子を含めて品ぞろえは豊富です。

ドラッグストアについても、このように文房具などの事務用品からトイレットペーパーまでそろっています。このとき、従業員用に福利厚生として薬やサプリメントを購入することは広く認められているため、ついでに自宅に必要なボールペンなどを購入するのは問題ありません。

また、アイディア次第ではドラッグストアでの費用について消耗品費として無条件で経費にできます。

例えば美容室の運営者であれば、ドラッグストアでヘアケア製品を大量に購入するのは普通です。建設業であっても、工事現場での衛生環境を整えるため、大量のタオルを購入したり、福利厚生として社員へお茶を配ったりするのは当然だといえます。

この場合であれば、週に1~2回ほどドラッグストアへ出向いて数万円ほどの出費があっても特に怪しまれることはありません。ある程度の実態を作ることができれば、消耗品費の中に生活費を紛れ込ませることができるのです。

個人事業主や会社組織で可能な消耗品費の節税

プライベート費用を経費にできるかどうかは、すべてアイディア次第だといえます。正しく行えば、生活費のほとんどを経費にすることができます。

ただ、単なる食費などスーパーマーケットでの買物を損金計上することはできません。そこで実際には「自宅で使う生活用品の支出であるものの、ビジネスで必要なものを購入したと勘違いして経費にする」ことになります。

ポイントとしては、怪しくないかどうかです。「いくらまで可能」というのはなく、あなたのビジネスモデルや事業との関連性から、経費化の頻度や金額がどこまで妥当かを考えるようにしましょう。

生活費は経費にできないからこそ、どのようにして消耗品費を損金計上するのかが重要になります。常識の範囲内であれば税務調査で否認されることはないため、度合いを見極めながらスーパーやドラッグストアでの購入費用を経費にして節税するようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。